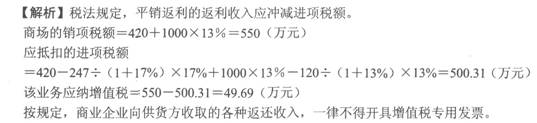

某商场(增值税一般纳税人)独家代理销售某厂家彩电,按销售量挂钩进行平销返利(以购进价对外销售)。2011年5月向彩电厂购进电视机取得税控增值税专用发票,注明税额420万元;当月按平价全部销售,月末彩电厂向该商场支付返利247万元。采用同样的方式,销售某厂家电子光盘,取得返利120万元,向,一家购进电子光盘取得增值税专用发票,注明价款1000万元,当月全部销售。该商场平销返利业务的处理符合有关规定的有( )。A.商场应按420万元确认销项税额B.商场应按490万元计算销项税额C.商场当月应抵扣的进项税额为5

题目

某商场(增值税一般纳税人)独家代理销售某厂家彩电,按销售量挂钩进行平销返利(以购进价对外销售)。2011年5月向彩电厂购进电视机取得税控增值税专用发票,注明税额420万元;当月按平价全部销售,月末彩电厂向该商场支付返利247万元。采用同样的方式,销售某厂家电子光盘,取得返利120万元,向,一家购进电子光盘取得增值税专用发票,注明价款1000万元,当月全部销售。该商场平销返利业务的处理符合有关规定的有( )。

A.商场应按420万元确认销项税额

B.商场应按490万元计算销项税额

C.商场当月应抵扣的进项税额为500.31万元

D.商场当月应纳增值税税额为49.69万元

E.商场取得的平销返利收入可以开具增值税专用发票

相似考题

参考答案和解析

更多“某商场(增值税一般纳税人)独家代理销售某厂家彩电,按销售量挂钩进行平销返利(以购进价对外销售)。 ”相关问题

-

第1题:

某商场为增值税一般纳税人,与其供货企业甲服装厂达成协议,按销售量的一定比例进行平销返利。2014年4月从甲服装厂购进商品取得增值税专用发票,注明价款200万元、增值税34万元,当月按平价全部销售,月末甲服装厂按照协议支付给商场返利6万元。下列该项业务的处理,符合增值税有关规定的有()

A.商场应以200万元作为计税销售额计算销项税额

B.商场该项业务的销项税额为34.87万元

C.商场应缴纳的增值税为0.87万元

D.商场应缴纳的营业税为0.3万元

参考答案:A, C对商业企业向供货方收取的与商品销售量、销售额挂钩的各种返还收入,均应按照平销返利行为的有关规定冲减当期增值税进项税金。

准予抵扣的进项税额=34-6÷(1+17%)×17%=33.13(万元),

增值税的销项税额=200×17%=34(万元),

应纳的增值税=34-33.13=0.87(万元)。 -

第2题:

某商场(增值税一般纳税人)与其供货企业达成协议,与销售量挂钩进行平销返利。2010年5月向供货方购进商品取得增值税专用发票,注明价款120万元、进项税额20.4万元并通过主管税务机关认证,当月按平价全部销售,月末供货方向该商场支付返利4.8万元。下列该项业务的处理符合有关规定的有()A、商场应按120万元计算销项税额

B、商场应按124.8万元计算销项税额

C、商场当月应抵扣的进项税额为20.4万元

D、商场当月应抵扣的进项税额为19.70万元

参考答案:A,D

-

第3题:

某商场(一般纳税人)2008年6月和某电子厂家约定,采用平销返利方式结算,购进该厂家货物,取得增值税专用发票上注明销售额520万元,发票已经税务机关认证,增值税37.40万元,约定按购进价格出售,本月售出部分货物取得零售收入310万元,并按当月零售收入的10%取得了厂家返利收入,商场本月应纳增值税为( )。

A.-12万元

B.12万元

C.12.15万元

D.22万元

正确答案:C

应纳增值税=310÷1.17×17%-(37.4-310÷1.17×10%×17%)=12.15(万元)

-

第4题:

某商场(增值税一般纳税人)独家代理销售某厂家彩电,按销售量挂钩进行平销返利。2011年5月向彩电厂购进电视机取得税控增值税专用发票,注明税额420万元;当月按平价全部销售,月末彩电厂向该商场支付返利247万元。该商场平销返利业务的处理符合有关规定的有( )。

A.商场应按420万元确认销项税额

B.商场应按247万元计算销项税额

C.商场当月应抵扣的进项税额为384.11万元

D.商场当月应抵扣的进项税额为19.7万元

E.商场当月应纳增值税税额为35.89万元

正确答案:ACE

税法规定,平销返利的返利收入应冲减进项税额。则商场的销项税额为420万元,进项税额=420-247÷(1+17%)×17%=384.11(万元)

该业务应纳增值税=420-384.11=35.89(万元)

-

第5题:

某家电卖场(增值税一般纳税人)与其供货企业达成协议,按销售量挂钩进行平销返利。 11月向供货方购进一批电冰箱取得增值税专用发票,注明价款 100万元、进项税额 13万元并通过认证,当月按平价全部销售,月末供货方向该商场支付返利 1.3万元。下列该项业务的处理符合有关规定的是( )。A.商场应按101.37万元计算确定销项税额

B.商场应按113万元计算销项税额

C.商场当月应抵扣的进项税额为12.87万元

D.商场当月应抵扣的进项税额为13万元答案:C解析:当期应冲减进项税额 =1.3÷( 1+13%)× 13%=0.13(万元),当期可抵扣进项税额 =13-0.13=12.87(万元) -

第6题:

某商场为增值税一般纳税人,2017年3月份从小规模纳税人处购入货物,取得税务机关代开的增值税专用发票,注明价款8000元;从供货方取得与商品销售量、销售额挂钩的返还收入2925元,销售货物取得含税销售收入35100元。该企业3月份应缴纳的增值税为()元。

- A、5285

- B、4860

- C、4098

- D、4935

正确答案:A -

第7题:

多选题某商场(增值税一般纳税人)独家代理销售某厂家彩电,约定由厂家按照商场的销售量进行返利。2012年5月向彩电厂购进电视机取得税控增值税专用发票,注明税额420万元;当月按平价全部销售,月末彩电厂向该商场支付返利247万元。该商场平销返利业务的处理符合有关规定的有( )。A商场应按420万元确认销项税额

B商场应按424.8万元计算销项税额

C商场当月应抵扣的进项税额为384.11万元

D商场当月应抵扣的进项税额为19.7万元

E商场当月应纳增值税税额为35.89万元

正确答案: B,C解析:

税法规定,平销返利的返利收入应冲减进项税额。则商场的销项税额为420万元。进项税额=420-247÷(1+17%)×17%=384.11(万元),该业务应纳增值税=420-384.11=35.89(万元)。 -

第8题:

单选题某商场(增值税一般纳税人)与服装厂达成协议,按销售额挂钩进行平销返利。3月商场销售服装取得零售额100000元,平价与服装厂(增值税一般纳税人)结算,取得增值税专用发票,并按协议约定收取服装厂零售额20%的返还收入20000元;当月该商场允许某电压力锅厂进店销售电压力锅新产品,一次收取进店费30000元,则下列说法中,正确的是()。A该商场当期可以抵扣的进项税额为11623.93元,销项税额为14529.91元

B该商场当期可以抵扣的进项税额为14529.91元,销项税额为14735.90元

C该商场当期可以抵扣的进项税额为11623.93元,销项税额为18888.89元

D该商场当期可以抵扣的进项税额为14529.91元,销项税额为21794.87元

正确答案: C解析: 商业企业向供货方收取的凡与商品销售数量、销售额挂钩(如以一定比例、金额、数量计算)的各种返还收入,均应按照平销返利行为的有关规定冲减当期增值税进项税额,不征收营业税。商场当期可以抵扣的进项税额=100000/(1+17%)×17%-20000/(1+17%)×17%=11623.93(元):当期销项税额=100000/(1+17%)×17%=14529.91(元)。 -

第9题:

多选题某商场(增值税一般纳税人)独家代理销售某厂家彩电,按销售量挂钩进行平销返利(以购进价对外销售)。2015年5月向彩电厂购进电视机取得税控增值税专用发票,注明税额420万元;当月按平价全部销售,月末彩电厂向该商场支付返利247万元。采用同样的方式,销售某厂家电子光盘,取得返利120万元,向厂家购进电子光盘取得增值税专用发票,注明价款1000万元,当月全部销售。关于该商场平销返利业务的处理,符合规定的有()。A商场应按420万元确认销项税额

B商场应按490万元计算销项税额

C商场当月应抵扣的进项税额为500.31万元

D商场当月应纳增值税税额为49.69万元

E商场取得的平销返利收入可以开具增值税专用发票

正确答案: A,C解析: 税法规定,平销返利的返利收入应冲减进项税额。商场的销项税额=420+1000×13%=550(万元)应抵扣的进项税额=420-247÷(1+17%)×17%+1000×13%-120÷(1+13%)×13%=500.31(万元)该业务应纳增值税=550-500.31=49.69(万元)按规定,商业企业向供货方收取的各种返还收入,一律不得开具增值税专用发票。 -

第10题:

单选题某商场(增值税一般纳税人)与其供货企业达成协议,与销售量挂钩进行平销返利方式销售货物。2016年5月向供货方购进商品取得税控增值税专用发票,注明金额120万元、进项税额20.4万元并通过主管税务机关认证,当月按平价全部销售,月末供货方向该商场支付返利4.8万元。下列就该项业务的处理符合有关规定的是()。A商场应按115.2万元计算销项税额

B商场应按124.8万元计算销项税额

C商场当月应抵扣的进项税额为20.4万元

D商场当月应抵扣的进项税额为19.7万元

正确答案: D解析: 销项税的计算,是按不含税销售收入120万元计算;对商业企业向供货方收取的与商品销售量、销售额挂钩的各种返还收入,均应按照平销返利行为的有关规定冲减当期增值税进项税额。冲减后进项税额=20.4-4.8÷(1+17%)X17%=19.70(万元)。 -

第11题:

多选题某商场(增值税一般纳税人)与其供货企业达成协议,按销售量挂钩进行平销返利。2006年5月向供货方购进商品取得税控增值税专用发票,注明销售额120万元、进项税额20.4万元,并通过主管税务机关认证,当月按平价全部销售,月末供货方向该商场支付返利4.8万元。下列该项业务的处理符合有关规定的有( )。A商场应按120万元计算销项税额

B商场应按124.8万元计算销项税额

C商场当月应抵扣的进项税额为20.4万元

D商场当月应抵扣的进项税额为19.7万元

正确答案: C,A解析:

对商业企业向供货方收取的与商品销售量、销售额挂钩(如以一定比例、金额、数量计算)的各种返还收入,均应按照平销返利行为的有关规定冲减当期增值税进项税金。当期商场应按平价销售时的不含税销售价格计算销售额;返利应冲减的进项税金=4.8/(1+17%)×17%=0.70(万元),则当期可抵扣进项税额=20.4-0.70=19.7(万元)。 -

第12题:

单选题某商场(增值税一般纳税人)与服装厂达成协议,按销售额挂钩进行平销返利。5月商场销售服装取得零售额100000元,商场与服装厂(增值税一般纳税人)结算,取得增值税专用发票,并按协议约定收取服装厂零售额20%的返还收入20000元;当月该商场允许某电压力锅厂进店销售电压力锅新产品,一次收取进店费30000元,则下列说法中,正确的是( )。A该商场当期可以抵扣的进项税额为11034.48元,销项税额为13793.10元

B该商场当期可以抵扣的进项税额为13793.10元,销项税额为14735.90元

C该商场当期可以抵扣的进项税额为11034.48元,销项税额为17931.03元

D该商场当期可以抵扣的进项税额为13793.10元,销项税额为21794.87元

正确答案: D解析:

商业企业向供货方收取的凡与商品销售数量、销售额挂钩(如以一定比例、金额、数量计算)的各种返还收入。均应按照平销返利行为的有关规定冲减当期增值税进项税额。商场应按平价销售时的不含税销售价格计算销项税额。商场当期可以抵扣的进项税额=100000÷(1+16%)×16%-20000÷(1+16%)×16%=11034.48(元);当期销项税额=130000÷(1+16%)×16%=17931.03(元)。 -

第13题:

某商场(增值税一般纳税人)与其空调生产厂家达成协议,按销售量挂钩进行平销返利。2009年10月向空调生产厂家购进商品取得税控增值税专用发票,注明税额200万元、进项税额34万元并通过主管税务机关认证,当月按购进价全部销售,月末空调生产厂家向该商场支付返利15.21万元。下列该项业务的处理符合有关规定的有( )。

A.商场应按200万元计算销项税额

B.商场应按213万元计算销项税额

C.商场当月应抵扣的进项税额为31.79万元

D.商场当月应抵扣的进项税额为34万元

E.商场本月可以开具返利的专用发票给供货企业

正确答案:AC

解析:返利收入应冲减进项税额,冲减后进项税额:34-15.21÷(1+17%)×17%=31.79(万元)。对于返利收入,商场不可以开具专用发票给供货方。 -

第14题:

某商场(一般纳税人)2008年6月和某电子厂家约定,采用平销返利方式结算,购进该厂家货物,取得增值税专用发票上注明销售额220万元,发票已经税务机关认证,增值移 37.40万元,约定按购进价格出售,本月售出50%,取得零售收入110万元,并按当月零售收入的10%取得了厂家返利收入,商场本月应纳增值税为( )。

A.-12万元

B.12万元

C.-19.82万元

D.22万元

正确答案:C

解析:应纳增值税=110÷1.17×17%-(37.4-110÷1.17×10%×17%)=-19.82(万元) -

第15题:

某商场(增值税一般纳税人)与其彩电生产厂家达成协议,按销售量挂钩进行平销返利。2008年5月向彩电生产厂家购进商品取得税控增值税专用发票,注明税额l20万元、进项税额20.40万元并通过主管税务机关认证,当月按购进价全部销售,月末彩电生产厂家询该商场支付返利14.8万元。

下列该项业务的处理符合有关规定的有( )。

A.商场应按120万元计算销项税额

B.商场应按124.8万元计算销项税额

C.商场当月应抵扣的进项税额为18.25万元

D.商场当月应抵扣的进项税额为l9.7万元

E.商场本月不可以开具返利的专用发票给供货企业

正确答案:ACE

返利收入应冲减进项税额,冲减后进项税额=20.4-14.8÷(1+17%)×17%=18.25(万元)。 -

第16题:

某商场(增值税一般纳税人)与其供货企业达成协议,按销售量挂钩进行平销返利。2020年2月向供货方购进商品取得税控增值税专用发票,注明价款120万元、进项税额15.6万元并通过主管税务机关认证,当月按平价全部销售,月末供货方向该商场支付返利4.8万元。下列该项业务的处理符合有关规定的有( )。A.商场应按120万元计算确定销项税额

B.商场应按124.8万元计算销项税额

C.商场当月应抵扣的进项税额为15.6万元

D.商场当月应抵扣的进项税额为15.05万元

E.商场向供货企业收取的4.8万元,不得开具增值税专用发票答案:A,D,E解析:当期应冲减进项税额=4.8÷(1+13%)×13%=0.55(万元),当期可抵扣进项税额=15.6-0.55=15.05(万元)。

-

第17题:

对商业企业向供货方收取的与商品销售量、销售额挂钩(如以一定比例、金额、数量计算)的各种返还收入,均应按照平销返利行为的有关规定( )。A.冲减当期增值税进项税金

B.计算销项税

C.冲减当期增值税销项税

D.计入营业外收入不征流转税答案:A解析:对商业企业向供货方收取的与商品销售量、销售额挂钩(如以一定比例、金额数量计算)的各种返还收入,均应按照平销返利行为的有关规定冲减当期增值税进项税金,不征收增值税。 -

第18题:

一商场(一般纳税人,适用税率17%)与其供货企业达成协议,与销售量挂钩进行平销返利。2009年5月向供货方购进商品取得税控增值税专用发票,注明货款120万元,税额20.40万元并通过主管税务机关认证,当月按平价全部销售,月末供货方向该商场支付返利4.8万元。下列处理符合规定的有()。

- A、商场应按120万元计算销项税额

- B、商场应按124.8万元计算销项税额

- C、商场当月应抵扣的进项税额为20.4万元

- D、商场当月应抵扣的进项税额为19.7万元

正确答案:A,D -

第19题:

多选题注册税务师接受咨询时,下列答复错误的有()。A白酒生产企业批发给商场白酒收取的优质费,可随销售款一并开具增值税专用发票,也可单独开具普通发票

B某商场收到厂家的“平销返利”,可开具增值税专用发票

C某酒厂销售啤酒同时收取的包装物押金,逾期时并入消费税的计税依据征收消费税

D企业外购货物用于集体福利,应计算增值税的销项税额

E企业将自产货物对外投资,应计算缴纳增值税

正确答案: B,D解析: 选项B是错误的,商业企业收到平销返利一律不得开具专用发票;选项C是错误的,啤酒是从量征收消费税,押金与计税依据无关;选项D是错误的,企业外购货物用于集体福利,进项税额不允许抵扣,不能做视同销售处理。 -

第20题:

单选题某商场(增值税一般纳税人)与服装厂达成协议,按销售额挂钩进行平销返利。3月商场销售服装取得零售额100000元,平价与服装厂(增值税一般纳税人)结算,取得增值税专用发票,并按协议约定收取服装厂零售额20%的返还收入20000元,则下列说法中,正确的是( )。A该商场当期可以抵扣的进项税额为9203.54元,销项税额为11504.42元

B该商场当期可以抵扣的进项税额为11504.42元,销项税额为13805.31元

C该商场当期可以抵扣的进项税额为9203.54元,销项税额为13805.31元

D该商场当期可以抵扣的进项税额为11504.42元,销项税额为11504.42元

正确答案: B解析:

商业企业向供货方收取的凡与商品销售数量、销售额挂钩(如以一定比例、金额、数量计算)的各种返还收入,均应按照平销返利行为的有关规定冲减当期增值税进项税额。商场当期可以抵扣的进项税额=100000/(1+13%)×13%-20000/(1+13%)×13%=9203.54(元);当期销项税额=100000/(1+13%)×13%=11504.42(元)。 -

第21题:

单选题某商场(增值税一般纳税人)与其供货企业达成协议按销售量挂钩进行平销返利。2016年8月向供货方购进商品取得增值税专用发票,注明价款150万元、进项税额25.5万元并通过主管税务机关认证,当月按平价全部销售,月末供货方向该商场支付返利6.8万元。下例该项业务处理符合有关规定的有()。A商场当月应抵扣进项税额为25.5万元

B商场应按175.5万元计算销项税额

C商场月末可开具返利的专用发票给供货方

D商场当月应抵扣进项税额为24.51万元

正确答案: A解析: 本题考核“增值税——应纳税额计算相关问题”相关知识。返利收入应冲减进项税额,当月准予抵扣的进项税=25.5-6.8÷(1+17%)×17%=24.51(万元) -

第22题:

多选题某商场(增值税一般纳税人)与其供货企业达成协议,按销售量挂钩进行平销返利。2014年5月向供货方购进商品取得税控增值税专用发票,注明价款120万元、进项税额20.4万元并通过主管税务机关认证,当月按平价全部销售,月末供货方向该商场支付返利4.8万元。下列该项业务的处理符合有关规定的有()。A商场应按120万元为销售额计算销项税额

B商场应按124.8万元为销售额计算销项税额

C商场当月应抵扣的进项税额为10.4万元

D商场当月应抵扣的进项税额为15.6万元

E商场当月应抵扣的进项税额为19.7万元

正确答案: A,B解析: 收到返利的商业企业应当冲减增值税进项税额,当月应抵扣的进项税额=20.4-4.8÷(1+17%)×17%=19.7(万元) -

第23题:

多选题某商场为增值税一般纳税人,与其供货企业甲服装厂达成协议,按销售量的一定比例进行平销返利。2017年2月从甲服装厂购进商品取得增值税专用发票,注明价款200万元、增值税34万元,当月按平价全部销售,月末甲服装厂按照协议支付给商场返利6万元。下列该项业务的处理,符合增值税有关规定的有( )。A商场应以200万元作为计税销售额计算销项税额

B商场该项业务的销项税额为34.87万元

C商场应缴纳的增值税为0.87万元

D商场应缴纳的增值税为0.3万元

正确答案: B,D解析: