某保险公司2006年取得盈利1500万元,该公司为回报社会,作了如下捐赠:(1)对减灾委员会捐款10万元(2)通过希望工程基金会对某乡初级中学捐款5万元(3)通过全国老年基金会对非营利性的老年公寓捐款10万元(4)对中国红十字会捐款10万元(5)通过文化部对国家京剧院捐款10万元(6)通过青少年发展基金会对某市青少年活动中心捐款3万元(7)因该公司员工家属重病抢救,一次捐款5万元(8)对接受该公司员工子女入学的某市重点中学捐款10万元要求:试述这些捐款是否可以税前扣除?若可扣除,其扣除限额比例如何确定?

题目

某保险公司2006年取得盈利1500万元,该公司为回报社会,作了如下捐赠:

(1)对减灾委员会捐款10万元

(2)通过希望工程基金会对某乡初级中学捐款5万元

(3)通过全国老年基金会对非营利性的老年公寓捐款10万元

(4)对中国红十字会捐款10万元

(5)通过文化部对国家京剧院捐款10万元

(6)通过青少年发展基金会对某市青少年活动中心捐款3万元

(7)因该公司员工家属重病抢救,一次捐款5万元

(8)对接受该公司员工子女入学的某市重点中学捐款10万元

要求:试述这些捐款是否可以税前扣除?若可扣除,其扣除限额比例如何确定?

相似考题

更多“某保险公司2006年取得盈利1500万元,该公司为回报社会,作了如下捐赠:(1)对减灾委员会捐 ”相关问题

-

第1题:

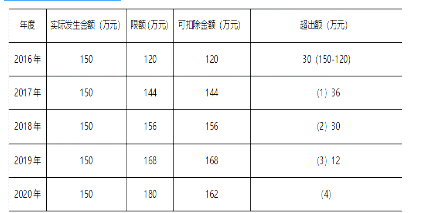

B公司2016至2020年每年9月5日通过公益性社会团体进行扶贫济困捐赠150万元,均取得捐赠票据。该公司2016~2020年利润总额分别为1000万元、1200万元、1300万元、1400万元、1500万元。计算该公司2020年公益性捐赠支出纳税调整金额( )万元。

A.+30

B.+6

C.-12

D.-18答案:C解析:本题考查税前扣除的主要项目。

企业发生的公益性捐赠支出,不超过年度会计利润总额12%的部分,准予在计算应纳税所得额时扣除;超过的部分,准予结转以后3年内再计算应纳税所得额中扣除。

限额=利润总额×12%

(1):2017年超出额为150-114=36万

(2):先扣除2017年36万,剩余可扣除金额为156-36=120万,2018年超出额为150-120=30万

(3):先扣除2018年30万,剩余可扣除金额为168-30=138万,2019年超出额为150-138=12万

(4):2020年应扣除金额=12+150=162万,比会计上多扣12万,所以应该做纳税调减。 -

第2题:

根据以下某组织发生的经济业务编制相关会计分录。 某民间非盈利组织收到捐赠12万元,其中8万元为限定用途的捐赠,捐赠款已经到账。

借:银行存款120000

贷:捐赠收入――非限定性收入40000

――限定性收入80000

略 -

第3题:

问答题某内资企业2004年实际利润总额1500万元,并且无其他调整项目。企业适用的企业所得税税率33%。企业准备该年度向社会捐赠80万元。该企业有以下三个方案可供选择,请你为企业分析哪种捐赠方式最节省税款?(1)通过中国红十字会向中华骨髓库捐赠80万元;(2)通过减灾委员会向遭受自然灾害的地区捐赠80万元;(3)通过企业主管行政部门向省内贫困地区捐赠80万元。正确答案: 该企业有以下三个方案可供选择:

第一.通过中国红十字会向中华骨髓库捐赠80万元,捐赠可在所得额中全额抵扣。

应纳所得税税额=1500×33%=495(万元)

第二.通过减灾委员会向遭受自然灾害的地区捐赠80万元,捐赠只能在所得额中抵扣3%。

调整所得额=1500+80=1580(万元)

捐赠的扣除限额=1580×3%=47.4(万元)

应纳税所得额=1580-47.4=1532.6(万元)

应纳所得税额=1532.6×33%=505.76(万元)

第三,通过企业主管行政部门向本省贫困地区捐赠80万元,捐赠不得在所得额中抵扣。

应纳所得税税额=(1500+80)×33%=521.4(万元)

企业同样发生80万元的捐赠支出,选择的捐赠方式和捐赠对象不同,捐赠支出导致业的实际应所得税有很大的区别。选择第一种方案时,可以比第二种方案减少纳税10.76万元,比选择第三种方案减少纳税26.4万元。可见,通过税务筹划,可以较大的减轻企业的纳税负担。解析: 暂无解析 -

第4题:

多选题2011 年4月,某太阳能电力有限公司与某慈善基金会签订揭赠协议,通过该慈善基金会向一批学校捐赠价值1500万元的光伏发电组件。慈善基金会向该公司开具了 1500万元的捐赠发票,该公司由此而申报税收减免。2011年8月,媒体报道一些学校根本没有得到捐赠物资,还有一些学校收到的捐赠物资与该公司承诺的 不一样,由此引发了“诈捐门”事件。下列关于该事件说法正确的有( )。A该公司应当依法履行捐赠协议,根据协议约定方式捐赠

B该公司有权向慈善基金会查询捐赠财产的使用、管理情况

C该公司由于捐赠的是物资,因而无法享受企业所得税优惠

D慈善基金会应当根据捐赠协议约定,及时把捐赠物资转赠给学校

E慈善基金会应当及时向社会公开接受捐赠的情况,以及受赠财产的使用和管理情况

正确答案: A,C解析: -

第5题:

问答题A公司2011年发生如下业务 (1)开发部自建一栋楼房对外销售,取得收入销售收入2500万元,建造成本为1500万元(当地成本利润率为15%)。 (2)该公司还转让一处正在进行土地开发,但尚未进入施工阶段的在建项目,取得收入2000万元,该土地受让成本为1200万元。 (3)该公司物业部收取的物业费为220万元,其中代业主支付的水电费共120万元。 (4)该公司下设非独立核算的汽车队(已认定为自开票纳税人)取得运营收入300万元,支付给其他单位的分运费150万元;销售货物并负责运输取得的收入为100万元。 请计算该公司应纳营业税额。正确答案: (1)自建销售要按‚建筑业‛和‚销售不动产‛各征一道营业税,应纳营业税=1500×(1+15%)÷(1-3%)×3%+2500×5%=178.35(万元)

(2)转让尚未进入施工阶段的在建项目,应按‚转让无形资产‛税目征收营业税;同时,转让受让的土地使用权,以全部收入减去土地使用权的受让原价后的余额为营业额。应纳营业税=(2000-1200)×5%=40(万元)

(3)物业管理费以减去代业主支付的水电费后的余额为营业额。应纳营业税=(220-120)×5%=5(万元)

(4)自开票纳税人联运业务以实际取得的收入为营业额,支付给其他承运者的运费可以从计税营业额中扣除;根据新营业税暂行条例和实施细则,销售货物并负责运输,属于应征营业税的混合销售应征收营业税。

联运业务应纳营业税=(300-150)×3%=4.5(万元)

混合销售应纳营业税=100×3%=3(万元)

该公司应纳营业税230.85万元。解析: 暂无解析 -

第6题:

某企业2015年流动资产合计为3000万元,其中存货为1500万元,应收账款1500万元,流动负债合计2000万元,则该公司2015年速动比率为( )。A.0.78

B.0.94

C.0.75

D.0.74答案:C解析:速动资产=流动资产-存货=3000-1500=1500,速动比率=速动资产/流动负债合计=1500/2000=0.75。 -

第7题:

某内资企业2004年实际利润总额1500万元,并且无其他调整项目。企业适用的企业所得税税率33%。企业准备该年度向社会捐赠80万元。该企业有以下三个方案可供选择,请你为企业分析哪种捐赠方式最节省税款?(1)通过中国红十字会向中华骨髓库捐赠80万元;(2)通过减灾委员会向遭受自然灾害的地区捐赠80万元;(3)通过企业主管行政部门向省内贫困地区捐赠80万元。

正确答案: 该企业有以下三个方案可供选择:

第一.通过中国红十字会向中华骨髓库捐赠80万元,捐赠可在所得额中全额抵扣。

应纳所得税税额=1500×33%=495(万元)

第二.通过减灾委员会向遭受自然灾害的地区捐赠80万元,捐赠只能在所得额中抵扣3%。

调整所得额=1500+80=1580(万元)

捐赠的扣除限额=1580×3%=47.4(万元)

应纳税所得额=1580-47.4=1532.6(万元)

应纳所得税额=1532.6×33%=505.76(万元)

第三,通过企业主管行政部门向本省贫困地区捐赠80万元,捐赠不得在所得额中抵扣。

应纳所得税税额=(1500+80)×33%=521.4(万元)

企业同样发生80万元的捐赠支出,选择的捐赠方式和捐赠对象不同,捐赠支出导致业的实际应所得税有很大的区别。选择第一种方案时,可以比第二种方案减少纳税10.76万元,比选择第三种方案减少纳税26.4万元。可见,通过税务筹划,可以较大的减轻企业的纳税负担。 -

第8题:

问答题根据以下某组织发生的经济业务编制相关会计分录。 某民间非盈利组织收到捐赠12万元,其中8万元为限定用途的捐赠,捐赠款已经到账。正确答案: 借:银行存款120000

贷:捐赠收入――非限定性收入40000

――限定性收入80000解析: 暂无解析 -

第9题:

多选题明星丁某在赈灾晚会上公开承诺给灾区捐款80万元,但事后只捐30万元,对余款50万元的捐赠,下列说法错误的有( )A丁某只是口头承诺,可以撤销捐赠

B赠与是实践合同,因丁某尚未给付,可以撤销捐赠

C丁某不可以撤销这一捐赠,因为这是救灾款项

D丁某不可以撤销这一捐赠,因为他是公众人物

正确答案: B,D解析: -

第10题:

多选题2011年4月,某太阳能电力有限公司与某慈善基金会签订捐赠协议,通过该慈善基金会向一批学校捐赠价值1500万元的光伏发电组件。慈善基金会向该公司开具了1500万元的捐赠发票,该公司由此而申报税收减免。2011年8月,媒体报道一些学校根本没有得到捐赠物资,还有一些学校收到的捐赠物资与该公司承诺的不一样,由此引发了“诈捐门”事件。下列关于该事件说法正确的有( )。[2012年真题]A该公司应当依法履行捐赠协议,按照协议约定方式捐赠

B该公司有权向慈善基金会查询捐赠财产的使用、管理情况

C该公司由于捐赠的是物资,因而无法享受企业所得税优惠

D慈善基金会应当根据捐赠协议约定,及时把捐赠物资转赠给学校

E慈善基金会应当及时向社会公开接受捐赠的情况,以及受赠财产的使用和管理情况

正确答案: D,C解析:

AD两项,《公益事业捐赠法》第十八条规定,受赠人与捐赠人订立了捐赠协议的,应当按照协议约定的用途使用捐赠财产,不得擅自改变捐赠财产的用途。如果确需改变用途的,应当征得捐赠人的同意。B项,第二十一条规定,捐赠人有权向受赠人查询捐赠财产的使用、管理情况,并提出意见和建议。对于捐赠人的查询,受赠人应当如实答复。C项,第二十四条规定,公司和其他企业依照本法的规定捐赠财产用于公益事业,依照法律、行政法规的规定享受企业所得税方面的优惠。E项,第二十二条规定,受赠人应当公开接受捐赠的情况和受赠财产的使用、管理情况,接受社会监督。