某具有进出口经营权的生产企业,对自产货物经营出口销售及国内销售。该企业 2003年2月份,期初留抵进项税额5万元,购进货物允许抵扣的进项税额为140万元,内销产品销项税额为51万元,出口产品离岸价为人民币2400万元,假设该企业适用增值税税率为 17%,退税率为15%。则下列账务处理中,属于该企业出口退税业务应编制的会计分录是 ( )。(会计分录中的单位为“元”,下同)A.借:主营业务成本 3140000 贷:应交税金——应交增值税(出口退税) 3140000B.借:应收补贴款 3600000 贷:应交税

题目

某具有进出口经营权的生产企业,对自产货物经营出口销售及国内销售。该企业 2003年2月份,期初留抵进项税额5万元,购进货物允许抵扣的进项税额为140万元,内销产品销项税额为51万元,出口产品离岸价为人民币2400万元,假设该企业适用增值税税率为 17%,退税率为15%。则下列账务处理中,属于该企业出口退税业务应编制的会计分录是 ( )。(会计分录中的单位为“元”,下同)

A.借:主营业务成本 3140000 贷:应交税金——应交增值税(出口退税) 3140000

B.借:应收补贴款 3600000 贷:应交税金——应交增值税(出口退税) 3600000

C.借:应收补贴款 460000 贷:应交税金——多交增值税 460000

D.借:应交税金——应交增值税(出口抵减内销产品应纳税额) 3140000 贷:应交税金——应交增值税(出口退税) 3140000

相似考题

更多“某具有进出口经营权的生产企业,对自产货物经营出口销售及国内销售。该企业 2003年2月份,期初留抵 ”相关问题

-

第1题:

某具有进出口经营权的生产企业,对自产货物经营出口销售及国内销售。该企业2003年2月份,期初留抵进项税额5万元,购进货物允许抵扣的进项税额为140万元,内销产品销项税额为51万元,出口产品离岸价为人民币2400万元,假设该企业适用增值税税率为17%,退税率为15%。则下列账务处理中,属于该企业出口退税业务应编制的会计分录是( )。(会计分录中的单位为“元”,下同)

A.借:主营业务成本 3140000

贷:应交税金——应交增值税(出口退税) 3140000

B.借:应收补贴款 3600000

贷:应交税金——应交增值税(出口退税) 3600000

C.借:应收补贴款 460000

贷:应交税金——多交增值税 460000

D.借:应交税金——应交增值税(出口抵减内销产品应纳税额) 3140000

贷:应交税金——应交增值税(出口退税) 3140000

正确答案:D

本月应纳税额=51-(140+5)-2400×(17%-15%)=-46(万元)

本月出口抵减内销产品应纳税额=2400×15%-46=314(万元) -

第2题:

生产企业委托外贸企业代理出口自产货物以及有出口经营权的外贸企业收购货物后委托其他外贸企业代理出口,均适用"免、抵、退"方法计算应退税额。( )

此题为判断题(对,错)。

正确答案:×

-

第3题:

某具有出口经营权的电器生产企业(增值税一般纳税人)自营出口自产货物,2016年5月末未退税前计算出的期末留抵税款为19万,当期免抵退税额为15万元,当期免抵税额为( )万元。A.0

B.6

C.9

D.15答案:A解析:本题考查出口退税管理。当期期末留抵税额>当期免抵退税额时:当期应退税额=当期免抵退税额,当期免抵税额=0。 -

第4题:

某企业为有进出口经营权的生产企业,对自产货物经营出口销售及国内销售。该企业2008年2月份,期初留抵进项税额5万元,购进货物允许抵扣的进项税额为140万元,内销产品销项税额为51万元,出口产品离岸价为人民币2 400万元,假设该企业适用增值税税率为17%,退税率为15%。则下列账务处理中,属于该企业出口退税业务应编制的会计分录是( )。

A.借:主营业务成本314

贷:应交税费——应交增值税(出口退税)314

B.借:其他应收款360

贷:应交税费——应交增值税(出口退税)360

C.借:其他应收款46

贷:应交税费一一多交增值税46

D.借:应交税费——应交增值税(出口抵减内销产品应纳税额)314

贷:应交税费——应交增值税(出口退税)314

正确答案:D

本月应纳税额=51-[140-2400?(17%-15%)]-5=-46(万元),也就是当期期末留抵税额为46万元。当期免抵退税额=2400?15%=360(万元)。期末留抵税额46万元小于免抵退税额360万元,所以当期应退税额为46万元。当期免抵税额=360-46=314(万元),相关会计处理为: 借:主营业务成本48[2400?(17%-15%)]贷:应交税费——应交增值税(进项税额转出)48借:其他应收款46贷:应交税费——应交增值税(出口退税)46借:应交税费——应交增值税(出口抵减内销产品应纳税额)314贷:应交税费——应交增值税(出13退税)314 -

第5题:

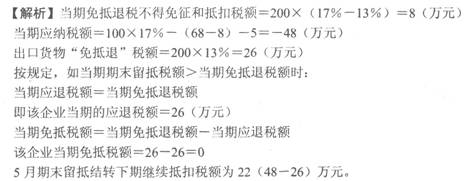

自营出口的生产企业为增值税一般纳税人,出口货物征税率为17%,退税率为13%,2011年5月出口自产货物一批,出口收入折合人民币200万元。本月国内销售货物取得不含税销售收入100万元;国内购进货物专用发票注明价款为400万元,进项税额68万元通过认证:上期期末留抵税额5万元,该生产企业5月份留抵下期抵扣的税额是( )万元。

A.0

B.22

C.26

D.68

正确答案:B