单选题某运输企业准备从事某项投资活动,该活动的年投资收益率为10%。下面有两个投资方案供该企业选择:方案1:第一年可能要纳企业所得税为200万元、250万元或280万元,概率分别为30%、50%或20%。第二年要纳企业所得税为220元、260万元或290万元,概率分别为20%、40%或40%。方案2:第一年可能要纳的所得税为160万元、200万元或210万元,概率分别为40%、40%或20%;第二年可能要纳的所得税为260万元、300万元或320万元,概率分别为20%、50%或30%。将预期值进行贴现,方

题目

415.37

417.69

419.27

421.64

相似考题

参考答案和解析

更多“某运输企业准备从事某项投资活动,该活动的年投资收益率为10%。下面有两个投资方案供该企业选择:方案1:第一年可能要纳企业”相关问题

-

第1题:

共用题干

某企业从事某项投资活动的年投资收益率为10%。现有两个投资方案如下:甲方案:第一年缴纳企业所得税100万元的概率为20%,纳税150万元的概率为50%,纳税180万元的概率为30%;第二年纳税120万元的概率为40%,纳税160万元的概率为40%,纳税170万元的概率为20%。乙方案:第一年缴纳企业所得税120万元的概率为30%,纳税140万元的概率为30%,纳税180万元的概率为40%;第二年纳税130万元的概率为50%,纳税150万元的概率为20%,纳税160万元的概率为30%。根据案例回答50—54题。乙方案纳税期望值的现值是()万元。

A:254.55

B:255.87

C:256.12

D:257.64答案:A解析:第一年纳税期望值=100*20%+150*50%+180*30%=149(万元);第二年纳税期望值=120*40%+160*40%+170*20%=146(万元)。

第一年纳税期望值=120*30%+140*30%+180*40%=150(万元);第二年纳税期望值=130*50%+150*20%+160*30%=143(万元)。

纳税期望值的现值=149/(1+10%)+146/(1+10%)2=256.12(万元)。

纳税期望值的现值=150/(1+10%)+143/(1+10%)2=254.55(万元)。

在考虑时间价值的情况下,甲方案纳税现值大于乙方案纳税现值(256.12万元>254.55万元)。乙方案节税,因此应选择乙方案。但若加大了投资,对各年的应纳税额将需重新估计,并重新计算各方案的纳税现值,根据新的计算结果做出选择。 -

第2题:

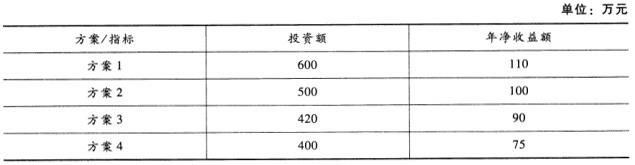

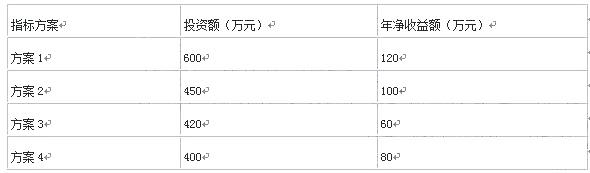

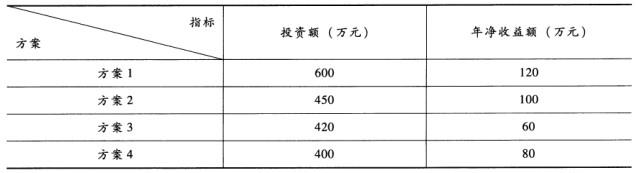

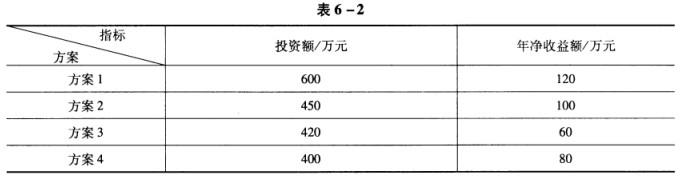

某企业运用透析投资回收期法进行技术改造项目决策,该项目有四个互斥方案,各方案的投资额和年净收益额如下表所示。若标准投资回收期为6年,则该企业应选择()。 A:方案1

A:方案1

B:方案2

C:方案3

D:方案答案:C解析:投资回收期的计算公式:T=(∑K)/P。式中,T表示投资回收期;K表示投资额;P表示年平均净收益额。投资回收期T越小越好,它表示用于技术改造投资将得到补偿的时间短,投资发挥的效用快。T1=600/110=5.45;T2=500/100=5;T3=420/90=4.67;T4=400/75=5.330 -

第3题:

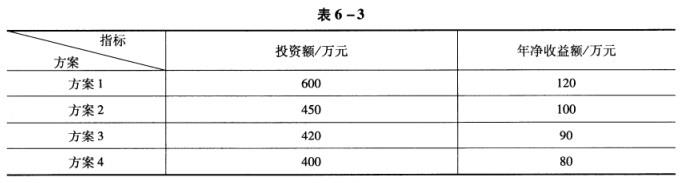

某企业运用投资回收期法进行技术改造项目决策,该项目有四个互斥方案,其投资额和年净收益额如表6-3所示。

设该项目的标准投资回收期为6年,则该企业应选择()。A:方案1

B:方案2

C:方案3

D:方案4答案:B解析:本题中,方案1,T1=600/120=5(年);方案2,T2=450/100=4.5(年);方案3,T3=420/90=4.7(年);方案4,T4=400/80=5(年)。比较得到方案2投资回收期最短,应该选方案2。 -

第4题:

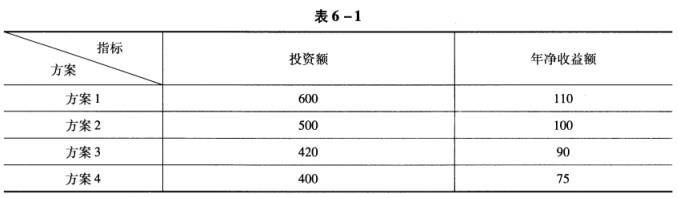

某企业运用投资回收期法进行技术改造项目决策,该项目有四个互斥方案,各方案的投资额和年净收益额如表6-1所示(单位:万元)。若标准投资回收期为6年,则该企业应选择()。 A:方案1

A:方案1

B:方案2

C:方案3

D:方案4答案:C解析:投资回收期是指某技术改造方案的投资额用该方案实施后的净收益额来补偿的时间,通常以年为单位。投资回收期T越小越好,它表示用于技术改造投资将得到补偿的时间短,投资发挥的效用快,其计算公式为:T=(∑K)/P。式中,T表示投资回收期;K表示投资额;P表示年平均净收益额。方案1、2、3、4的投资回收期分别为5.5年、5年、4.7年、5.3年,其中投资回收期最短是方案3。 -

第5题:

某企业运用投资回收期法进行技术改造项目决策,该项目有四个互斥方案,其投资额和年净收益额如下:方案一的投资额是600万,年净收益120万元;方案二投资额450万,年净收益100万;方案三投资额420万,年净收益90万;方案四投资额400万,年净收益80万。设该项目的标准投资回收期为6年,则该企业应选择()。A.方案1

B.方案2

C.方案3

D.方案4答案:B解析:考核标准投资回收期法的运用。方案1的回收期=600/120=5;方案2=450/100=4.5;方案3=420/90=4.6;方案4=400/80=5.最优方案为方案2. -

第6题:

某企业运用投资回收期法进行技术改造项目决策,该项目有四个互斥方案,其投资额和年净收益额如下表所示。

若该项目的标准投资回收期为6年,则该企业应选择( )。A.方案1

B.方案2

C.方案3

D.方案4答案:B解析:根据公式:T=K/P。本题中,方案1、2、3、4的投资回收期分别为5.5年、4.5年、4.7年、5年,其中投资回收期最短的是方案2。所以,该企业应选择方案2。 -

第7题:

某企业拟投资建设一条生产线,有两个方案可供选择:甲方案初始投资1120万元,项目计算期为8年,净现值为116.29万元;乙方案初始投资1450万元,项目计算期为10年,净现值为210万元。行业基准折现率为8%,则该企业应该选择的方案是( )。A、甲方案

B、乙方案

C、两者均可行

D、两者均不可行答案:B解析:由于两方案的项目计算期不同,所以应该采用年金净流量法进行最终投资决策,甲方案的年金净流量=116.29/(P/A,8%,8)=116.29/5.7466=20.24(万元);乙方案的年金净流量=210/(P/A,8%,10)=210/6.7101=31.30(万元),故应选择乙方案。 -

第8题:

某房地产企业同时有两个房地产项目的投资机会,每个项目又有若干个投资方案可供选择。在资金有限的情况下,该企业方案选择的类型属于()方案选择。A、独立

B、互斥

C、互补

D、混合答案:D解析:混合方案是指独立与互斥的混合结构。 -

第9题:

某运输企业准备从事某项投资活动,该活动的年投资收益率为10%。下面有两个投资方案供该企业选择:方案1:第一年可能要纳企业所得税为200万元、250万元或280万元,概率分别为30%、50%或20%。第二年要纳企业所得税为220元、260万元或290万元,概率分别为20%、40%或40%。方案2:第一年可能要纳的所得税为160万元、200万元或210万元,概率分别为40%、40%或20%;第二年可能要纳的所得税为260万元、300万元或320万元,概率分别为20%、50%或30%。将预期值进行贴现,方案2纳税预期值的现值是()万元。

- A、415.37

- B、417.69

- C、419.27

- D、421.64

正确答案:A -

第10题:

某运输企业准备从事某项投资活动,该活动的年投资收益率为10%。下面有两个投资方案供该企业选择:方案1:第一年可能要纳企业所得税为200万元、250万元或280万元,概率分别为30%、50%或20%。第二年要纳企业所得税为220元、260万元或290万元,概率分别为20%、40%或40%。方案2:第一年可能要纳的所得税为160万元、200万元或210万元,概率分别为40%、40%或20%;第二年可能要纳的所得税为260万元、300万元或320万元,概率分别为20%、50%或30%。将预期值进行贴现,方案1纳税预期值的现值是()万元。

- A、422.73

- B、426.89

- C、436.27

- D、438.64

正确答案:A -

第11题:

单选题某企业运用透析投资回收期法进行技术改造项目决策,该项目有四个互斥方案,各方案的投资额和年净收益额如下表所示。方案/指标投资额年净收益额方案一600110方案二500100方案三42090方案四40075若标准投资回收期为6年,则该企业应选择( )A方案1

B方案2

C方案3

D方案4

正确答案: B解析: -

第12题:

单选题某运输企业准备从事某项投资活动,该活动的年投资收益率为10%。下面有两个投资方案供该企业选择:方案1:第一年可能要纳企业所得税为200万元、250万元或280万元,概率分别为30%、50%或20%。第二年要纳企业所得税为220元、260万元或290万元,概率分别为20%、40%或40%。方案2:第一年可能要纳的所得税为160万元、200万元或210万元,概率分别为40%、40%或20%;第二年可能要纳的所得税为260万元、300万元或320万元,概率分别为20%、50%或30%。方案1在第一年和第二年所需要缴纳的所得税的预期值分别为()万元。A230、270

B225、264

C225、277

D241、264

正确答案: C解析: 暂无解析 -

第13题:

共用题干

某企业从事某项投资活动的年投资收益率为10%。现有两个投资方案如下:甲方案:第一年缴纳企业所得税100万元的概率为20%,纳税150万元的概率为50%,纳税180万元的概率为30%;第二年纳税120万元的概率为40%,纳税160万元的概率为40%,纳税170万元的概率为20%。乙方案:第一年缴纳企业所得税120万元的概率为30%,纳税140万元的概率为30%,纳税180万元的概率为40%;第二年纳税130万元的概率为50%,纳税150万元的概率为20%,纳税160万元的概率为30%。根据案例回答50—54题。根据确定性风险节税原理,该企业应作出的选择是()。

A:选择甲方案

B:选择乙方案

C:选择甲方案并加大投资

D:选择乙方案并加大投资答案:B解析:第一年纳税期望值=100*20%+150*50%+180*30%=149(万元);第二年纳税期望值=120*40%+160*40%+170*20%=146(万元)。

第一年纳税期望值=120*30%+140*30%+180*40%=150(万元);第二年纳税期望值=130*50%+150*20%+160*30%=143(万元)。

纳税期望值的现值=149/(1+10%)+146/(1+10%)2=256.12(万元)。

纳税期望值的现值=150/(1+10%)+143/(1+10%)2=254.55(万元)。

在考虑时间价值的情况下,甲方案纳税现值大于乙方案纳税现值(256.12万元>254.55万元)。乙方案节税,因此应选择乙方案。但若加大了投资,对各年的应纳税额将需重新估计,并重新计算各方案的纳税现值,根据新的计算结果做出选择。 -

第14题:

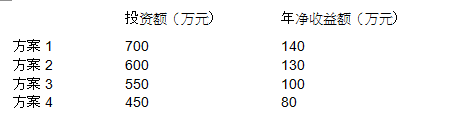

某企业进行技术改造项目决策时,有四互斥方案备选,投资额和年净收益额如下表所示:

根据投资回收期法(该项目的标准投资回收期为7年),该企业应选择A.方案1

B.方案2

C.方案3

D.方案4答案:B解析: -

第15题:

某企业进行技术改造项目决策,该项目由四个互斥方案,其投资额和年净收益额如下表所示:

依据投资回收期法,该企业应选择()。A.方案1

B.方案2

C.方案3

D.方案4答案:B解析: -

第16题:

某企业进行技术改造项目决策,该项目由四个互斥方案,其投资额和年净收益额如下表所示:

依据投资回收期法,该企业应选择()。A:方案1

B:方案2

C:方案3

D:方案答案:B解析:投资回收期是指某技术改造方案的投资额用该方案实施后的净收益额来补偿的时间,通常以年为单位。计算公式:T=(∑K)/P,式中,T表示投资回收期;K表示投资额;P表示年平均净收益额。T1=5,T2=4.5,T3=7,T4=5。方案2的投资回收期最短,所以应该选择方案2。 -

第17题:

某企业运用投资回收期法进行技术改造项目决策,该项目有四个互斥方案,其投资额和年净收益额如下表所示:设该标准投资回收期为6年,则该企业应选择 ()。A 、 方案1

B 、 方案2

C 、 方案3

D 、 方案4答案:B解析:T1600 /110=5.45,T2=450 /100=4.5,T3=420 /90=4.67,T4=400 /80=5.00.T2最小所以选择方案2。 -

第18题:

某企业进行技术改造项目决策,该项目有四个互斥方案,其投资额和年净收益额如表6-2所示。

依据投资回收期法,该企业应选择()。A:方案1

B:方案2

C:方案3

D:方案4答案:B解析:投资回收期的计算公式如下:T=(∑K)/P。由表可得,T1=600/120=5;T2=450/100=4.5;T3=420/60=7;T4=400/80=5。在方案1、方案2、方案3、方案4中,方案2的投资回收期最短,所以应该选择方案2。 -

第19题:

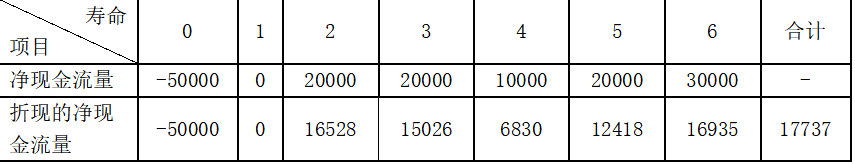

某企业准备投资一个工业建设项目,其资本成本为10%,适用的所得税税率为25%,分别有甲、乙两个方案可供选择。

(1)甲方案的有关资料如下:

单位:元

(2)乙方案需要投资60000元,第一年年初投资40%,第二年年初投资剩余的60%,建设期为2年,营业期为5年,预计投产后第一年营业收入为80000元,以后各年每年营业收入为100000元,变动成本率为40%,每年付现的固定成本为15000元。项目终结后残值变现价值为5000元。税法规定折旧年限为4年,残值率为10%。项目需增加营运资本10000元,在营业期期初垫支,项目终结时收回。

要求:

(1)计算甲方案的下列指标:①建设期;②包括建设期的静态回收期;③包括建设期的动态回收期。

(2)计算乙方案各年的现金净流量。

(3)计算乙方案的净现值。

(4)若甲、乙两个方案为互斥方案,判断该企业应投资哪个方案,并说明理由。答案:解析:(1)①建设期=1年

②因为甲方案第4年的累计净现金流量=20000+20000+10000-50000=0(元)

所以该方案包括建设期的静态回收期=4(年)

③包括建设期的动态回收期=4+[50000-(16528+15026+6830)]/12418=4.94(年)

(2)折旧=60000×(1-10%)/4=13500(元)

NCF0=-60000×40%=-24000(元)

NCF1=-60000×60%=-36000(元)

NCF2=-10000元

NCF3=80000×(1-40%)×(1-25%)-15000×(1-25%)+13500×25%=28125(元)

NCF4~6=100000×(1-40%)×(1-25%)-15000×(1-25%)+13500×25%=37125(元)

NCF7=100000×(1-40%)×(1-25%)-15000×(1-25%)+10000+5000+(60000×10%-5000)×25%=49000(元)

(3)净现值=-24000-36000×(P/F,10%,1)-10000×(P/F,10%,2)+28125×(P/F,10%,3)+37125×(P/A,10%,3)×(P/F,10%,3)+49000×(P/F,10%,7)=50650.16(元)

(4)甲方案的等额年金=17737/(P/A,10%,6)=4072.51(元)

乙方案的等额年金=50650.16/(P/A,10%,7)=10403.86(元)

乙方案的等额年金10403.86元大于甲方案的等额年金4072.51元,所以该企业应该选择投资乙方案。 -

第20题:

某企业拟投资建设一条生产线,有两个方案可供选择:甲方案初始投资1120万元,项目计算期为8年,净现值为116.29万元;乙方案初始投资1450万元,项目计算期为10年,净现值为210万元。行业基准折现率为8%,则该企业应该选择的方案是( )。A.甲方案

B.乙方案

C.两者均可行

D.两者均不可行答案:B解析:由于两方案的项目计算期不同,所以应该采用年金净流量法进行最终投资决策,甲方案的年金净流量=116.29/(P/A,8%,8)=116.29/5.7466=20.24(万元);乙方案的年金净流量=210/(P/A,8%,10)=210/6.7101=31.30(万元),故应选择乙方案。 -

第21题:

某运输企业准备从事某项投资活动,该活动的年投资收益率为10%。下面有两个投资方案供该企业选择:方案1:第一年可能要纳企业所得税为200万元、250万元或280万元,概率分别为30%、50%或20%。第二年要纳企业所得税为220元、260万元或290万元,概率分别为20%、40%或40%。方案2:第一年可能要纳的所得税为160万元、200万元或210万元,概率分别为40%、40%或20%;第二年可能要纳的所得税为260万元、300万元或320万元,概率分别为20%、50%或30%。方案2在第一年和第二年所需要缴纳的所得税的预期值分别为()万元。

- A、186、275

- B、198、298

- C、186、298

- D、186、289

正确答案:C -

第22题:

单选题某企业请你为其进行独立投资方案的比较决策,现有四个方案可供选择,其中:甲方案的项目年限为10年,投资回收期为6.5年;乙方案的项目年限为6年,净现值为220万元;丙方案的内含报酬率为10%;丁方案的现值指数为0.85。设定的基准折现率为12%,则该企业应该投资()。A甲方案

B乙方案

C丙方案

D丁方案

正确答案: C解析: -

第23题:

单选题某运输企业准备从事某项投资活动,该活动的年投资收益率为10%。下面有两个投资方案供该企业选择:方案1:第一年可能要纳企业所得税为200万元、250万元或280万元,概率分别为30%、50%或20%。第二年要纳企业所得税为220元、260万元或290万元,概率分别为20%、40%或40%。方案2:第一年可能要纳的所得税为160万元、200万元或210万元,概率分别为40%、40%或20%;第二年可能要纳的所得税为260万元、300万元或320万元,概率分别为20%、50%或30%。这里的节税风险有一定的确定性,根据确定性风险节税原理,该企业应该选择哪一个方案()。A方案1

B方案2

C选择方案1并加大投资

D选择方案2并加大投资

正确答案: A解析: 暂无解析 -

第24题:

单选题某企业请你为其进行互斥投资方案的比较决策,现有两个方案可供选择,其中:甲方案的项目年限为6年,净现值为500万元;乙方案的项目年限为10年,净现值为650万元,假定基准折现率为10%,则该企业应该投资()。[已知:(P/A,10%,6)=4.3553,(P/A,10%,10)=6.1446]A甲方案

B乙方案

C甲方案和乙方案均可

D甲方案和乙方案均不投资

正确答案: C解析: