单选题以下关于delta说法正确的是()。A 平值看涨期权的delta一定为-0.5B 相同条件下的看涨期权和看跌期权的delta是相同的C 如果利用delta中性方法对冲现货,需要买入delta份对应的期权D BS框架下,无股息支付的欧式看涨期权的delta等于N(d1)

题目

平值看涨期权的delta一定为-0.5

相同条件下的看涨期权和看跌期权的delta是相同的

如果利用delta中性方法对冲现货,需要买入delta份对应的期权

BS框架下,无股息支付的欧式看涨期权的delta等于N(d1)

相似考题

参考答案和解析

更多“单选题以下关于delta说法正确的是()。A 平值看涨期权的delta一定为-0.5B 相同条件下的看涨期权和看跌期权的delta是相同的C 如果利用delta中性方法对冲现货,需要买入delta份对应的期权D BS框架下,无股息支付的欧式看涨期权的delta等于N(d1)”相关问题

-

第1题:

某投资者持有10个Delta=0.6的看涨期权和8个Delta=-0.5的看跌期权,若要实现Delta中性以规避价格变动风险,应进行的操作为( )。A. 卖出4个Delta=-0.5的看跌期权

B. 买入4个Delta=-0.5的看跌期权

C. 卖空两份标的资产

D. 卖出4个Delta=0.5的看涨期权答案:B,C解析:题中,组合的Delta=10*0.6+8*(-0.5)=2;因此,资产下跌将导致组合价值下跌,要实现Delta中性,其解决方案包括:①再购入4个单位Delta=-0.5标的相同的看跌期权;②卖空2个单位标的资产 -

第2题:

某投资者持有5个单位Delta=0.8的看涨期权和4个单位Delta=-0.5的看跌期权,期权的标的相同。为了使组合最终实现Delta中性。可以采取的方案有( )。?A.再购入4单位delta=-0.5标的相同的看跌期权

B.再购入4单位delta=0.8标的相同的看涨期权

C.卖空2个单位标的资产

D.买入2个单位标的资产变答案:A,C解析:不难看出,AC两种方案都能使组合最终实现Delta中性,即Delta=0,从而规避标的资产价格波动风险。选项AC符合题意。 -

第3题:

某投资者持有5个单位Delta=0.8的看涨期权和4个单位Delta=-0.5的看跌期权,期权的标的相同。

若预期标的资产价格下跌,则该投资者持有的组合价值将( )。A.面临下跌风险

B.没有下跌风险

C.会出现增值

D.保持不变答案:A解析:该组合Delta=5×0.8+4×(-0.5)=2,因此,资产下跌将导致组合价值下跌。

考点:期权的希腊字母 -

第4题:

以下哪个说法对delta的表述是正确的()

- A、delta可以是正数,也可以是负数

- B、delta表示期权价格变化一个单位时,对应标的的价格变化量

- C、我们可以把某只期权的delta值当做这个期权在到期时成为虚值期权的概率

- D、即将到期的实值期权的delta绝对值接近0

正确答案:A -

第5题:

以下关于delta说法正确的是()。

- A、平值看涨期权的delta一定为-0.5

- B、相同条件下的看涨期权和看跌期权的delta是相同的

- C、如果利用delta中性方法对冲现货,需要买入delta份对应的期权

- D、BS框架下,无股息支付的欧式看涨期权的delta等于N(d1)

正确答案:D -

第6题:

对于期权买方来说,以下说法正确的()。

- A、看涨期权的delta为负,看跌期权的delta为正

- B、看涨期权的delta为正,看跌期权的delta为负

- C、看涨期权和看跌期权的delta均为正

- D、看涨期权和看跌期权的delta均为负

正确答案:B -

第7题:

以下哪个说法对delta的表述是错误的()。

- A、Delta是可以是正数,也可以是负数

- B、Delta表示股票价格变化一个单位时,对应的期权合约的价格变化量

- C、我们可以把某只期权的Delta值当做这个期权在到期时成为实值期权的概率

- D、即将到期的实值期权的Delta绝对值接近0

正确答案:D -

第8题:

假设某一投资者拥有1000股某股票,该股票价格为50元,假设其使用行权价格为49元的看涨期权构建一个delta中性的投资组合,该期权有3个月有效期,波动率为20%,市场无风险利率为5%,投资者需要()看涨期权才能实现delta中性。(假设股息率为0%)

- A、卖出647份

- B、卖出1546份

- C、买入647份

- D、买入1546份

正确答案:A -

第9题:

对于欧式看涨期权多头,Delta近似方法计算出的VaR比Delta-Gamma近似方法计算出的VaR值要大。

正确答案:正确 -

第10题:

单选题投资者可以通过()对卖出开仓的认购期权进行Delta中性风险对冲。A买入对应Delta值的标的证券数量

B卖出对应Delta值的标的证券数量

C买入期权合约单位数虽的标的证券

D卖出期权台约单位数星的标的证券

正确答案: D解析: 暂无解析 -

第11题:

多选题如果执行价为1000的看涨期权的delta为0.15,同一行权价格的看跌期权的delta应该为()。A如果是欧式期权,1000P的delta应该是-0.85

B如果是欧式期权,1000P的delta应该小于-0.85

C如果是美式期权,1000P的delta可能小于-0.85

D如果是美式期权,1000P的delta可能大于-0.85

正确答案: A,B解析: 暂无解析 -

第12题:

单选题对于期权买方来说,以下说法正确的()。A看涨期权的delta为负,看跌期权的delta为正

B看涨期权的delta为正,看跌期权的delta为负

C看涨期权和看跌期权的delta均为正

D看涨期权和看跌期权的delta均为负

正确答案: A解析: 暂无解析 -

第13题:

某投资者持有10个Delta=0.6的看涨期权和8个Delta=-0.5的看跌期权,若要实现Delta中性以规避价格变动风险,应进行的操作为( )。A、卖出4个Delta=-0.5的看跌期权

B、买入4个Delta=-0.5的看跌期权

C、卖空两份标的资产

D、卖出4个Delta=0.5的看涨期权答案:B,C解析:题中,组合的Delta=10*0.6+8*(-0.5)=2;因此,资产下跌将导致组合价值下跌,要实现Delta中性,其解决方案包括:①再购入4个单位Delta=-0.5标的相同的看跌期权;②卖空2个单位标的资产 -

第14题:

在临近到期日时虚值期权和实值期权的Delta趋于稳定,平值期权的Delta会剧烈变化。( )答案:对解析:随着剩余时间的缩短,虑值期权和实值期权Delta逐渐趋于稳定;而平值期权的Delta将会发生急剧变化,导致期权对冲的困难程度加大。 -

第15题:

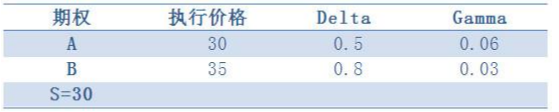

根据下表,若投资者已卖出 10 份看涨期权 A,现担心价格变动风险,采用标的资产 S 和同样标的看涨期权 B 来对冲风险, 使得组合的 delta 和 gamma 均为中性,则相关操作为( )。 A.买入 10 份看涨期权 B,卖空 21 份标的资产

A.买入 10 份看涨期权 B,卖空 21 份标的资产

B.买入 10 份看涨期权 B,卖空 11 份标的资产

C.买入 20 份看涨期权 B,卖空 21 份标的资产

D.买入 20 份看涨期权 B,卖空 11 份标的资产答案:D解析:

-

第16题:

某客户期权持仓的Gamma是104,Delta中性;如果某期权A的Gamma为3.75,Delta为0.566,要同时对冲Gamma和Delta风险,他需要()。

- A、卖出28手A期权,买入16份标的资产

- B、买入28手A期权,卖出16份标的资产

- C、卖出28手A期权,卖出16份标的资产

- D、买入28手A期权,买入16份标的资产

正确答案:A -

第17题:

下列关于Delta和Gamma的共同点的表述中正确的有()。

- A、两者的风险因素都为标的价格变化

- B、看涨期权的Delta值和Gamma值都为负值

- C、期权到期日临近时,对于看跌平价期权两者的值都趋近无穷大

- D、看跌期权的Delta值和Gamma值都为正值

正确答案:A -

第18题:

看涨期权的Delta在()之间,而看跌期权的Delta在()之间。

- A、0与1;-1与1

- B、1与0;0与1

- C、0与1;-1与0

- D、1与1;0与1

正确答案:C -

第19题:

某投资者卖出1000份认购期权,已知该认购期权的delta值为0.7,则下列哪种做法可以达到delta中性()。

- A、买入700份认沽期权

- B、卖出700份认沽期权

- C、买入700份股票

- D、卖出700份股票

正确答案:C -

第20题:

投资者可以通过()对卖出开仓的认购期权进行Delta中性风险对冲。

- A、买入对应Delta值的标的证券数量

- B、卖出对应Delta值的标的证券数量

- C、买入期权合约单位数虽的标的证券

- D、卖出期权台约单位数星的标的证券

正确答案:A -

第21题:

单选题某客户期权持仓的Gamma是104,Delta中性;如果某期权A的Gamma为3.75,Delta为0.566,要同时对冲Gamma和Delta风险,他需要()。A卖出28手A期权,买入16份标的资产

B买入28手A期权,卖出16份标的资产

C卖出28手A期权,卖出16份标的资产

D买入28手A期权,买入16份标的资产

正确答案: C解析: 暂无解析 -

第22题:

单选题以下关于delta说法正确的是()。A平值看涨期权的delta一定为-0.5

B相同条件下的看涨期权和看跌期权的delta是相同的

C如果利用delta中性方法对冲现货,需要买入delta份对应的期权

DBS框架下,无股息支付的欧式看涨期权的delta等于N(d1)

正确答案: D解析: 暂无解析 -

第23题:

单选题下列关于Delta和Gamma的共同点的表述正确的有( )。A两者的风险因素都为标的价格变化

B看涨期权的Delta值和Gamma值都为负值

C期权到期日临近时,对于看跌平价期权两者的值都趋近无穷大

D看跌平价期权的Delta值和Gamma值都为正值

正确答案: D解析:

A项,Delta是用来衡量标的资产价格变动对期权理论价格的影响程度,可以理解为期权对标的资产价格变动的敏感性,Gamma值衡量Delta值对标的资产的敏感度,两者的风险因素都为标的资产价格变化;BD两项,看涨期权的Delta∈(0,1),看跌期权的Delta∈(-1,0),而看涨期权和看跌期权的Gamma值均为正值;C项,期权到期日临近,平价期权的Gamma值趋近无穷大,看跌平价期权(标的价格=行权价)Delta收敛于-0.5。 -

第24题:

单选题假设某一投资者拥有1000股某股票,该股票价格为50元,假设其使用行权价格为49元的看涨期权构建一个delta中性的投资组合,该期权有3个月有效期,波动率为20%,市场无风险利率为5%,投资者需要()看涨期权才能实现delta中性。(假设股息率为0%)A卖出647份

B卖出1546份

C买入647份

D买入1546份

正确答案: D解析: 暂无解析