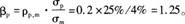

证券投资组合P的收益率的标准差0.49,市场收益率的标准差为0.32,投资组合p与市场收益的相关系数为0.6,则该投资组合的贝塔系数为( )。A.0.4B.0.65C.0.92D.1.53

题目

证券投资组合P的收益率的标准差0.49,市场收益率的标准差为0.32,投资组合p与市场收益的相关系数为0.6,则该投资组合的贝塔系数为( )。

A.0.4

B.0.65

C.0.92

D.1.53

相似考题

更多“证券投资组合P的收益率的标准差0.49,市场收益率的标准差为0.32,投资组合p与市场收益的相关系数为 ”相关问题

-

第1题:

已知甲股票的风险收益率为12%,市场组合的风险收益率为10%,甲股票的必要收益率为16%,资本资产定价模型成立,乙股票的口系数为0.5,乙股票收益率与市场组合收益率的协方差为6%。

要求:

(1)计算甲股票的口系数、无风险收益率;

(2)计算股票价格指数平均收益率;

(3)确定证券市场线的斜率和截距;

(4)如果甲、乙构成的资产组合中甲的投资比例为0.6,乙的投资比例为0.4,计算资产组合的卢系数以及资产组合收益率与市场组合收益率的协方差;假设资产组合收益率的方差为16%,计算资产组合收益率与市场组合收益率的相关系数;

(5)如果甲的收益率标准差为15%,把甲、乙的投资比例调整为相等,即各为0.5,并假设甲股票收益率与乙股票收益率的相关系数为1,资产组合收益率的标准差为12%,计算乙股票收益率的标准差。

(4)假设市场是均衡的,计算所选项目的风险价值系数(b);

(5)假设资本资产定价模型成立,计算市场风险溢酬、乙项目的口系数;

(6)计算乙项目收益率与市场组合收益率的相关系数。

正确答案:

(1)甲股票的风险收益率-甲股票的β系数×10%即:12%=甲股票的口系数×10%

解得:甲股票的β系数=1.2由于甲股票的必要收益率=无风险收益率+甲股票的风险收益率

所以,16%=无风险收益率+12%

解得:无风险收益率=4%

(2)股票价格指数平均收益率-市场组合收益率

=4%+10%=14%

(3)证券市场线的斜率-市场风险溢酬=10%证券市场线的截距-无风险收益率=4%

(4)资产组合的β系数=0.6×1.2+0.4×0.5=0.92

根据口系数的定义公式可知:

乙股票的β系数-乙股票收益率与市场组合收益率的协方差/市场组合收益率的方差

即:0.5=6%席场组合收益率的方差

解得:市场组合收益率的方差=12%0.92=资产组合收益率与市场组合收益率的协方差肺场组合收益率的方差

解得:资产组合收益率与市场组合收益率的协方莘=0.92×12%=11.04%

资产组合收益率与市场组合收益率的协方差-资产组合收益率与市场组合收益率的相关系数×资产组

合收益率的标准差×市场组合收益率的标准差即:11.04%-资产组合收益率与市场组合收益率的相关系数××解得:资产组合收益率与市场组合收益率的相关系数=0.80

(5)在两项资产收益率的相关系数为1,投资比例相等的情况下,资产组合收益率的标准差=两项资产收益率标准差的算数平均数,即:12%=(15%4+乙股票收益率的标准差)/2,解得:乙股票收益率的标准差=9%。 -

第2题:

已知某种证券收益率的标准差为20%,当前市场组合收益率的标准差为40%,该证券收益率与市场组合收益率之间的相关系数为0.5,则两者之间的协方差是( )。

A.4%

B.16%

C.25%

D.20%

正确答案:A

协方差=相关系数×一项资产的标准差×另一项资产的标准差=0.5×20%×40%=4% -

第3题:

证券投资组合p的收益率的标准差为0.6,市场收益率的标准差为0.3,投资组合p与市场收益的相关系数为0.8,则该投资组合的贝塔系数为( )。

A.2

B.1.8

C.1.6

D.1.5

答案:C

解析:贝塔系数的计算公式为:,根据题目中的相应数值代入公式可以得出贝塔系数=0.8×(06.÷0.3)=1.6。故本题选C选项。

-

第4题:

已知证券组合P是由证券A和B构成,两者的收益、标准差以及相关关系如下: 证券名称 期望收益率 标准差 相关系数 投资比重 A 10% 6% 0.12 30% B 5% 2% 70%组合P的方差为( )。

A.0.0467

B.0.00052

C.0.0327

D.0.03266

正确答案:C

方差=0.3^2×0.06^2+0.7^2×0.02^2+2×0.3×0.7×0.06×0.02×0.12=0.0327 -

第5题:

A和B两只股票的预期收益率,beta值和收益率的标准差完全相同,分别为11%,1.1和24%,两只股票收益率的相关系数为0.7,投资组合P由A和B构成,其中50%资金投于A,50%资金投于B,以下哪种说法是正确的?A.投资组合P的预期收益率小于11%

B.投资组合P的标准差大于24%

C.投资组合P的标准差小于24%

D.投资组合P的beta值小于1.1答案:C解析:组合的标准差不会同时大于各自的标准差,故C对。 -

第6题:

已知A、B两种证券构成证券投资组合。A证券的预期收益率为10%,方差是0.0144,投资比重为80%;B证券的预期收益率为18%,方差是0.04,投资比重为20%;A证券收益率与B证券收益率的相关系数为0.2。

要求:

(1)计算下列指标:

①该证券投资组合的预期收益率;

②A证券的标准差;

③B证券的标准差;

④该证券投资组合的标准差。

(2)当A证券与B证券的相关系数为0.5时,投资组合的标准差为12.11%,结合(1)的计算结果回答以下问题:

①相关系数的大小对投资组合预期收益率有没有影响?

②相关系数的大小对投资组合风险有什么样的影响?答案:解析:(1)计算相关指标:

①证券投资组合的预期收益率=10%×80%+18%×20%=11.6%

②A证券的标准差=(0.0144)1/2=12%

③B证券的标准差=(0.04)1/2=20%

④证券投资组合的标准差=[(80%×12%)2+(20%×20%)2+2×80%×12%×0.2×20%×20%]1/2=11.11%

(2)

①根据投资组合预期收益率的计算可知,不论投资组合中两种证券之间的相关系数如何,只要投资比例不变、各证券的预期收益率不变,则该投资组合的预期收益率就不变,即投资组合的预期收益率与其相关系数无关。

②根据投资组合标准差的计算公式可知,在其他条件不变时,如果两只股票收益率的相关系数越小,组合的标准差就越小,表明组合后的风险就越低,即组合中分散掉的风险就越大,其投资组合可分散的投资风险的效果就越大。即投资组合的风险与其相关系数正相关。 -

第7题:

某股票收益率的标准差为0.7,其收益率与市场组合收益率的相关系数为0.5,市场组合收益率的标准差为0.3。则该股票的收益率与市场组合收益率之间的协方差和该股票的β系数分别为()

- A、0.105和1.17

- B、0.105和2.1

- C、0.15和1.17

- D、0.32和1.17

正确答案:A -

第8题:

单选题某股票收益率的标准差为0.8,其收益率与市场组合收益率的相关系数为0.6,市场组合收益率的标准差为0.4。则该股票的收益率与市场组合收益率之间的协方差和该股票的β系数分别为( )。A0.192和1.2

B0.192和2.1

C0.32和1.2

D0.32和2.1

正确答案: C解析:

该股票的收益率与市场组合收益率之间的协方差=相关系数×股票标准差×市场组合标准差=0.6×0.8×0.4=0.192,该股票的β系数=相关系数×股票标准差/市场组合标准差=0.6×(0.8/0.4)=1.2。 -

第9题:

单选题某投资组合是有效的,其标准差为18%,市场组合的预期收益率为17%,标准差为20%,无风险收益率为5%。根据市场线方程,该投资组合的预期收益率为( )。A18.33%

B12.93%

C15.8%

D19%

正确答案: D解析: -

第10题:

单选题某股票收益率的标准差为0.7,其收益率与市场组合收益率的相关系数为0.5,市场组合收益率的标准差为0.3。则该股票的收益率与市场组合收益率之间的协方差和该股票的β系数分别为()A0.105和1.17

B0.105和2.1

C0.15和1.17

D0.32和1.17

正确答案: D解析: 该股票的收益率与市场组合收益率之间的协方差=0.5×0.7×0.3=0.105,该股票的β系数=0.5×(0.7/0.3)=1.17。 -

第11题:

单选题某只股票要求的收益率为15%,收益率的标准差为25%,与市场投资组合收益率的相关系数是0.2,市场投资组合要求的收益率是14%,市场组合的标准差是4%,假设处于市场均衡状态,则市场风险溢价和该股票的贝塔系数分别为()。A4%;1.25

B5%;1.75

C4.25%;1.45

D5.25%;1.55

正确答案: A解析: β=0.2×25%/4%=1.25,由:Rf+1.25×(14%-Rf)=15%,得:Rf=10%,市场风险溢价=14%-10%=4%。 -

第12题:

单选题证券投资组合p的收益率的标准差为0.49,市场收益率的标准差为0.32,投资组合p与市场收益的相关系数为0.6,则该投资组合的贝塔系数为( )。A0.4

B0.65

C0.92

D1.53

正确答案: B解析: -

第13题:

已知甲股票的β系数为1.2,证券市场线的斜率为8%,证券市场线的截距为2.4%,资本资产定价模型成立,乙股票收益率与市场组合收益率的协方差为6.3%,市场组合收益率的标准差为30%。

要求:

(1)根据题中条件确定市场风险溢酬;

(2)计算无风险收益率以及甲股票的风险收益率和必要收益率;

(3)计算甲股票的预期收益率;

(4)计算市场平均收益率;

(5)计算乙股票的β系数;

(6)如果资产组合中甲的投资比例为0.4,乙的投资比例为0.6,计算资产组合的β系数以及资产组合的必要收益率;

(7)在第6问中,假设资产组合收益率与市场组合收益率的相关系数为0.8,计算资产组合收益率的标准差;

(8)如果甲股票收益率标准差为18%,乙股票收益率的标准差为10%,资产组合中甲的投资比例为0.3,乙的投资比例为0.7,资产组合收益率的标准差为8.5%,计算甲乙股票收益率的协方差;

(9)根据第8问计算甲乙股票收益率的相关系数;

(10)根据第2问、第3问和第8问,计算甲股票的风险价值系数。

正确答案:(1)证券市场线的斜率=市场风险溢酬

由此可知:市场风险溢酬=8%

(2)证券市场线的截距=无风险收益率

由此可知,无风险收益率=2.4%

甲股票的风险收益率=甲股票的β系数×市场风险溢酬=1.2×8%=9.6%

甲股票的必要收益率=无风险收益率+甲股票的风险收益率=2.4%+9.6%=12%

(3)由于资本资产定价模型成立,所以,甲股票的预期收益率=必要收益率=12%

(4)市场平均收益率=市场组合收益率=无风险收益率+市场风险溢酬=2.4%+8%=10.4%

(5)市场组合收益率的方差=30%×30%=9%

乙股票的β系数=乙股票收益率与市场组合收益率的协方差/市场组合收益率的方差=6.3%/9%=0.7

(6)资产组合的β系数=0.4×1.2+0.6×0.7=0.9

资产组合的必要收益率=2.4%+0.9×8%=9.6%

或:资产组合的必要收益率=0.4×甲股票的必要收益率+0.6 ×乙股票的必要收益率=0.4 × 12%+0.6 ×(2.4%+0.7×8%)=9.6%

(7)资产组合的β系数=资产组合收益率与市场组合收益率的相关系数×资产组合收益率的标准差/市场组合收益率的标准差

即:0.9=0.8×资产组合收益率的标准差/30%

解得:资产组合收益率的标准差=33.75%

(8)资产组合收益率的方差

=0.3×0.3×18%×18%+2×0.3 ×0.7×甲乙股票收益率的协方差+0.7×0.7 × 10%×10%

即:8.5%×8.5%=0.3 × 0.3×18%× 18%+2×0.3×0.7×甲乙股票收益率的协方差+0.7×0.7×10%×10%

0.7225%=0.2916%+0.42 ×甲乙股票收益率的协方差+0.49%

解得:甲乙股票收益率的协方差=-0.14%

(9)甲乙股票收益率的协方差=甲乙股票收益率的相关系数×甲的收益率标准差×乙的收益率标准差=甲乙股票收益率的相关系数×18%×10%=-0.14%

解得:甲乙股票收益率的相关系数=-0.08

(10)甲股票的风险价值系数=甲股票的风险收益率/甲股票收益率的标准离差率=9.6%/甲股票收益率的标准离差率甲股票收益率的标准离差率=甲股票收益的标准差/甲股票的预期收益率=18%/12%=1.5

所以,甲股票的风险价值系数=9.6%/1.5=6.4% -

第14题:

对于两种证券组成的投资组合,当相关系数为1时,投资组合收益率的标准差为单项资产收益率标准差的简单平均数。 ( )

正确答案:×假设证券A收益率的标准差为l2,证券B收益率的标准差为b,对证券A的投资比例为R,对证券8的投资比例为F,由于相关系数为l,所以,在投资比例相等的情况下,证券A、B组合收益率的标准差一(a+b)/2,即简单平均数。

-

第15题:

构成资产组合的证券A和证券B,其收益率的标准差分别为12%和8%。在等比例投资的情况下,如果两种证券的相关系数为1,该组合收益率的标准差为10%;如果两种证券的相关系数为-1,则该组合收益率的标准差为2%。 ( )

正确答案:√

对于两种证券形成的资产组合,当相关系数ρ1,2=1时,收益率的标准差σP=W1σ1 +W2σ2;当相关系数ρ1,2=-1时,收益率的标准差σP=|W1σ1-W2σ2|。此题中两资产是等比例投资,因此,当相关系数为1时,组合收益率的标准差=(12%+8%)/2=10%;当相关系数为一1时,组合收益率的标准差=(12%一8%)/2=2%。 -

第16题:

某只股票要求的收益率为15%,收益率的标准差为25%,与市场投资组合收益率的相关系数是0.2,市场投资组合要求的收益率是14%,市场组合的标准差是4%,假设处于市场均衡状态,则市场风险价格和该股票的贝塔系数分别为()。A:5%;1.75

B:4%;1.25

C:4.25%;1.45

D:5.25%;1.55答案:B解析:β=0.2*25%/4%=1.25,根据:Rf+1.25*(14%-Rf)=15%,求得:Rf=10%,市场风险价格=14%-10%=4%。 -

第17题:

(2017年)某股票的收益率为15%,收益率的标准差为25%,与市场投资组合收益率的相关系数是0.2,市场投资组合要求的收益率是14%,市场投资组合的标准差是4%,该股票的贝塔系数为()。A.1.55

B.1.75

C.1.45

D.1.25答案:D解析:

-

第18题:

证券A的预期收益率为10%,标准差为12%,证券B的预期收益率为18%,标准差为20%,证券A与B的相关系数为0.25%,若各投资50%,则投资组合的标准差为()。

- A、16%

- B、12.88%

- C、10.26%

- D、13.79%

正确答案:B -

第19题:

证券投资组合p的收益率的标准差为0.6,市场收益率的标准差为0.3,投资组合p与市场收益的相关系数为0.8,则该投资组合的贝塔系数为()

- A、2

- B、1.8

- C、1.6

- D、1.5

正确答案:C -

第20题:

问答题已知:A、B两种证券构成证券投资组合。A证券的预期收益率为10%,方差是0.0144,投资比重为80%;B证券的预期收益率为18%,方差是0.04,投资比重为20%;A证券收益率与8证券收益率的相关系数是0.2。计算下列指标:①该证券投资组合的预期收益率;②A证券的标准差;③B证券的标准差;④该证券投资组合的标准差。正确答案: ①证券投资组合的预期收益率=10%×80%+18%×20%=11.6%解析: 暂无解析 -

第21题:

单选题某股票的收益率为15%,收益率的标准差为25%,与市场投资组合收益率的相关系数是0.2,市场投资组合要求的收益率是14%,市场投资组合的标准差是4%,该股票的贝塔系数为()。A1.25

B1.45

C1.75

D1.55

正确答案: C解析: -

第22题:

单选题已知某种证券收益率的标准差为0.2,当前的市场组合收益率的标准差为0.4,该证券收益率与市场组合收益率之间的相关系数为0.5,则该证券收益率与市场组合收益率之间的协方差为()A0.02

B0.04

C0.5

D0.3

正确答案: A解析: 暂无解析 -

第23题:

单选题证券投资组合p的收益率的标准差为0.6,市场收益率的标准差为0.3,投资组合p与市场收益的相关系数为0.8,则该投资组合的贝塔系数为()A2

B1.8

C1.6

D1.5

正确答案: A解析: 贝塔系数的计算公式为:根据题目中的相应数值代入公式可以得出贝塔系数=0.8×(06.÷0.3)=1.6。故本题选C选项。