3 .关于稿酬和讲课报酬,以下说法中正确的是( ) 。A. 劳务报酬所得,属于一次性收入的,以取得该项收入为一次B. 王教授稿酬所得应缴纳的个人所得税,应由科普出版社代扣代缴C. 王教授讲课报酬应缴纳的个人所得税,应由科技公司代扣代缴D. 稿酬所得和讲课报酬应缴纳的个人所得税,应由王教授自行交纳

题目

3 .关于稿酬和讲课报酬,以下说法中正确的是( ) 。

A. 劳务报酬所得,属于一次性收入的,以取得该项收入为一次

B. 王教授稿酬所得应缴纳的个人所得税,应由科普出版社代扣代缴

C. 王教授讲课报酬应缴纳的个人所得税,应由科技公司代扣代缴

D. 稿酬所得和讲课报酬应缴纳的个人所得税,应由王教授自行交纳

相似考题

更多“3 .关于稿酬和讲课报酬,以下说法中正确的是( ) 。A. 劳务报酬所得,属于一次性收入的,以取得该项收 ”相关问题

-

第1题:

共用题干

王教授系中国公民,现在国内某大学任职,2012年12月取得收入情况如下:(1)当月工资收入3400元,奖金收入3000元。(2)受科普出版社委托,为其编写《心理咨询》一书。按协议约定,出版社于10日支付给王教授稿酬19000元。(3)25日,受科技公司培训部邀请,为该公司员工进行心理咨询讲座,科技公司支付给王教授讲课报酬3900元。王教授2012年的收入总额为20万元;2013年税务部门在进行税务检查时,发现王教授的稿酬和讲课报酬均无纳税记录。

要求:根据上述资料,回答下列各题。关于稿酬和讲课报酬,以下说法中正确的是()。

A、劳务报酬所得,属于一次性收入的,以取得该项收入为一次

B、王教授稿酬所得应缴纳的个人所得税,应由科普出版社代扣代缴

C、王教授讲课报酬应缴纳的个人所得税,应由科技公司代扣代缴

D、稿酬所得和讲课报酬应缴纳的个人所得税,应由王教授自行交纳答案:A,B,C解析:本题考核个人所得税的征税项目。

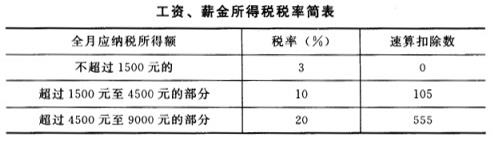

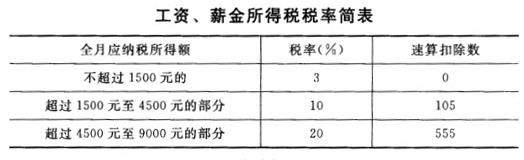

本题考核个人所得税的计算。王教授12月取得的工资和奖金收入应缴纳的个人所得税额为(3400+3000-3500)*10%-105=185(元),应缴纳的个人所得税是由本单位代扣代缴。

本题考核个人所得税的征收管理。代扣代缴的范围包括:工资、薪金所得;对企事业单位的经营、承租经营所得;劳务报酬所得;稿酬所得、特许权使用费所得;利息、股息、红利所得;财产租赁所得;财产转让所得;偶然所得等。

本题考核个人所得税的计算。稿酬所得应缴纳个人所得税=19000*(1-20%)*20%*(1-30%)=2128(元);讲课报酬应缴纳个人所得税=(3900-800)*20%=620(元)。

本题考核个人所得税的缴纳。 -

第2题:

共用题干

王教授系中国公民,现在国内某大学任职,2013年12月取得收入情况如下:(1)当月工资收入3400元,奖金收入3000元。(2)受科普出版社委托,为其编写《心理咨询》一书。按协议约定,出版社于10日支付给王教授稿酬19000元。(3)25日,受科技公司培训部邀请,为该公司员工进行心理咨询讲座,科技公司支付给王教授讲课报酬3900元。王教授2013年的收入总额为20万元;2013年税务部门在进行税务检查时,发现王教授的稿酬和讲课报酬均无纳税记录。

要求:根据上述资料,回答下列各题。关于稿酬和讲课报酬,以下说法中正确的是()。

A、劳务报酬所得,属于一次性收入的,以取得该项收入为一次

B、王教授稿酬所得应缴纳的个人所得税,应由科普出版社代扣代缴

C、王教授讲课报酬应缴纳的个人所得税,应由科技公司代扣代缴

D、稿酬所得和讲课报酬应缴纳的个人所得税,应由王教授自行交纳答案:A,B,C解析:本题考核个人所得税的征税项目。

本题考核个人所得税的计算。王教授12月取得的工资和奖金收入应缴纳的个人所得税额为(3400+3000-3500)*10%-105=185(元),应缴纳的个人所得税是由所在单位代扣代缴。

本题考核个人所得税的征收管理。代扣代缴的范围包括:工资、薪金所得;对企事业单位的经营、承租经营所得;劳务报酬所得;稿酬所得、特许权使用费所得;利息、股息、红利所得;财产租赁所得;财产转让所得;偶然所得等。

本题考核个人所得税的计算。稿酬所得应缴纳个人所得税=19000*(1-20%)*20%*(1-30%)=2128(元);讲课报酬应缴纳个人所得税=(3900-800)*20%=620(元)。

本题考核个人所得税的缴纳。 -

第3题:

3、非居民个人取得的劳务报酬所得、稿酬所得、特许权使用费所得,属于一次性收入的,以取得该项收入为一次;属于同一项目连续性收入的,以一个月内取得的收入为一次。()

错 -

第4题:

共用题干

中国居民王某是一家公司的员工,其2012年的收入情况如下:(1)为其他单位提供技术咨询,取得一次性个人劳务报酬3000元。(2)工作之余发表文章一次性取得稿酬收入5000元。(3)取得公司分配的股息、红利所得4000元。根据上述资料,回答下列问题:下列关于王某取得劳务报酬收入的说法中,正确的有()。

A:劳务报酬所得的税率是20%

B:劳务报酬所得的税率是30%

C:若收入超过2万元,可以加成征收

D:劳务报酬所得3000元,可以扣除800元的费用答案:A,D解析:本题考核个人所得税劳务报酬所得。劳务报酬所得的税率是20%;劳务报酬所得的“应纳税所得额’’超过2万元的,才适用加成征收,选项C错误;劳务报酬所得3000元,不超过4000元,可以扣除800元的费用。

本题考核个人所得税稿酬所得。稿酬所得5000元,可以扣除20%的费用;对稿酬所得,可以减征30%的税额,实际税率为14%。

本题考核个人所得税劳务报酬所得。应纳税额=(3000-800)*20%=440(元)。

本题考核个人所得税稿酬所得。应纳税额=5000*(1-20%)*20%*(1-30%)=560(元)。

本题考核个人所得税。股息、红利所得应纳税额=4000*20%=800(元)。 -

第5题:

根据个人所得税有关规定,下列各项关于一“次”所得的说法正确的有()

A.劳务报酬所得,属于一次性收入的,以取得该项收入为一次

B.财产租赁所得,以一年内取得的收入为一次

C.稿酬所得,属于同一项目连续性收入的,以取得的全部所得为一次

D.利息所得,以支付利息时取得的收入为一次

个人转租房产而取得的转租收入,属于“财产租赁所得”的征税范围,由房产转租人缴纳个人所得税#房屋产权所有人将房屋产权无偿赠与对其承担直接抚养或者赡养义务的抚养人或者赡养人的,对当事双方不征收个人所得税