甲公司为增值税一般纳税人,适用增值税税率17%。甲公司应收乙公司销货款79560元(已计提坏账准备8000元),因乙公司发生财务困难,不能如期偿还,经双方协商,乙公司以一批原材料抵债,并开出增值税专用发票,甲公司支付材料运费160元。该批原材料账面价值55000元,已计提减值准备5000元,公允价值(计税基础)60000元。则甲公司对该债务重组应确认债务重组损失( )元。A:1260 B:1360 C:9360 D:11560

题目

B:1360

C:9360

D:11560

相似考题

参考答案和解析

更多“甲公司为增值税一般纳税人,适用增值税税率17%。甲公司应收乙公司销货款79560元(已计提坏账准备8000元),因乙公司发生财务困难,不能如期偿还,经双方协商,乙公司以一批原材料抵债,并开出增值税专用发票,甲公司支付材料运费160元。该批原材料账面价值55000元,已计提减值准备5000元,公允价值(计税基础)60000元。则甲公司对该债务重组应确认债务重组损失( )元。”相关问题

-

第1题:

甲公司欠乙公司货款234万元无力偿还,乙公司同意甲公司以一批商品抵债。商品的账面余额为140万元、售价为180万元,增值税税率17%;乙公司对该笔债权已计提坏账准备20万元。据此计算,乙公司发生的债务重组损失()元。A.702000

B.34000

C.234000

D.940000

正确答案:B

-

第2题:

甲公司应收乙公司100万元。双方协议重组,由乙公司以一批库存商品抵债,该商品的账面成本为70万元,已提减值准备10万元,公允价值100万元,增值税率为17%消费税率为5%由甲公司另行支付补价20万元。甲公司对该应收账款已提坏账准备2万元。则乙公司的债务重组收益为( )万元。

A.3

B.5

C.2

D.1.5

正确答案:A

乙公司的债务重组收益为3万元(100+20-100-17)。 -

第3题:

甲公司应收乙公司销货款79000元(已计提坏账准备7900元),因乙公司发生财务困难,不能如期偿还,经双方协商,乙公司以一批原材料抵偿,甲公司支付材料运杂费100元。该批原材料不含增值税的公允价值为60000元,可抵扣的增值税进项税额为10200元。则甲公司对该债务重组应确认债务重组损失为( )元。

A.900

B.1000

C.8100

D.8800

正确答案:A

[答案]:A

[解析]:

甲公司对该债务重组应确认债务重组损失=(79000-7900)-60000-10200=900(元)。

-

第4题:

甲公司应收乙公司销货款79000元(已计提坏账准备7900元),因乙公司发生财务困难,不能如期偿还,经双方协商,乙公司以一批原材料抵偿,甲公司支付材料运杂费100元。该批原材料不含增值税的公允价值为60000元,可抵扣的增值税进项税额为10200元。则甲公司对该债务重组应确认债务重组损失为( )元。A:900

B:1000

C:8100

D:8800答案:B解析:甲收到的原材料成本为60000+100=60100元,增值税进项税额为10200元,应收账款的账面价值为71200元,支付甲公司对该债务重组应确认债务重组损失=(71200+100)-(60100+10200)=1000(元)。 -

第5题:

2018年2月10日甲公司赊销一批材料给乙公司,应收价税合计金额为58500元,当年5月10日,乙公司发生财务困难,无法按合同规定偿还债务,经双方协议,甲公司同意减免乙公司10000元债务,余额用银行存款立即支付,甲公司已对该债权计提了1000元坏账准备,则下列关于该债务重组的会计处理表述中正确的有()。A.乙公司应确认债务重组利得1000元

B.甲公司应确认债务重组损失1000元

C.甲公司应确认债务重组损失9000元

D.乙公司应确认债务重组利得11000元

E.乙公司应确认债务重组利得9000元答案:A,C解析:以现金清偿债务:乙公司债务重组利得=银行存款支付的金额=1000,甲公司债务重组的损失=应收账款-坏账准备-收到的银行存款=(58500-1000-48500)=9000@## -

第6题:

20×9年1月10日,乙公司销售一批产品给甲公司,价款1 300 000元(包括应收取的增值税税额)。至20×9年12月31日,乙公司对该应收账款计提的坏账准备为18 000元。由于甲公司发生财务困难,无法偿还债务,与乙公司协商进行债务重组。2×10年1月1日,甲公司与乙公司达成债务重组协议如下:

(1)甲公司以材料一批偿还部分债务。该批材料的账面价值为280 000元(未提取跌价准备),公允价值为300 000元,适用的增值税税率为16%。假定材料同日送抵乙公司,甲公司开出增值税专用发票,乙公司将该批材料作为原材料验收入库。

(2)将250 000元的债务转为甲公司的股份,其中50 000元为股份面值。假定股份转让手续同日办理完毕,乙公司将其作为长期股权投资核算。

(3)乙公司同意减免甲公司所负全部债务扣除实物抵债和股权抵债后剩余债务的40%,其余债务的偿还期延长至2×10年6月30日。

要求:编制甲公司和乙公司上述业务的会计分录。答案:解析:(1)甲公司账务处理

债务重组后债务的公允价值

=[1 300 000-300 000×(1+16%)-50 000×5]×(1-40%)=421 200(元)

债务重组利得

=1 300 000-348 000-250 000-421 200=280 800(元)

借:应付账款——乙公司 1 300 000

贷:其他业务收入 300 000

应交税费—应交增值税(销项税额) 48 000

股本 50 000

资本公积——股本溢价 200 000

应付账款——债务重组—乙公司 421 200

营业外收入——债务重组利得 280 800

借:其他业务成本 280 000

贷:原材料 280 000

(2)乙公司的账务处理

债务重组损失

=1 300 000-348 000-250 000-421 200-18 000=262 800(元)

借:原材料 300 000

应交税费——应交增值税(进项税额) 48 000

长期股权投资——甲公司 250 000

应收账款——债务重组——甲公司 421 200

坏账准备 18 000

营业外支出——债务重组损失 262 800

贷:应收账款——甲公司 1 300 000 -

第7题:

甲公司为增值税一般纳税人,适用的增值税税率为16%。甲公司与乙公司就其所欠乙公司购货款450 万元进行债务重组。根据协议,甲公司以其产品抵偿债务;甲公司交付产品后双方的债权债务结清。甲公司已将用于抵债的产品发出,并开出增值税专用发票。甲公司用于抵债产品的账面余额为300 万元,已计提的存货跌价准备为30 万元,公允价值(计税价格)为350 万元。甲公司对该债务重组应确认的债务重组利得为( )。A.44 万元

B.100 万元

C.120.5 万元

D.180 万元答案:A解析:本题考查知识点:以非现金资产清偿债务;甲公司债务重组应确认的重组利得=450-350-350×16%=44(万元),对于计税价格为350,这里的350 是不包含增值税的。 -

第8题:

甲公司应收乙公司账款160万元,由于乙公司发生财务困难,无法偿付欠款。经协商,乙公司以价值100万元的材料抵债(增值税率为16%),该批材料公允价值为120万元。甲公司不再向乙公司另行支付增值税。甲公司按应收账款的5‰计提坏账准备。则乙公司应计入营业外收入的金额为( )万元。A.40

B.20.8

C.20.4

D.20答案:B解析:乙公司应计入营业外收入的金额=160-120×(1+16%)=20.8(万元)

乙公司的账务处理:

借:应付账款 160

贷:其他业务收入 120

应交税费――应交增值税(销项税额) 19.2

营业外收入 20.8

借:其他业务成本 100

贷:原材料 100 -

第9题:

单选题甲公司应收乙公司销货款31600元(已计提坏账准备3160元),因乙公司发生财务困难,不能如期偿还,经双方协商,乙公司以一批原材料抵债,甲公司支付材料运杂费40元。该批原材料不含增值税的公允价值为24000元,可抵扣的增值税进项税额为4080元。则甲公司对该债务重组应确认债务重组损失为()元。A360

B400

C3240

D3520

正确答案: C解析: 甲公司应确认的债务重组损失=31600-3160-24000-4080=360(元) -

第10题:

单选题甲公司应收乙公司货款79000元(已计提坏账准备7900元),因乙公司发生财务困难,不能如期偿还,经双方协商,乙公司以一批原材料抵偿。该批原材料不含增值税的公允价值为60000元,可抵扣的增值税进项税额为7800元。甲公司在债务重组日应确认债务重组损失为()元。A0

B3300

C9400

D11100

正确答案: D解析: -

第11题:

单选题甲公司为增值税一般纳税人,适用的增值税税率为17%。因甲公司发生财务困难,甲公司与乙公司就其所欠乙公司的1000万元的货款进行了债务重组。根据债务重组协议,甲公司以其生产的产品抵偿债务,甲公司交付产品后双方的债权债务结清。甲公司已将用于抵债的产品发出,并开具增值税专用发票。甲公司用于抵债的产品的账面余额为700万元,已计提的存货跌价准备为100万元,公允价值(计税价格)为700万元。乙公司另行向甲公司支付了增值税税额119万元。甲公司对该项债务重组应确认的债务重组利得为()万元。A400

B300

C281

D181

正确答案: B解析: 以库存商品清偿债务的,债务人应当将重组债务的账面价值与转让的非现金资产的公允价值之间的差额确认为债务重组利得。对于增值税而言,由于债权人向债务人另行支付了抵债产品的增值税,那么债务人不需要将抵债商品的增值税冲减债务重组利得,即债务重组利得=1000-700=300(万元)。 -

第12题:

单选题甲公司为增值税一般纳税人,适用的增值税税率为17%。因甲公司发生财务困难,甲公司与乙公司就其所欠乙公司的500万元的货款进行了债务重组。至债务重组日,乙公司已针对该项债权计提了120万元的坏账准备。根据债务重组协议,甲公司以其生产的产品抵偿债务,甲公司交付产品后双方的债权债务结清。甲公司已将用于抵债的产品发出,并开具增值税专用发票。甲公司用于抵债的产品的账面余额为350万元,已计提的存货跌价准备为50万元,公允价值(计税价格)为350万元。乙公司对该项债务重组应确认的债务重组损失为()万元。A150

B70

C0

D-29.5

正确答案: D解析: 债务重组日,重组债权的账面价值=500-120=380(万元),甲公司抵债产品的总公允=350×(1+17%)=409.5(万元),大于380万元,因此乙公司债务重组日确认的债务重组损失为0,而是要冲减“资产减值损失”29.5万元(409.5-380)。 -

第13题:

2007年1月10日,甲公司销售一批商品给乙公司,货款为300万元(含增值税额)。合同约定,乙公司应于2007年4月10日前支付上述货款。由于资金周转困难,乙公司到期不能偿付货款。经协商,甲公司与乙公司达成如下债务重组协议:乙公司以一批产品和一台设备偿还全部债务。乙公司用于偿债的产品成本为80万元,公允价值和计税价格均为100万元,未计提存货跌价准备;用于偿债的设备原价为150万元,已计提折旧40万元,公允价值为90万元;已计提减值准备10万元。甲公司和乙公司适用的增值税税率均为17%。甲公司已经计提坏账准备10万元。假定不考虑除增值税以外的其他相关税费,甲公司债务重组损失为( )万元。

A.100

B.10

C.93

D.83

正确答案:D

借:库存商品 100 应交税费--应交增值税(进项税额) 17 固定资产 : 90 坏账准备 10 营业外支出--债务重组损失 83 贷:应收账款 300 -

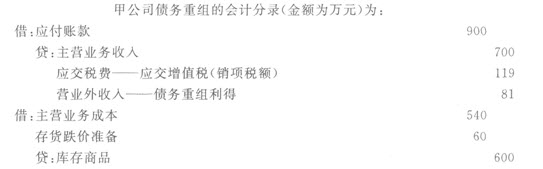

第14题:

甲公司为增值税-般纳税人,适用的增值税税率为17%。甲公司与乙公司就其所欠乙公司购货款900万元进行债务重组。根据协议,甲公司以其产品抵偿债务,甲公司交付产品后双方的债权债务结清。甲公司已将用于抵债的产品发出,并开出增值税专用发票。甲公司用于抵债产品的账面余额为600万元,已计提的存货跌价准备为60万元,公允价值(计税价格)为700万元。甲公司对该债务重组应确认的债务重组利得为( )万元。

A.81

B.200

C. 241

D 360

正确答案:A

-

第15题:

甲、乙公司均为增值税一般纳税人,适用的增值税税率为16%。甲公司销售给乙公司一批商品,形成应收账款600万元(含增值税),款项尚未收到。到期时乙公司无法按照合同规定偿还债务,经双方协商,甲公司同意乙公司用存货抵偿该项债务,该批存货公允价值500万元,成本300万元。甲公司在重组日对该应收账款计提100万元的坏账准备,以下说法正确的是( )。

Ⅰ.甲公司冲减资产减值损失100万元

Ⅱ.甲公司冲减资产减值损失80万元

Ⅲ.乙公司应确认债务重组利得为20万元

Ⅳ.乙公司应确认主营业务收入500万元A:Ⅰ、Ⅲ、Ⅳ

B:Ⅱ、Ⅲ、Ⅴ

C:Ⅰ、Ⅲ、Ⅳ、Ⅴ

D:Ⅱ、Ⅲ、Ⅳ、Ⅴ答案:D解析:甲公司作为债权人,冲减资产减值损失的金额=500×(1+16%)-(600-100)=80(万元)。乙公司应确认的债务重组利得=600-500×(1+16%)=20(万元),以商品抵偿债务视同销售,应确认主营业务收入500万元,同时结转主营业务成本300万元,影响当期利润表的金额=500-300+20=220(万元)。借贷分录如下:债权人甲公司:

借:库存商品580

坏账准备100

贷:应收账款600

资产减值损失80

债务人乙公司:

借:应付账款600

贷:主营业务收入500

应交税费——应交增值税(销项税额)80

营业外收入——债务重组利得20

借:主营业务成本300

贷:库存商品300 -

第16题:

甲公司应收乙公司货款79000元(已计提坏账准备7900元),因乙公司发生财务困难,不能如期偿还货款,经双方协商,乙公司以一批原材料抵偿全部债务,甲公司支付材料运杂费100元。该批原材料不含增值税的公允价值为60000元,可抵扣的增值税进项税额为7800元。则甲公司对该债务重组应确认债务重组损失为( )元。A.3300

B.1000

C.8100

D.8800答案:A解析:甲公司对该债务重组应确认债务重组损失=(79000-7900)-60000-7800=3300(元)。 -

第17题:

甲公司为增值税一般纳税人,适用的增值税税率为13%。针对甲公司所欠乙公司购货款450万元,双方经协商后进行债务重组。根据相关协议,甲公司以其产品抵偿债务;甲公司交付产品后双方的债权债务结清。甲公司已将用于抵债的产品发出,并开出增值税专用发票。甲公司用于抵债的产品的账面余额为300万元,已计提的存货跌价准备为30万元,公允价值(计税价格)为350万元。

甲公司对该债务重组应确认的当期损益为( )万元。A.44

B.100

C.120.5

D.134.5答案:D解析:甲公司用于抵债的资产的账面价值 =300-30=270(万元);

甲公司相关债务的账面价值为450万元;

甲公司对该债务重组应确认的当期损益=450-(270+350×13%)=134.5(万元)。 -

第18题:

甲公司为增值税一般纳税人,销售商品适用的增值税税率为13%。甲公司欠乙公司3000万元的货款,由于甲公司发生财务困难,经协商,乙公司同意甲公司以其自产的一批库存商品进行偿债。债务重组日甲公司该项库存商品的公允价值为2400万元,成本为2500万元,已计提存货跌价准备400万元。乙公司将偿债的商品作为存货进行核算,至债务重组日乙公司已经对相关债权计提了100万元的坏账准备。对于该项债务重组下列说法中正确的有( )。A.甲公司应确认债务重组利得600万元

B.甲公司应计入营业外收入288万元

C.乙公司收到抵债资产的入账价值为2400万元

D.乙公司应冲减信用减值损失100万元答案:B,C解析:甲公司确认的债务重组利得=3000-2400×(1+13%)=288(万元),故甲公司计入营业外收入的金额为288万元,选项A错误,选项B正确;乙公司收到的抵债资产应以资产的公允价值入账,故乙公司收到的存货的入账价值为2400万元,选项C正确;乙公司对重组债权已经计提坏账准备100万元,应当先将重组债权账面余额3000与收到的非现金资产2712万元[2400×(1+13%)](价税合计)的差额冲减坏账准备100万元,冲减后仍有损失188万元(3000-100-2712),计入营业外支出(债务重组损失),不冲减信用减值损失,选项D错误。 -

第19题:

甲公司为增值税一般纳税人,适用的增值税税率为13%。甲公司与乙公司就其所欠乙公司购货款420万元进行债务重组。根据协议,甲公司以其产品抵偿债务;甲公司交付产品后双方的债权债务结清。甲公司已将用于抵债的产品发出,并开出增值税专用发票。甲公司用于抵债产品的账面余额为300万元,已计提的存货跌价准备为30万元,公允价值(计税价格)为350万元。甲公司对该债务重组应确认的债务重组利得为( )万元。A.70

B.14

C.60.5

D.24.5答案:D解析:甲公司对该债务重组应确认的债务重组利得=420-350×(1+13%)=24.5(万元)。 -

第20题:

多选题甲公司和乙公司为增值税一般纳税人,增值税税率均为17%。甲公司应收乙公司账款2800万元已逾期,甲公司未对该债权计提坏账准备。经协商决定进行债务重组。债务重组内容是:①乙公司以银行存款偿付甲公司账款400万元;②乙公司以一项可供出售金融资产和一批原材料偿付所欠账款的余额。乙公司该项可供出售金融资产的账面价值为1200万元,其中成本明细为1000万元,公允价值变动明细为200万元,公允价值为1000万元;原材料的成本为800万元,公允价值和计税价格均为1000万元。债务重组过程中,甲公司支付原材料的运杂费等相关费用1.6万元,甲公司向乙公司另行支付增值税170万元。下列说法中,正确的有( )。A甲公司原材料的入账价值为1001.6万元

B甲公司形成的债务重组损失为400万元

C乙公司用于抵债的可供出售金融资产的处置损益为-200万元

D乙公司用于抵债的可供出售金融资产的处置损益为0

正确答案: B,C解析:

A项,原材料的入账价值=1000+1.6=1001.6(万元);B项,由于甲公司向乙公司另行支付增值税,所以增值税不能作为冲减重组债权的账面余额处理,所以甲公司形成的债务重组损失=2800-400-1000-1000=400(万元);CD两项,用于抵债的可供出售金融资产,形成的投资收益金额=1000-1200+200=0。 -

第21题:

单选题2008年1月1日,甲公司销售一批材料给乙公司,货款为1000000元(含税价)。2008年7月1日,乙公司发生财务困难,无法按合同规定偿还债务,经双方协议,甲公司同意乙公司用产品偿还该应收账款。该产品市价为800000元,增值税税率为17%,产品成本为500000元,增值税发票已开,甲公司已将该产品作为原材料入库。假定甲公司对该应收账款未计提坏账准备,则甲公司该项债务重组损失为元。A200000

B300000

C164000

D64000

正确答案: D解析: 甲公司应确认的债务重组损失=1000000-800000-800000×17%=64000(元)。 -

第22题:

单选题甲公司为增值税一般纳税人,销售商品适用的增值税税率为17%。因甲公司发生财务困难,甲公司与乙公司就其所欠乙公司的500万元的货款进行了债务重组。至债务重组日,乙公司已针对该项债权计提了120万元的坏账准备。根据债务重组协议,甲公司以其生产的产品抵偿债务,甲公司交付产品后双方的债权债务结清。甲公司已将用于抵债的产品发出,并开具增值税专用发票。甲公司用于抵债的产品的账面余额为350万元,已计提的存货跌价准备为50万元,公允价值(计税价格)为350万元。乙公司对该项债务重组应确认的营业外支出为()万元。A150

B70

C0

D-29.5

正确答案: C解析: 相关会计分录:

借:库存商品350

应交税费——应交增值税(进项税额)59.5

坏账准备120

贷:应收账款500

资产减值损失29.5

故无需确认营业外支出,需冲减资产减值损失29.5。 -

第23题:

多选题2012年甲公司自乙公司购入原材料形成债务800万元。乙公司未对该债权计提坏账准备。2013年2月1日甲公司发生财务困难,与乙公司进行了债务重组,协议如下:甲公司以其生产的一台生产设备偿还该债务的50%,该设备成本为200万元,公允价值为300万元,甲公司未对该设备计提减值;剩余的50%的债务转为对甲公司的投资,甲公司为此定向增发股票50万股,每股市价为8元。甲公司和乙公司均为增值税一般纳税人,适用的增值税税率均为17%。增值税以银行存款另行支付。假定不考虑其他因素,下列说法中正确的有()。A甲公司应确认债务重组收益49万元

B甲公司应确认非流动资产处置利得100万元

C乙公司应确认债务重组损失100万元

D乙公司取得该设备的入账价值为300万元

正确答案: D,B解析: 选项A,因为增值税以银行存款另行支付,因此增值税不影响债务重组损益。甲公司应确认的债务重组收益=800-(300+50×8)=100(万元);选项B,甲公司偿债的生产设备属于其自产产品,应该确认收入300万元,同时结转成本200万元,不影响利得。 -

第24题:

单选题甲公司应收乙公司货款79000元(已计提坏账准备7900元),因乙公司发生财务困难,不能如期偿还,经双方协商,乙公司以一批原材料抵偿。该批原材料不含增值税的公允价值为60000元,可抵扣的增值税进项税额为7800元。接上题,其他条件不变,若甲公司对该项应收账款已计提坏账准备20000元,假定不考虑其他因素,甲公司在债务重组日应确认债务重组损失为()元。A0

B3300

C9400

D11100

正确答案: B解析: