现有X与Y两种有价证券可供投资者选择,X有价证券预期收益率为 18%,Y有价证券预期收益率为15%,投资者将资金投资X与Y有价证券的比例为60%和40%,那么该投资者有价证券组合的预期收益率为( )。A.16.8%B.21.6%C.12.8%D.14.4%

题目

现有X与Y两种有价证券可供投资者选择,X有价证券预期收益率为 18%,Y有价证券预期收益率为15%,投资者将资金投资X与Y有价证券的比例为60%和40%,那么该投资者有价证券组合的预期收益率为( )。

A.16.8%

B.21.6%

C.12.8%

D.14.4%

相似考题

更多“现有X与Y两种有价证券可供投资者选择,X有价证券预期收益率为 18%,Y有价证券预期收益率为15%,投资 ”相关问题

-

第1题:

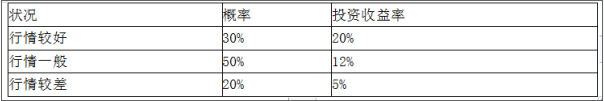

某企业准备投资开发新产品,现有甲方案可供选择,经预测,甲方案的预期投资收益率如下表所示:

要求:

(1)计算甲方案的预期收益率的期望值;

(2)计算甲方案预期收益率的标准差;

(3)计算甲方案预期收益率的变异系数。答案:解析:(1)预期收益率的期望值:

甲方案收益率的期望值=20%×0.3+15%×0.4+(-10%)×0.3=9%

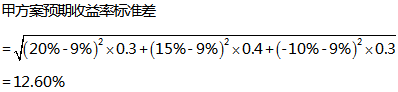

(2)预期收益率的标准差:

(3)预期收益率的变异系数:

甲方案预期收益率变异系数=12.60%/9%=1.40 -

第2题:

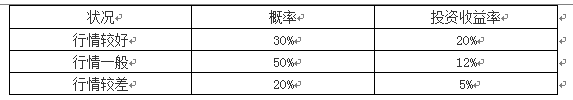

甲公司有一笔闲置资金,拟投资于某证券组合,由X 、Y、Z 三种股票构成,资金权重分别为40%,30%和30%, β系数分别为2.5,1.5 和1。其中X 股票投资收益率的概率分布如下:

Y、Z 预期收益率分别为10%和8%,无风险利率4%, 市场组合必要收益率9%。

求

(1)X 股票预期收益率?

(2)证券组合预期收益率?

(3)证券组合β系数?

(4)利用资本资产定价模型,计算证券组合的必要收益率,判断是否值得投资?答案:解析:(1)X 股票预期收益率?

30%*20%+50%*12%+20x5%= 13%

(2)证券组合预期收益率?

40%x13%+30%x10%+30%x8%= 10.6%

(3)证券组合β系数?

40%x2.5+30%*1.5+30%x1= 1.75

(4)利用资本资产定价模型,计算证券组合的必要收益率,判断是否值得投资?

4%+ 1.75* (9%-4%) = 12.75%

值得投资,因为预期收益率大于必要报酬率。

考点:风险与收益——证券资产组合的风险与收益及资本资产定价模型 -

第3题:

(2019年)甲公司现有一笔闲置资金,拟投资于某证券组合,该组合由X、Y、Z三种股票构成,资金权重分别为40%、30%、30%,β系数分别为2.5、1.5和1.0。其中X股票投资收益率的概率分布如下:

Y、Z股票的预期收益率分别为10%和8%,当前无险收益率为4%,市场组合的必要收益率为9%。

要求:

(1)计算X股票的预期收益率。

(2)计算该证券组合的预期收益率。

(3)计算该证券组合的β系数。

(4)利用资本资产定价模型计算该证券组合的必要收益率,并据以判断该证券组合是否值得投资。答案:解析:(1)X股票预期收益率=30%×20%+50%×12%+20%×5%=13%

(2)证券组合的预期收益率=40%×13%+10%×30%+8%×30%=10.6%

(3)证券组合的β系数=2.5×40%+1.5×30%+1×30%=1.75

(4)该证券组合的必要收益率=4%+1.75×(9%-4%)=12.75%

由于组合的预期收益率低于组合的必要报酬率,所以该组合不值得投资。 -

第4题:

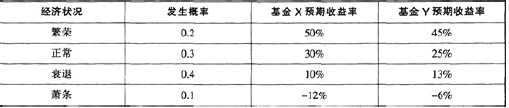

X与Y两个基金在不同经济状况下的预期收益率水平如下表所示:下列叙述正确的是( )。 A 、 两个基金有相同的预期收益率

A 、 两个基金有相同的预期收益率

B 、 基金X的预期收益率小于基金Y的预期收益率

C 、 基金X的预期收益率大于基金Y的预期收益率

D 、 投资者等额分配资金于基金X和Y.则资产组合的预期收益率高于基金Y的预期收益率

E 、 投资者等额分配资金于基金X和Y.则资产组合的预期收益率高于基金X的预期收益率答案:C,D解析:基金×的预期收益率=50%×0.2+30%×0.3+10%×0.4-12%×0.1=21.8%,基金Y的预期收益率=45%×0.2+25%×0.3+13%×0.4-

6%×0.1=21.1%.所以基金X的预期收益率大于基金Y的预期收益率.投资者等额分配资金于基金X和Y.则资产组合的预期收益率高于基金Y的预期

收益率。 -

第5题:

甲公司现有一笔闲置资金,拟投资于某证券组合,该组合由X、Y、Z三种股票构成,资金权重分别为40%、30%和30%,β系数分别为2.5、1.5和1,其中X股票投资收益率的概率分布如下表所示。

Y、Z股票的预期收益率分别为10%和8%,当前无风险利率为4%,市场组合的必要收益率为9%。

要求:

(1)计算X股票的预期收益率。

(2)计算该证券组合的预期收益率。

(3)计算该证券组合β系数。

(4)利用资本资产定价模型计算该证券组合的必要收益率,并据以判断该证券组合是否值得投资。答案:解析:(1)X股票的预期收益率=30%×20%+50%×12%+20%×5%=13%

(2)该证券组合的预期收益率=40%×13%+30%×10%+30%×8%=10.6%

(3)该证券组合β系数=40%×2.5+30%×1.5+30%×1=1.75

(4)该证券组合的必要收益率=4%+1.75×(9%-4%)=12.75%

由于该证券组合的必要收益率12.75%大于该证券组合的预期收益率10.6%,所以该证券组合不值得投资。