甲企业计划用一笔长期资金投资购买股票。现有M公司股票和N公司股票可供选择,甲企业只准备投资一家公司的股票。已知M公司股票现行市价为每股9元,上年每股股利为0.15元,预计以后每年以6%的增长率增长。N公司股票现行市价为每股7元,上年每股股利为0.60元,股利分配政策将一贯坚持同定股利政策。甲企业所要求的投资必要报酬率为8%。要求:(1)利用股票估价模型,分别计算M、N公司股票价值;(2)代甲企业作出股票投资决策。

题目

甲企业计划用一笔长期资金投资购买股票。现有M公司股票和N公司股票可供选择,甲企业只准备投资一家公司的股票。已知M公司股票现行市价为每股9元,上年每股股利为0.15元,预计以后每年以6%的增长率增长。N公司股票现行市价为每股7元,上年每股股利为0.60元,股利分配政策将一贯坚持同定股利政策。甲企业所要求的投资必要报酬率为8%。

要求:

(1)利用股票估价模型,分别计算M、N公司股票价值;

(2)代甲企业作出股票投资决策。

相似考题

更多“甲企业计划用一笔长期资金投资购买股票。现有M公司股票和N公司股票可供选择,甲企业只准备投资一家 ”相关问题

-

第1题:

M公司 5月 3日购入甲公司债券 20000元,购入A公司股票115000元,作为短期投资。6月30日,所购入甲公司债券市价为20100元,所购A公司股票市价为105000元。则M公司中期期末按投资总体计提跌价准备数应为( )元。

A.10000

B.10100

C.-100

D.9900

正确答案:D

-

第2题:

甲企业计划利用一笔长期资金投资购买股票。现有M公司股票、N公司股票、L公司股票可供选择,甲企业只准备投资一家公司股票。已知M公司股票现行市价为每股2.5元,上年每股股利为0.25元,预计以后每年以6%的增长率增长。N公司股票现行市价为每股7元,上年每股股利为0.6元,股利分配政策将一贯坚持固定股利政策。L公司股票现行市价为4元,上年每股支付股利0.2元。预计该公司未来三年股利第1年增长14%,第2年增长14%,第3年增长5%。第4年及以后将保持每年2%的固定增长率水平。

若无风险利率为4%,股票市场平均收益率为10%。M公司股票的β系数为2,N公司股票的β系数为1.5,L公司股票的β系数为1。

要求:

(1)利用股票估价模型,分别计算M、N、L公司股票价值。

(2)代甲企业作出股票投资决策。答案:解析:(1)甲企业对M公司股票要求的必要收益率

=4%+2×(10%-4%)=16%

VM=0.25×(1+6%)/(16%-6%)=2.65(元/股)

甲企业对N公司股票要求的必要收益率 =4%+1.5×(10%-4%)=13% VN=0.6/13%=4.62(元/股)

甲企业对L公司股票要求的必要收益率 =4%+1×(10%-4%)=10%

L公司预期第1年的股利=0.2×(1+14%)=0.23(元)

L公司预期第2年的股利=0.23×(1+14%)=0.26(元)

L公司预期第3年的股利=0.26×(1+5%)=0.27(元)

VL=0.23×(P/F,10%,1)+0.26×(P/F,10%,2)+0.27×(P/F,10%,3)+[0.27×(1+2%)/(10%-2%)]×(P/F,10%,3)=3.21(元)

(2)由于M公司股票价值(2.65元),高于其市价2.5元,故M公司股票值得投资。N公司股票价值(4.62元),低于其市价(7元);L公司股票价值(3.21元),低于其市价(4元)。故N公司和L公司的股票都不值得投资。 -

第3题:

7、某企业预计进行长期股票投资,有甲、乙两种股票可供选择。市场收集资料如下:甲公司股票现行市价为30元每股,上期支付股利为1元每股,预计股利以后每年以5%的增长率增长。乙公司股票现行市价每股为8元,每年发放的固定股利为0.6元每股,假设甲、乙股票的风险相似,投资者要求的必要报酬率都为8%,则投资者应选择投资()。

A.甲股票

B.乙股票

C.甲、乙都可以

D.无法选择

ABC -

第4题:

乙企业计划利用一笔长期资金购买股票。现有A公司股票和B公司股票可供选择。相关资料如下:

资料一:A公司股票现行市价为每股12元,上年每股股利为0.18元,预计以后每年以6%的增长率增长。

资料二:B公司股票现行市价为每股8元,上年每股股利为0.84元,每股股利固定不变。

资料三:A公司股票的必要收益率为7.2%,B公司股票的必要收益率为8.4%;

资料四:A股票的收益率与市场组合收益率的相关系数为0.75,A股票收益率的标准差为14%,市场组合收益率的方差为12.25%;B股票收益率与市场组合收益率的协方差为7.35%。

要求:

(1)计算A股票和B股票的β系数;

(2)分别计算A、B股票价值,并判断是否值得投资;

(3)回答如果乙企业投资A、B股票,组合的β系数为0.42,组合中A股票为10000股,则组合中B股票的数量为多少?

(4)如果当日A股票的收盘价为12.2元,开盘价为11.8元,平均价为12元,计算A股票的本期收益率。

正确答案:(1)根据β系数的计算公式可知:

B股票的β系数=B股票收益率与市场组合收益率的协方差/市场组合收益率的方差=7.35%/12.25%=0.6

A股票的β系数=A股票的收益率与市场组合收益率的相关系数×A股票收益率的标准差市场组合收益率的标准差

(2)A公司股票的股利增长率固定,并且长期持有,根据股利固定增长估价模型可知;

A公司股票价值=0.18×(1+6%)/(7.2%一6%)=15.9(元)

B公司股票的股利固定不变,根据股利固定不变的估价模型可知:

B公司股票价值=0.84/8.4%=10(元)

由于A公司股票和B公司股票的现行市价均低于其价值,所以,均值得投资。

(3)假设组合中A的投资比例为a,则B的投资比例为(1-a),根据资产组合β系数的计算公式有:a×0.3+(1-a)×0.6=0.42

解得:组合中A的投资比例=O.6

B的投资比例=0.4

因此,购买B股票的数量=(0.4×10000×12/0.6)/8=10000(股)。

(4)A股票的本期收益率=上年每股股利/收盘价×100%=0.18/12.2×100%=1.48% -

第5题:

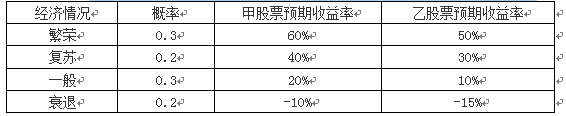

某企业拟进行股票投资,现有甲、乙两只股票可供选择,具体资料如下:

已知甲、乙股票收益率的标准差分别为25.30%和23.75%。

要求:

(1)分别计算甲、乙股票收益率的期望值和标准差率,并比较其风险大小;

(2)假设投资者将全部资金按照60%和40%的比例分别投资购买甲、乙股票构成投资组合,已知甲、乙股票的β系数分别为1.4和1.8,市场组合的收益率为10%,无风险收益率为4%,请计算投资组合的β系数和组合的风险收益率;

(3)根据资本资产定价模型计算组合的必要收益率。答案:解析:(1)甲股票收益率的期望值=0.3×60%+0.2×40%+0.3×20%+0.2×(-10%)=30%

乙股票收益率的期望值=0.3×50%+0.2×30%+0.3×10%+0.2×(-15%)=21%

甲股票收益率的标准差率=25.30%/30%=0.84

乙股票收益率的标准差率=23.75%/21%=1.13

由于甲、乙股票收益率的期望值不同,因此不能根据其收益率的标准差来比较风险,而应根据收益率的标准差率来比较风险。乙股票收益率的标准差率大于甲股票收益率的标准差率,所以,乙股票的风险大于甲股票的风险。

(2)投资组合的β系数和组合的风险收益率:

组合的β系数=60%×1.4+40%×1.8=1.56

组合的风险收益率=1.56×(10%-4%)=9.36%。

(3)组合的必要收益率=4%+9.36%=13.36%。