D公司为投资中心,下设甲乙两个利润中心,相关财务资料如下:资料一:甲利润中心营业收入为38000元,变动成本总额为14000元,利润中心负责人可控的固定成本为4000元,利润中心负责人不可控但应由该中心负担的固定成本为7000元。资料二:乙利润中心负债人可控利润总额为30000元,利润中心可控利润总额为22000元。资料三:D公司利润为33000元,投资额为200000元,该公司预期的最低投资报酬率为12%。要求:(1)根据资料一计算甲利润中心的下列指标:①利润中心边际贡献总额;②利润中心负责人可控利润总

题目

D公司为投资中心,下设甲乙两个利润中心,相关财务资料如下:

资料一:甲利润中心营业收入为38000元,变动成本总额为14000元,利润中心负责人可控的固定成本为4000元,利润中心负责人不可控但应由该中心负担的固定成本为7000元。

资料二:乙利润中心负债人可控利润总额为30000元,利润中心可控利润总额为22000元。

资料三:D公司利润为33000元,投资额为200000元,该公司预期的最低投资报酬率为12%。

要求:

(1)根据资料一计算甲利润中心的下列指标:

①利润中心边际贡献总额;

②利润中心负责人可控利润总额;

③利润中心可控利润总额。中华 会计

(2)根据资料二计算乙利润中心负责人不可控但应由该利润中心负担的固定成本。

(3)根据资料三计算D公司的剩余收益。

相似考题

参考答案和解析

正确答案:

参考答案:

(1)①利润中心边际贡献总额=38000-14000=24000(元)

②利润中心负责人可控利润总额=24000-4000=20000(元)

③利润中心可控利润总额=20000-7000=13000(元)

(2)乙利润中心负责人不可控但应由该利润中心负担的固定成本=30000-22000=8000(元)

(3)D公司的剩余收益=33000-200000×12%=9000(元)

参考答案:

(1)①利润中心边际贡献总额=38000-14000=24000(元)

②利润中心负责人可控利润总额=24000-4000=20000(元)

③利润中心可控利润总额=20000-7000=13000(元)

(2)乙利润中心负责人不可控但应由该利润中心负担的固定成本=30000-22000=8000(元)

(3)D公司的剩余收益=33000-200000×12%=9000(元)

更多“D公司为投资中心,下设甲乙两个利润中心,相关财务资料如下:资料一:甲利润中心营业收入为38000元 ”相关问题

-

第1题:

甲公司为某企业集团的一个投资中心,X是甲公司下设的一个利润中心,相关资料如下:

资料一:2019年X利润中心的营业收入为120万元,变动成本为72万元,该利润中心副主任可控固定成本为10万元,不可控但应由该利润中心负担的固定成本为8万元。

资料二:甲公司2020年初已投资700万元,预计可实现利润98万元,现有一个投资额为300万元的投资机会,预计可获利润36万元,该企业集团要求的最低投资报酬率为10%。

要求:

(1)根据资料一,计算X利润中心2019年度的部门边际贡献。

(2)根据资料二,计算甲公司接受新投资机会前的投资报酬率和剩余收益。

(3)根据资料二,计算甲公司接受新投资机会后的投资报酬率和剩余收益。

(4)根据(2)、(3)的计算结果从企业集团整体利益的角度,分析甲公司是否应接受新投资机会,并说明理由。答案:解析:(1)部门边际贡献=120-72-10-8=30(万元)

(2)接受新投资机会前:投资报酬率=98/700×100%=14%,剩余收益=98-700×10%=28(万元)

(3)接受新投资机会后:投资报酬率=(98+36)/(700+300)×100%=13.4%,剩余收益=(98+36)-(700+300)×10%=34(万元)

(4)从企业集团整体利益角度,甲公司应该接受新投资机会。因为从企业集团整体利益角度考虑,是否接受一个投资机会应该以剩余收益高低作为决策的依据,甲公司接受新投资机会后导致剩余收益增加,所以,甲公司应接受新投资机会。 -

第2题:

D 公司为投资中心,下设甲、乙两个利润中心,相关财务资料如下:

资料一:甲利润中心营业收入为 38000 元,边际贡献为 24000 元,利润中心负责人可控的固定成本为 4000 元,利润中心负责人不可控但应由该中心负担的固定成本为 7000 元。

资料二:乙利润中心负责人可控边际贡献额为 30000 元,利润中心部门边际贡献总额为 22000元。

要求:

( 1 )根据资料一计算甲利润中心的下列指标:

①利润中心变动成本总额;

②利润中心可控边际贡献;

③利润中心部门边际贡献总额。

( 2 )根据资料二计算乙利润中心负责人不可控但应由该利润中心负担的固定成本。答案:解析:( 1 )①利润中心变动成本总额 =38000-24000=14000 (元)

②利润中心可控边际贡献 =24000-4000=20000 (元)

③利润中心部门边际贡献总额 =20000-7000=13000 (元)

( 2 )乙利润中心负责人不可控但应由该利润中心负担的固定成本 =30000-22000=8000(元)。 -

第3题:

甲公司是从事食品饮料的上市公司,下设五个成本中心,三个利润中心,两个投资中心。公司提出要进一步提升“战略规划——年度计划——预算管理——绩效评价”全过程的管理水平,加强预算管理与业绩评价工作。

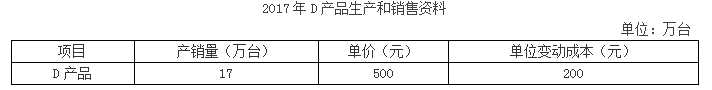

资料一:甲公司下设A利润中心,只生产销售D产品,该产品全年产销量一致。2017年固定成本总额为4800万元,该产品生产与销售资料如下表所示:

假设D产品单价和成本性态不变。为了实现利润目标增长,管理层预测2018年销售量18万台。

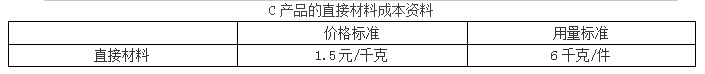

资料二:甲公司下设B标准成本中心,只生产C产品,C产品的直接材料的标准成本资料如下表所示。

?

假定某月份实际发生业务如下:购进直接材料21000千克,实际支付34650元,所购材料全部用于生产,共生产C产品3400件,对于产品C的成本差异,可以从材料的价格差异与用量差异来进行分析,最终找出造成预算执行差异的动因。

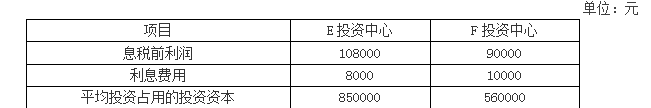

资料三:甲公司下设E、F两个投资中心,采用关键绩效指标法进行绩效评价,假设适用所得税税率为20%,相关资料如下表:

假设不考虑其他因素。

要求:

1.根据资料一,按照本量利分析法预计2018年A利润中心目标利润额。

2.根据资料二,计算该月份C产品成本的直接材料价格差异与用量差异。

3.根据资料三,计算E、F投资中心投资资本回报率。答案:解析:1.2018年A利润中心的目标利润=(500-200)×18-4800=600(万元)

2.单位C产品直接材料标准成本=1.5×6=9(元/件)

直接材料标准总成本=3400×9=30600(元)

直接材料单位实际价格=34650÷21000=1.65(元/千克)

直接材料价格差异=(1.65-1.5)×21000=3150(元)

直接材料用量差异=(21000-6×3400)×1.5=900(元)

3.E投资中心投资资本回报率=[(108000-8000)×(1-20%)+8000]÷850000=10.35%

F投资中心投资资本回报率=[(90000-10000)×(1-20%)+10000]÷560000=13.21%。 -

第4题:

甲公司是一家以软件研发为主要业务的上市公司,其股票于2013年在我国深圳证券交易所创业板上市交易。甲公司有关资料如下:

资料一:X是甲公司下设的一个利润中心,2015年X利润中心的营业收入为600万元,变动成本为400万元,该利润中心负责人可控的固定成本为50万元,由该利润中心承担的但其负责人无法控制的固定成本为30万元。

资料二:Y是甲公司下设的一个投资中心,年初已占用的投资额为2000万元,预计每年可实现利润300万元,投资报酬率为15%。2016年年初有一个投资额为1000万元的投资机会,预计每年增加利润90万元。假设甲公司投资的必要报酬率为10%。

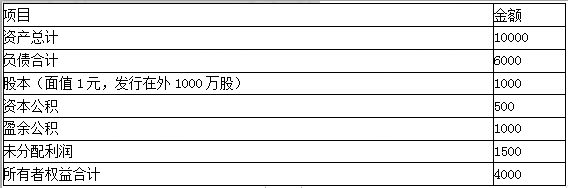

资料三:2015年甲公司实现的净利润为500万元,2015年12月31日甲公司股票每股市价为10元。甲公司2015年年末资产负债表相关数据如表4所示:

表4 甲公司资产负债表相关数据 单位:万元

资料四:甲公司2016年拟筹资1000万元以满足投资的需要。甲公司2015年年末的资本结构是该公司的目标资本结构。

资料五:甲公司制定的2015年度利润分配方案如下:(1)鉴于法定盈余公积累计已超过注册资本的50%,不再计提盈余公积;(2)每10股发放现金股利1元;(3)每10股发放股票股利1股,该方案已经股东大会审议通过。发放股利时甲公司的股价为10元/股。

要求:(1)根据资料一,计算X利润中心的边际贡献,可控边际贡献和部门边际贡献,并指出以上哪个指标可以更好地评价X利润中心负责人的管理业绩。

(2)根据资料二:①计算接受新投资机会之前的剩余收益;②计算接受新投资机会之后的剩余收益;③判断Y投资中心是否应该接受该投资机会,并说明理由。

(3)根据资料三,计算甲公司2015年12月31日的市盈率和市净率。

(4)根据资料三和资料四,如果甲公司采用剩余股利分配政策,计算:①甲公司2016年度投资所需的权益资本数额;②每股现金股利。

(5)根据资料三和资料五,计算甲公司发放股利后的下列指标:①未分配利润;②股本;③资本公积。答案:解析:(1)X公司边际贡献=600-400=200(万元)

可控边际贡献=200-50=150(万元)

部门边际贡献=150-30=120(万元)

可控边际贡献可以更好地评价利润中心负责人的管理业绩。

(2)①接受新投资机会之前的剩余收益=300-2000×10%=100(万元)

②接受新投资机会之后的剩余收益

=(300+90)-(2000+1000)×10%=90(万元)

③由于接受投资后剩余收益下降,所以Y投资中心不应该接受该投资机会。

(3)每股收益=500/1000=0.5(元/股);

每股净资产=4000/1000=4(元/股)

市盈率=10/0.5=20;市净率=10/4=2.5

(4)①资产负债率=6000/10000×100%=60%

2016年投资所需要权益资本数额=1000×(1-60%)=400(万元)

②现金股利=500-400=100(万元);每股现金股利=100/1000=0.1(元/股)

(5)①发放股利后的未分配利润=1500-100-100=1300(万元)

②发放股利后的股本=1000+100(股票股利)=1100(万元)

③发放股利后的资本公积=500(万元)

(说明,股票股利按面值计算,资本公积不变) -

第5题:

D公司为投资中心,下设甲、乙两个利润中心,相关财务资料如下。

资料一:

甲利润中心营业收入为38000元,变动成本总额为14000元,利润中心负责人可控的固定成本为4000元,利润中心负责人不可控但应由该中心负担的固定成本为7000元。

资料二:

乙利润中心负责人可控边际贡献总额为30000元,利润中心部门边际贡献总额为22000元。

资料三:

D公司息税前利润为33000元,投资额为200000元,该公司预期的最低投资收益率为12%。

要求:

(1)根据资料一计算甲利润中心的下列指标:

①利润中心边际贡献总额;

②利润中心可控边际贡献;

③利润中心部门边际贡献总额。

(2)根据资料二计算乙利润中心负责人不可控但应由该利润中心负担的固定成本。

(3)根据资料三计算D公司的剩余收益。答案:解析:(1)

①甲利润中心边际贡献总额=38 000-14 000=24 000(元)

②甲利润中心可控边际贡献=24 000-4 000=20 000(元)

③甲利润中心部门边际贡献总额=20 000-7 000=13 000(元)

(2)乙利润中心负责人不可控但应由该利润中心负担的固定成本=30 000-22 000=8 000(元)

(3)D公司的剩余收益=33 000-200 000×12%=9 000(元)。