计算该房地产开发公司土地增值税时允许扣除项目合计;

题目

计算该房地产开发公司土地增值税时允许扣除项目合计;

相似考题

更多“计算该房地产开发公司土地增值税时允许扣除项目合计; ”相关问题

-

第1题:

计算房地产开发公司在计算土地增值税时扣除项目金额合计。

参考答案:房地产开发公司扣除项目金额合计=400+12+650+84.96+112+(400+12+650)×20%=1471.36(万元)。

-

第2题:

2017年4月,税务机关对某房地产开发公司开发的房产项目进行土地增值税清算。该房地产开发公司提供的资料如下。

(1)2016年6月,以17760万元拍得一宗土地使用权,并缴纳了契税。

(2)自2016年7月起,对受让土地50%的面积进行一期项目开发,发生开发成本6000万元、管理费用200万元、销售费用400万元、银行贷款凭证显示利息支出600万元,允许扣除的有关税金及附加290万元。

(3)2017年3月,该项目实现全部销售,共计取得不含税收入31000万元。

(其他相关资料:当地适用的契税税率为5%,不考虑土地价款抵减增值税销售额的因素,该项目未预缴土地增值税;其他房地产开发费用的计算扣除比例为5%)

要求:根据上述资料,按照下列序号回答问题,如有计算需计算出合计数。

(1)简要说明房地产开发成本包含的项目。

(2)简要说明房地产开发费用的扣除标准。

(3)计算该公司清算土地增值税时允许扣除的土地使用权支付金额。

(4)计算该公司清算土地增值税时允许扣除项目金额的合计数。

(5)计算该公司清算土地增值税时应缴纳的土地增值税。答案:解析:(1)房地产开发成本是指纳税人房地产开发项目实际发生的成本。房地产开发成本包括土地征用及拆迁补偿费(包括土地征用费、耕地占用税等)、前期工程费、建筑安装工程费、基础设施费、公共配套设施费、开发间接费用等。

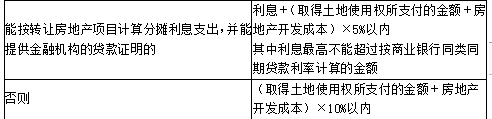

(2)纳税人能够按转让房地产项目计算分摊利息支出并能提供金融机构贷款证明的:

允许扣除的房地产开发费用=利息+(取得土地使用权所支付的金额+房地产开发成本)×5%以内

纳税人不能按转让房地产项目计算分摊利息支出或不能提供金融机构贷款证明的(包含全部使用自有资金没有利息支出的情况):

允许扣除的房地产开发费用=(取得土地使用权所支付的金额+房地产开发成本)×10%以内。

(3)取得土地使用权所支付的金额包括地价款和取得土地使用权时按国家规定缴纳的有关费用。

清算土地增值税时允许扣除的土地使用权支付金额=17760×(1+5%)×50%=9324(万元)。

(4)房地产开发费用=600+(9324+6000)×5%=1366.2(万元)

加计扣除=(9324+6000)×20%=3064.8(万元)

扣除项目金额合计数=9324+6000+1366.2+290+3064.8=20045(万元)。

(5)增值额=31000-20045=10955(万元),增值率=增值额/扣除项目金额×100%=10955/20045×100%=54.65%,适用税率为40%,速算扣除系数为5%。

应纳土地增值税=10955×40%-20045×5%=3379.75(万元)。 -

第3题:

(2017年)2017年4月,税务机关对某房地产开发公司开发的房产项目进行土地增值税清算,该房地产开发公司提供的资料如下:

(1)2014年6月,以18000万元拍得一宗土地使用权,并缴纳了契税。

(2)自2015年5月起,对受让土地40%的面积进行一期普通住宅项目开发,发生开发成本6000万元、利息支出600万元(未能提供金融机构的贷款证明),允许扣除的有关税金及附加150万元。

(3)2017年3月,该项目实现全部销售取得不含增值税收入25000万元。公司已按照2%的预征率预缴该项目土地增值税500万元。

(其他相关资料:当地适用的契税税率为5%)

要求:根据上述资料,按照下列序号回答问题,如有计算需计算出合计数。

……

(3)计算该公司清算土地增值税时允许扣除的土地使用权支付金额。

(4)计算该公司清算土地增值税时允许扣除项目金额的合计数。

(5)计算该公司清算土地增值税时补缴的土地增值税。答案:解析:(3)该公司清算土地增值税时允许扣除的土地使用权支付金额=18000×(1+5%)×40%=7560(万元)。

(4)允许扣除的开发成本为6000万元;

允许扣除的开发费用=(7560+6000)×10%=1356(万元),从解题技巧看,本题没有给出计算房地产开发费用的具体比例,只能默认用10%计算;

允许扣除的有关税金及附加为150万元;

加计扣除金额=(7560+6000)×20%=2712(万元);

该公司清算土地增值税时允许扣除项目金额的合计数=7560+6000+1356+150+2712=17778(万元)。

(5)增值额=25000-17778=7222(万元);

增值率=7222÷17778×100%=40.62%,适用税率为30%;

应纳土地增值税=7222×30%=2166.6(万元);

已预缴土地增值税500万元,则该公司清算土地增值税时补缴的土地增值税=2166.6-500=1666.6(万元)。 -

第4题:

根据土地增值税法律制度的规定,某内资房地产开发公司在计算土地增值税的扣除项目金额时,允许单独扣除的税金是( )。

A.营业税

B.契税

C.城市维护建设税

D.印花税

正确答案:AC

-

第5题:

(2017年)2017年4月税务机关对某房地产开发公司开发的房地产项目进行土地增值税清算,该房地产开发公司提供的资料如下:

(1)2016年6月以17760万元购得一宗土地使用权,并缴纳契税。

(2)自2016年7月起,对受让土地50%的面积进行一期项目开发,发生开发成本6000万元,管理费用200万元,销售费用400万元,银行贷款凭证显示利息支出600万元,允许扣除的有关税金及附加290万元。

(3)2017年3月该项目实现全部销售,共计取得不含税收入31000万元。

其他相关资料:当地适用的契税税率为5%;不考虑土地价款抵减增值税销售额的因素;该项目未预缴土地增值税。

要求:根据上述资料,按照下列序号回答问题,如有计算需计算出合计数。

(1)简要说明房地产开发成本包含的项目。

(2)简要说明房地产开发费用的扣除标准。

(3)计算该公司清算土地增值税时允许扣除的土地使用权支付金额。

(4)计算该公司清算土地增值税时允许扣除项目金额的合计数。

(5)计算该公司清算土地增值税时应缴纳的土地增值税。答案:解析:(1)房地产开发成本,包括土地征用及拆迁补偿费、前期工程费、建筑安装工程费、基础设施费、公共配套设施费、开发间接费用等。

(2)

(3)取得土地使用权所支付的金额=17760×(1+5%)×50%=9324(万元)

(4)房地产开发成本=6000(万元)

房地产开发费用=600+(9324+6000)×5%=1366.2(万元)

允许扣除的税金及附加=290(万元)

其他扣除项目=(9324+6000)×20%=3064.8(万元)

允许扣除项目金额的合计数=9324+6000+1366.2+290+3064.8=20045(万元)

(5)增值额=31000-20045=10955(万元)

增值率=10955÷20045×100%=54.65%

适用税率40%,速算扣除系数5%

应纳土地增值税税额=10955×40%-20045×5%=3379.75(万元)