某投资者准备投资购买一种股票,目前股票市场上有三种股票可供选择:甲股票目前的市价为9元,该公司采用固定股利政策,每股股利为1.2元,甲股票的必要收益率为15%:乙股票目前的市价为8元,该公司刚刚支付的股利为每股0.8元,预计第一年的股利为每股l元,第二年的每股股利为1.O2元,以后各年股利的固定增长率为3%,乙股票的必要收益率为l4%;丙股票每年支付固定股利1.2元,目前的每股市价为l3元,丙股票的必要收益率为l2%。要求:(1)为该投资者做出应该购买何种股票的决策(2)投资者打算长期持有该股票,计算投资

题目

某投资者准备投资购买一种股票,目前股票市场上有三种股票可供选择:甲股票目前的市价为9元,该公司采用固定股利政策,每股股利为1.2元,甲股票的必要收益率为15%:

乙股票目前的市价为8元,该公司刚刚支付的股利为每股0.8元,预计第一年的股利为每股l元,第二年的每股股利为1.O2元,以后各年股利的固定增长率为3%,乙股票的必要收益率为l4%;

丙股票每年支付固定股利1.2元,目前的每股市价为l3元,丙股票的必要收益率为l2%。

要求:

(1)为该投资者做出应该购买何种股票的决策(2)投资者打算长期持有该股票,计算投资者购入该种股票的持有期年均收益率;

(3)投资者持有3年后以9元的价格出售,计算投资者购入该种股票的持有期年均收益率。

相似考题

参考答案和解析

(1)甲股票的价值=1.2/15%=8(元)乙股票的价值因为甲股票目前的市价为9元,高于股票价值,所以投资者不应该购买甲股票;乙股票目前的市价为8元,低于股票价值,所以投资者应该购买乙股票;丙股票目前的市价为13元,高于股票的价值,所以投资者不应该购买丙股票。(2)假设持有期年均收益率为i,则有:

更多“ 某投资者准备投资购买一种股票,目前股票市场上有三种股票可供选择:甲股票目前的市价为9元,该公司采用固定股利政策,每股股利为1.2元,甲股票的必要收益率为15%:乙股票目前的市价为8元,该公司刚刚支付的股利为每股0”相关问题

-

第1题:

某投资者准备投资购买股票,并长期持有。目前有两种股票可供选择:

甲股票目前的市价为9元,该公司采用固定股利政策,每股股利为1.2元,甲股票的必要收益率为12%;

乙股票目前的市价为8元,该公司刚刚支付的股利为每股0.8元,预计第一年的股利为每股1元,第二年和第三年的增长率均为4%,第四年和第五年的增长率均为3%,以后各年股利的固定增长率为2%;

已知无风险收益率为8%,市场上所有股票的平均收益率为13%,乙股票的β系数为1.2。

要求:

(1)计算甲股票的预期收益率;

(2)计算乙股票的必要收益率;

(3)计算乙股票目前的内在价值;

(4)判断甲、乙股票是否值得购买;

(5)计算甲股票的β系数;

(6)如果投资者按照目前的市价,同时投资购买甲、乙两种股票各100股,计算该投资组合的β系数和风险收益率;

(7)如果投资当日乙股票的开盘价为7.8元,收盘价为8.2元,计算乙股票的本期收益率。

正确答案:

(1)甲股票的预期收益率=1.2/9×100%=13.33%

(2)乙股票的必要收益率=8%+1.2×(13%-8%)=14%

(3)乙股票预计第一年的每股股利为1元

预计第二年的每股股利=1×(1+4%)=1.04(元)

预计第三年的每股股利=1.04×(1+4%)=1.0816(元)

预计第四年的每股股利=1.0816×(1+3%)=1.1140(元)

预计第五年的每股股利=1.1140×(1+3%)=1.1474(元)

预计前五年的股利现值之和=1×(P/F,14%,1)+1.04×(P/F,14%,2)+1。0816×(P/F,14%,3)+1.1140×(P/F,14%,4)+1.1474×(P/F,14%,5)=0.8772+0.8003+0.7301+0.6596+0.5960=3.6632(元)

预计第六年及以后各年的股利在第六年初(第五年末)的现值之和=1.1474×(1+

2%)/(14%-2%)=9.7529(元)

预计第六年及以后各年的股利在第一年初的现值之和=9.7529×(P/F,14%,5)=5.0657(元)

所以,乙股票目前的内在价值=3.6632+5.0657=8.73(元)

(4)由于甲股票的预期收益率(13.33%)高于必要收益率(12%),乙股票的内在价值(8.73元)高于市价(8元),所以,甲、乙股票均值得购买。

(5)12%=8%+甲股票的口系数×(13%-8%)

由此可知:甲股票的β系数=0.8

(6)投资组合的β系数=(100 ×9)/(100×8+100×9)×0.8+(100×8)/(100×8+100×9)×1.2=0.99

投资组合的风险收益率=0.99×(13%-8%)=4.95%

(7)乙股票的本期收益率=上年每股股利/当日收盘价×100%=0.8/8.2×100%=9.76% -

第2题:

某投资者准备投资购买某种股票,目前股票市场上有两种股票可供选择:甲股票目前的市价为9元,该公司采用固定股利政策,每股股利为1.2元;乙股票目前的市价为8元,该公司刚刚支付的股利为每股O.8元,预计第一年的股利为每股1元,第二年的每股股利为1.02元,以后各年股利的固定增长率为3%。

已知无风险收益率为8%,市场上所有股票的平均收益率为13%,甲股票的β系数为1.4,乙股票的β系数为1.2。

要求:

(1)简要说明一下甲、乙公司采用的股利政策的优缺点;

(2)分别计算甲、乙两种股票的必要收益率;

(3)为该投资者做出应该购买何种股票的决策;

(4)按照(3)中所做出的决策,投资者打算长期持有该股票,计算投资者购入该种股票的持有期收益率;

(5)按照(3)中所做出的决策,投资者持有3年后以9元的价格出售,计算投资者购入该种股票的持有期年均收益率;

(6)如果投资者按照目前的市价,同时投资购买两种股票各200股,计算该投资组合的卢系数和必要收益率。

正确答案:

(1)甲公司采用的是固定股利政策,乙公司采用的是稳定增长的股利政策,这两种股利政策的共同优点是:有利于公司在资本市场上树立良好的形象、增强投资者信心,稳定公司股价;有利于吸引那些打算作长期投资的股东。缺点:股利分配不会下降,股利支付与公司盈利相脱离,如果出现经营状况不好或短暂的困难时期,会给公司的财务运作带来很大压力,最终影响公司正常的生产经营活动。

(2)甲股票的必要收益率=8%+1.4×(13%一8%)=15%

乙股票的必要收益率=8%+1.2×(13%一8%)=14%

(3)甲股票的价值=1.2/15%=8(元)

乙股票的价值:1×(P/F,14%,1)+1.02×(P/F,14%,2)+1.02×(1+3%)/(14%一3%)×(P/F,14%,2)=9.01(元)

因为甲股票目前的市价为9元高于股票价值,所以投资者不应投资购买甲股票;乙股票目前的市价为8元低于股票价值,所以投资者应购买乙股票。

(4)假设持有期年均收益率为i,则有:

8=1×(P/F,i,1)+1.02×(P/F,i,2)+1.02×(1+3%)/(i一3%)×(P/F,i,2)

当i=15%时,

1×(P/F,i,1)+1.02×(P/F,i,2)+1.02×(1+3%)/(i一3%)×(P/F,i,2)=8.26(元)

当i=16%时,

1×(P/F,i,1)+1.02×(P/F,i,2)+1.02×(1+3%)/(i一3%)×(P/F,i,2)=7.63(元)

使用内插法:

解得:i=15.41%

(5)8=1×(P/F,i,1)+1.02×(P/F,i,2)+[1.02×(1+3%)+9]×(P/F,i,3)

当i=16%时,

1×(P/F,i,1)+1.02×(1P/F,i,2)+[1.02×(1+3%)+9]×(P/F,i,3)=8.06

当i=18%时,

1×(P/F,i,1)+1.02×(P/F,i,2)+[1.02×(1+3%)+9]×(P/F,i,3)=7.70

根据内插法:

解得:i=16.33%

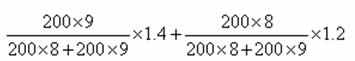

(6)投资组合的β系数

= =1.31

=1.31

投资组合的必要收益率=8%+1.31×(13%一8%)=14.55% -

第3题:

7、某企业预计进行长期股票投资,有甲、乙两种股票可供选择。市场收集资料如下:甲公司股票现行市价为30元每股,上期支付股利为1元每股,预计股利以后每年以5%的增长率增长。乙公司股票现行市价每股为8元,每年发放的固定股利为0.6元每股,假设甲、乙股票的风险相似,投资者要求的必要报酬率都为8%,则投资者应选择投资()。

A.甲股票

B.乙股票

C.甲、乙都可以

D.无法选择

ABC -

第4题:

某投资者准备投资购买一种股票,目前股票市场上有两种股票可供选择:

甲股票目前的市价为9元,该公司采用固定股利政策,每股股利为1.2元;

乙股票目前的市价为8元,该公司刚刚支付的股利为每股0.8元,预计第一年的股利为每股1元,第二年的每股股利为1.02元,以后各年股利的固定增长率为3%;已知无风险收益率为8%,市场上所有股票的平均收益率为13%,甲股票的β系数为1.4,乙股票的风险收益率为6%,β系数为1.2。

要求:

(1)分别计算甲、乙股票的必要收益率;

(2)如果打算长期投资,为该投资者微出应该购买何种股票的决策;

(3)按照(2)中所做出的决策,投资者持有3年后以9元的价格出售,计算投资者购人该种股票的持有期年均收益率;

(4)如果乙股票今天的开盘价为7.5元,收盘价为7.2元,计算乙股票的本期收益率。

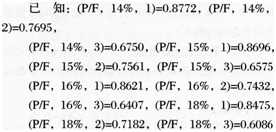

已知:(P/F,14%,1)=0.8772

(P/F,14%,2)=0.7695

(P/F,14%,3)=0.6750

(P/F,16%,1)=0.8621

(P/F,16%,2)=0.7432

(P/F,16%,3)=0.6407

(P/F,18%,1)=0.8475

(P/F,18%,2)=0.7182

(P/F,18%,3)=0.6086

正确答案:

(1)甲股票的必要收益率=8%+1.4×(13%-8%)=15%

乙股票的必要收益率=8%+6%=14%

(2)甲股票的价值=1.2/15%=8(元)

乙股票的价值=1×(P/F,14%,1)+1.02×(P/F, 14%,2)+1.02×(1+3%)/(14%-3%)×(P/F,14%,2)=9.01(元)

因为甲股票目前的市价为9元,高于股票价值,所以投资者不应投资购买;

乙股票目前的市价为8元,低于股票价值,所以投资者应购买乙股票。

(3)8=1×(P/F,i,1)+1.02 ×(P/F,i,2)+[1.02 ×(1+3%)+9]×(P/F,i,3)

当i=16%时

1 ×(P/F,16%,1)+1.02 ×(P/F,16%,2)+[1.02×(1+3%)+9]×(P/F,16%,3)=8.06

当i=18%时

1×(P/F,18%,1)+1.02 ×(P/F,18%,2)+ [1.02 ×(1+3%)+9]×(P/F,18%,3)=7.70

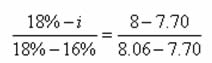

根据内插法:=

解得:i=16.33%

(4)乙股票的本期收益率=0.8/7.2 × 100%=11.11% -

第5题:

王女士拟从市场上购买某种证券作为长期投资,目前市场可供选择的证券有:

(1)甲公司发行的5年期,面值为1000元的债券。票面利率为8%,每年付息一次,到期还本,债券发行价格为1100元;

(2)乙公司发行的A股票,目前的市价为8元,该公司刚刚支付的股利为每股0.8元,预计第一年的股利为每股1元,第二年的每股股利为1.02元,以后各年股利的固定增长率为3%;

(3)丙公司发行的B股票,采用固定股利政策,每股股利为1.2元,目前的市价为13元;

已知无风险收益率为5%,市场上所有股票的平均收益率为11%,A股票的β系数为1.5,B股票的β系数为0.8。王女士对投资债券要求的收益率为6%。

要求:

(1)分别计算A、B两种股票的必要收益率;

(2)为王女士做出应该购买何种证券的决策;

(3)按照(2)中所做出的决策,投资者打算长期持有该证券,计算王女士购入该种证券的内部收益率。(计算结果保留两位小数)答案:解析:(1)A股票的必要收益率=5%+1.5×(11%-5%)=14%

B股票的必要收益率=5%+0.8×(11%-5%)=9.8%

(2)甲公司债券的价值=1000×8%×(P/A,6%,5)+1000×(P/F,6%,5)

=1000×8%×4.2124+1000×0.7473

≈1084.29(元)

A股票的价值=1×(P/F,14%,1)+1.02×(P/F,14%,2)+1.02×(1+3%)/(14%-3%)×(P/F,14%,2)

=1×0.8772+1.02×0.7695+1.02×(1+3%)/(14%-3%)×0.7695

=9.01(元)

B股票的价值=1.2/9.8%=12.24(元)

由于甲公司债券价值低于价格1100元,所以不应该投资甲公司的债券。

由于A股票的价值高于市价8元,所以应该投资A股票。

由于B股票的价值低于市价13元,所以不应该投资B股票。

(3)假设A股票的内部收益率为R,则有:

8=1×(P/F,R,1)+1.02×(P/F,R,2)+1.02×(1+3%)/(R-3%)×(P/F,R,2)

当R=15%时,1×(P/F,15%,1)+1.02×(P/F,15%,2)+1.02×(1+3%)/(15%-3%)×(P/F,15%,2)=8.26(元)

当R=16%时,1×(P/F,16%,1)+1.02×(P/F,16%,2)+1.02×(1+3%)/(16%-3%)×(P/F,16%,2)=7.63(元)

由以上计算可以看出,A股票内部收益率在15%至16%之间,采用内插法列式:

(R-16%)/(15%-16%)=(8-7.63)/(8.26-7.63)

解得:R=15.41%