(2013年)甲公司应付乙公司购货款2000万元于20×4年6月20日到期,甲公司无力按期支付。经与乙公司协商进行债务重组,甲公司以其生产的200件A产品抵偿该债务,甲公司将抵债产品运抵乙公司并开具增值税专用发票后,原2000万元债务结清,甲公司A产品的市场价格为每件7万元(不含增值税价格),成本为每件4万元。6月30日,甲公司将A产品运抵乙公司并开具增值税专用发票。甲、乙公司均为增值税一般纳税人,适用的增值税税率均为16%。乙公司在该项交易前已就该债权计提500万元坏账准备。不考虑其他因素,下列关于该交

题目

B.乙公司应确认债务重组损失600万元

C.甲公司应确认债务重组收益1200万元

D.乙公司应确认取得A商品成本1500万元

相似考题

更多“(2013年)甲公司应付乙公司购货款2000万元于20×4年6月20日到期,甲公司无力按期支付。经与乙公司协商进行债务重组,甲公司以其生产的200件A产品抵偿该债务,甲公司将抵债产品运抵乙公司并开具增值税专用发票后,原2000万元债务结清,甲公司A产品的市场价格为每件7万元(不含增值税价格),成本为每件4万元。6月30日,甲公司将A产品运抵乙公司并开具增值税专用发票。甲、乙公司均为增值税一般纳税”相关问题

-

第1题:

甲公司为增值税一般纳税人,适用的增值税税率为17%。甲公司与乙公司就其所欠乙公司购货款1 100万元进行债务重组。根据协议,甲公司以其产品和一项生产经营用设备抵偿债务;甲公司交付产品和固定资产后双方的债权债务结清。甲公司用于抵债产品的账面余额为350万元,已计提的存货跌价准备为50万元,公允价值(计税价格)为400万元。甲公司用于抵债的固定资产原价为800万元,已计提折旧300万元,已计提减值准备100万元,不含税公允价值为500万元。甲公司已将用于抵债的资产发出,并开出增值税专用发票。则甲公司因该项债务重组对当期损益的影响为( )。

A.32万元

B.232万元

C.247万元

D.100万元

正确答案:C

解析:甲公司因该项债务重组对当期损益的影响=400+100+47-300=247(万元)。

参考分录如下:

借:固定资产清理 400

累计折旧 300

固定资产减值准备 100

贷:固定资产 800

借:应付账款 1 100

贷:主营业务收入 400

应交税费——应交增值税(销项税额) 153

固定资产清理 400

营业外收入——处置非流动资产利得 100

营业外收入——债务重组利得 47

借:主营业务成本 300

存货跌价准备 50

贷:库存商品 350 -

第2题:

考核收入+债务重组+非货币性资产交换

甲公司为增值税一般纳税人,使用的增值税税率为17%,销售价格(市场价格)均不含增值税额,甲公司2010年发生的部分交易或事项如下:

(1)6月2日,甲公司与乙公司签订产品销售合同,向乙公司销售一批A产品,合同约定:该批产品的销售价格为600万元,货款自货物运抵乙公司并经验收后6个月内支付。6月20日,甲公司将A产品运抵乙公司并通过验收,该批产品的实际成本为560万元,已计提跌价准备40万元。

至12月31日,甲公司应收乙公司货款尚未收回,经了解,乙公司因资金周转困难,无法支付甲公司到期的货款,根据乙公司年末的财务状况,甲公司预计上述应收乙公司货款的未来现金流量现值为520万元。

(2)6月16日,甲公司与丙公司签订产品销售合同,向丙公司销售B产品。

合同约定:甲公司应于11月30日前提供B产品;该产品的销售价格为1000万元,丙公司应于合同签订之日支付600万元,余款在B产品交付并验收合格时支付,当日,甲公司收到丙公司支付的600万元款项。

11月10日,甲公司发出B产品并运抵丙公司,丙公司对该产品进行验收,发现某些配件缺失,当日,甲公司同意在销售价格上给予1%的折让,并按照减让后的销售价格开具了增值税专用发票,丙公司支付了余款。

甲公司生产B产品的实际成本为780万元。

(3)9月20日,甲公司与丁公司达成债务重组协议,甲公司因财务困难无法偿还300万元应付账款,甲公司用一批D产品抵债该债务。该批产品为500件,每件单位成本为3200元,单位销售价格为4600元。产品于9月26日运抵丁公司,同日解除了债权.债务关系。

(4)10月20日,甲公司和戊公司达成协议,以本公司生产的一批C产品及120万元现金换入戊公司一宗土地使用权。10月28日,甲公司将C产品运抵戊公司并向戊公司开具了增值税专用发票,同时支付现金120万元;戊公司将土地使用权的相关资料移交甲公司,并办理了土地使用权变更手续。

甲公司换出C产品的成本为700万元,至2010年9月30日已计提跌价准备60万元,市场价格为720万元;换人土地使用权的公允价值为962.40万元。

甲公司对取得的土地使用权采用直线法摊销,该土地使用权自甲公司取得之日起仍可使用10年,预计净残值为零,甲公司拟在取得的土地上建造厂房,至12月31日,厂房尚未开工建造。

【要求】

(1)就资料(1)至(3)所述的交易或事项,编制甲公司2010年相关会计分录。

(2)就资料(4)所述的交易或事项,判断其交易性质.说明理由,并编制甲公司2010年相关会计分录。

正确答案:

【答案】

(1)①6月20日:

借:应收账款702(600×117%)

贷:主营业务收入600

应交税费——应交增值税(销项税额)102

借:主营业务成本520

存货跌价准备40

贷:库存商品560

12月31日:

借:资产减值损失182(702-520)

贷:坏账准备182

②6月16日:

借:银行存款600

贷:预收账款600

11月10日:

借:预收账款600

银行存款558.3

贷:主营业务收入(1000×99%)990

应交税费——应交增值税(销项税额)168.3(990×17%)

借:主营业务成本780

贷:库存商品780

③9月26日:

借:应付账款300.

贷:主营业务收入(500×0.46)230

应交税费——应交增值税(销项税额)39.10(230×17%)

营业外收入——债务重组利得(300-269.10)30.9

借:主营业务成本160(500×0.32)

贷:库存商品160

(2)此业务属于非货币性资产交换:补价比例=120/962.4=12.47%<25%.

属于非货币性资产交换。因换入资产与换出资产在风险、金额、时间上显著不同,

该交换具有商业实质。会计处理如下:

10月28日:

借:无形资产962.40

贷:主营业务收入720

应交税费——应交增值税(销项税额)122.40

银行存款120

借:主营业务成本640

存货跌价准备60

贷:库存商品700

12月31日:

借:管理费用24.06(962.4/10年×3/12)

贷:累计摊销24.06 -

第3题:

甲公司为增值税一般纳税人,适用的增值税税率为13%。针对甲公司所欠乙公司购货款450万元,双方经协商后进行债务重组。根据相关协议,甲公司以其产品抵偿债务;甲公司交付产品后双方的债权债务结清。甲公司已将用于抵债的产品发出,并开出增值税专用发票。甲公司用于抵债的产品的账面余额为300万元,已计提的存货跌价准备为30万元,公允价值(计税价格)为350万元。

甲公司对该债务重组应确认的当期损益为( )万元。A.44

B.100

C.120.5

D.134.5答案:D解析:甲公司用于抵债的资产的账面价值 =300-30=270(万元);

甲公司相关债务的账面价值为450万元;

甲公司对该债务重组应确认的当期损益=450-(270+350×13%)=134.5(万元)。 -

第4题:

甲公司为增值税一般纳税人,适用的增值税税率为13%。2×18年7月10日,甲公司就其所欠乙公司购货款600万元与乙公司进行债务重组。根据协议,甲公司以其产品抵偿全部债务。当日,甲公司抵债产品的账面价值为400万元,已计提存货跌价准备50万元,市场价格(不含增值税额)为500万元,产品已发出并开具增值税专用发票。甲公司应确认的债务重组利得为( )万元。A.15

B.100

C.35

D.20答案:C解析:甲公司应确认的债务重组利得=债务重组日重组债务的账面价值600-付出非现金资产的公允价值和增值税销项税额500×1.13=35(万元)。 -

第5题:

甲公司应付乙公司购货款2 000万元于2×18年6月20日到期,甲公司无力按期支付。经与乙公司协商进行债务重组,甲公司以其生产的200件A产品抵偿该债务,甲公司将抵债产品运抵乙公司并开具增值税专用发票后,原2 000万元债务结清,甲公司A产品的市场价格为每件7万元(不含增值税价格),成本为每件4万元,未计提存货跌价准备。6月30日,甲公司将A产品运抵乙公司并开具增值税专用发票。甲、乙公司均为增值税一般纳税人,销售商品适用的增值税税率均为13%。乙公司在该项交易前已就该债权计提了500万元坏账准备。不考虑其他因素,下列关于该交易或事项的会计处理中,正确的有( )。A.甲公司应确认营业收入800万元

B.乙公司应冲减信用减值损失82万元

C.甲公司应确认债务重组收益418万元

D.乙公司应确认取得A商品成本1 400万元答案:B,C,D解析:甲公司应确认营业收入=200×7=1 400(万元),选项A错误;乙公司应冲减信用减值损失=(200×7+200×7×13%)-(2 000-500)=82(万元),选项B正确;甲公司应确认债务重组收益=2 000-(200×7+200×7×13%)=418(万元),选项C正确;乙公司应确认取得A商品成本=200×7=1 400(万元),选项D正确。 -

第6题:

(2012年)甲公司为增值税一般纳税人,适用的增值税税率为16%。20×9年7月10日,甲公司就其所欠乙公司购货款600万元与乙公司进行债务重组。根据协议,甲公司以其产品抵偿全部债务。当日,甲公司抵债产品的账面价值为400万元,已计提存货跌价准备50万元,市场价格(不含增值税额)为500万元,产品已发出并开具增值税专用发票。甲公司应确认的债务重组利得为( )。A.20万元

B.100万元

C.150万元

D.200万元答案:A解析:甲公司应确认的债务重组利得=债务重组日重组债务的账面价值-付出非现金资产的公允价值和增值税销项税额=600-500×1.16=20(万元)。 -

第7题:

甲公司应收乙公司货款4000万元(含增值税),因乙公司财务困难到期未予偿付,甲公司就该项债权计提了800万元的坏账准备。2×18年6月10日,双方签订协议,约定以乙公司生产的200件A产品抵偿该债务。乙公司A产品售价为13万元/件(不含增值税),成本为10万元/件(未计提跌价准备);6月20日,乙公司将抵债产品运抵甲公司并向甲公司开具了增值税专用发票。甲、乙公司均为增值税一般纳税人,销售商品适用的增值税税率均为16%。不考虑其他因素,甲公司应确认的债务重组损失是( )万元。A.1200

B.558

C.184

D.600答案:C解析:甲公司应确认的债务重组损失=(4000-800)-200×13×(1+16%)=184(万元)。

债务重组时,甲公司的账务处理:

借:库存商品 2600

应交税费——应交增值税(进项税额) 416

坏账准备 800

营业外支出——债务重组损失 184

贷:应收账款 4000

债务重组时,乙公司的账务处理:

借:应付账款 4000

贷:主营业务收入 2600

应交税费——应交增值税(销项税额) 416

营业外收入——债务重组利得 984

借:主营业务成本 2000

贷:库存商品 2000 -

第8题:

单选题2007年1月,甲公司销售一批产品给乙公司,含税价为150万元。2008年5月乙公司发生财务困难,无法按合同约定偿还债务,经双方协议,甲公司同意乙公司以自产产品偿还债务。该产品的不含税的市场价为100万,乙公司的账面成本为70万元。甲公司对应收的债权已计提了坏账准备20万元,当月乙公司向甲公司开具了增值税专用发票并将产品发至甲公司。假定不考虑其它税费,甲公司应确认的债务重组损失为()万元。A3

B10

C13

D30

正确答案: C解析: 暂无解析 -

第9题:

单选题甲公司应收乙公司货款2000万元,因乙公司财务困难到期未予偿付,甲公司就该项债权计提了400万元的坏账准备。2016年6月10日,双方签订协议,约定以乙公司生产的100件A产品抵偿该债务。乙公司A产品售价为13万元/件(不含增值税),成本为10万元/件;6月20日,乙公司将抵债产品运抵甲公司并向甲公司开具了增值税专用发票。甲、乙公司均为增值税一般纳税人,适用的增值税税率均为17%。不考虑其他因素,甲公司应确认的债务重组损失是()。A79万元

B279万元

C300万元

D600万元

正确答案: D解析: 债务人以非现金资产清偿某项债务的,债权人应当对受让的非现金资产按其公允价值入账,重组债权的账面余额与受让的非现金资产的公允价值之间的差额,确认为债务重组损失,作为营业外支出,计入当期损益;重组债权已经计提减值准备的,应当先冲减已计提的减值准备,冲减后仍有损失的,计入营业外支出(债务重组损失);对于增值税应税项目,如债权人不向债务人另行支付增值税,则增值税进项税额可以作为冲减重组债权的账面余额处理。题中,甲公司应确认的债务重组损失=(2000-400)-100×13×(1+17%)=79(万元)。 -

第10题:

单选题甲公司为增值税一般纳税人,销售商品适用的增值税税率为17%。因甲公司发生财务困难,甲公司与乙公司就其所欠乙公司的500万元的货款进行了债务重组。至债务重组日,乙公司已针对该项债权计提了120万元的坏账准备。根据债务重组协议,甲公司以其生产的产品抵偿债务,甲公司交付产品后双方的债权债务结清。甲公司已将用于抵债的产品发出,并开具增值税专用发票。甲公司用于抵债的产品的账面余额为350万元,已计提的存货跌价准备为50万元,公允价值(计税价格)为350万元。乙公司对该项债务重组应确认的营业外支出为()万元。A150

B70

C0

D-29.5

正确答案: C解析: 相关会计分录:

借:库存商品350

应交税费——应交增值税(进项税额)59.5

坏账准备120

贷:应收账款500

资产减值损失29.5

故无需确认营业外支出,需冲减资产减值损失29.5。 -

第11题:

多选题甲公司销售商品产生应收乙公司货款1200万元,因乙公司资金周转困难,逾期已1年以上尚未支付,甲公司就该债权计提了240万元坏账准备。2×15年10月20日.双方经协商达成以下协议:乙公司以其生产的100件丙产品和一项应收银行承兑汇票偿还所欠甲公司货款。乙公司用以偿债的丙产品单件成本为5万元,市场价格(不合增值税)为8万元,银行承兑汇票票面金额为120万元。10月25日,甲公司收到乙公司的100件丙产品及银行承兑汇票,乙公司向甲公司开具了增值税专用发票,双方债权债务结清。甲、乙公司均为增值税一般纳税人,适用增值税税率均为17%。不考虑其他因素,下列各项关于甲公司该项交易会计处理的表述中,正确的有()。A确认债务重组损失144万元

B确认增值税进项税额85万元

C确认丙产品入账价值800万元

D确认应收票据入账价值120万元

正确答案: D,A解析: 选项A,确认债务重组损失为0;即冲减资产减值损失96万元【应收账面价值(1200-240)-收到资产的含税公允价值(100件×8×1.17+120)=-96(万元)】,所以不正确;选项B,确认增值税进项税额=100件×8×17%=136(万元),所以不正确;选项C,确认丙产品入账价值=100件×8=800(万元),所以正确;选项D,确认应收票据入账价值120万元,所以正确。 -

第12题:

单选题甲公司为增值税一般纳税人,适用的增值税税率为17%。因甲公司发生财务困难,甲公司与乙公司就其所欠乙公司的500万元的货款进行了债务重组。至债务重组日,乙公司已针对该项债权计提了120万元的坏账准备。根据债务重组协议,甲公司以其生产的产品抵偿债务,甲公司交付产品后双方的债权债务结清。甲公司已将用于抵债的产品发出,并开具增值税专用发票。甲公司用于抵债的产品的账面余额为350万元,已计提的存货跌价准备为50万元,公允价值(计税价格)为350万元。乙公司对该项债务重组应确认的债务重组损失为()万元。A150

B70

C0

D-29.5

正确答案: D解析: 债务重组日,重组债权的账面价值=500-120=380(万元),甲公司抵债产品的总公允=350×(1+17%)=409.5(万元),大于380万元,因此乙公司债务重组日确认的债务重组损失为0,而是要冲减“资产减值损失”29.5万元(409.5-380)。 -

第13题:

2006年12月10日,甲公司销售一批商品给乙公司,货款为4500万元(含增值税额)。合同约定,乙公司应于2007年4月10日前支付上述货款。由于资金周转困难,乙公司到期不能偿付货款。经协商,甲公司与乙公司达成如下债务重组协议:乙公司以一批产品和一台设备偿还全部债务。乙公司用于偿债的产品成本为t200万元,市场价格和计税价格均为1500万元,未计提存货跌价准备;用于偿债的设备原价为5000万元,已计提折旧2000万元,市场价格为2500万元;已计提减值准备500万元。甲公司和乙公司适用的增值税税率均为17%。甲公司已计提减值准备45万元。假定不考虑除增值税以外的其他相关税费,甲公司债务重组损失为( )万元。

A.200

B.245

C.217

D.428

正确答案:A

解析:甲公司债务重组损失=4500-(1500×1.17+2500)-45=200(万元) -

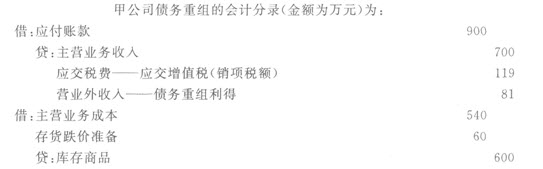

第14题:

甲公司为增值税-般纳税人,适用的增值税税率为17%。甲公司与乙公司就其所欠乙公司购货款900万元进行债务重组。根据协议,甲公司以其产品抵偿债务,甲公司交付产品后双方的债权债务结清。甲公司已将用于抵债的产品发出,并开出增值税专用发票。甲公司用于抵债产品的账面余额为600万元,已计提的存货跌价准备为60万元,公允价值(计税价格)为700万元。甲公司对该债务重组应确认的债务重组利得为( )万元。

A.81

B.200

C. 241

D 360

正确答案:A

-

第15题:

(2015年)经与乙公司商协,甲公司以一批产品换入乙公司的一项专利技术,交换日,甲公司换出产品的账面价值为 560万元,公允价值为 700万元(等于计税价格),甲公司将产品运抵乙公司并向乙公司开具了增值税专用发票,当日双方办妥了专利技术所有权转让手续。经评估确认,该专项技术的公允价值为 900万元(免增值税),甲公司另以银行存款支付乙公司 81万元,甲、乙公司均为增值税一般纳税人,适用的增值税税率均为 17%,不考虑其他因素,甲公司换入专利技术的入账价值是( )。A.641万元

B.900万元

C.781万元

D.819万元答案:B解析:入账价值为换入资产的公允价值 900万元。或入账价值 =换出产品公允价值 +增值税销项税额 -增值税进项税额 +支付的补价 =700+119+81=900(万元 )。 -

第16题:

甲公司应收乙公司货款2 000万元,因乙公司财务困难到期未予偿付,甲公司就该项债权计提了400万元的坏账准备。20×3年6月10日,双方签订协议,约定以乙公司生产的100件A产品抵偿该债务。乙公司A产品售价为13万元/件(不含增值税),成本为10万元/件;6月20日,乙公司将抵债产品运抵甲公司并向甲公司开具了增值税专用发票。甲、乙公司均为增值税一般纳税人,适用的增值税税率均为17%。不考虑其他因素,甲公司应确认的债务重组损失是( )。A.79万元

B.279万元

C.300万元

D.600万元答案:A解析:甲公司应确认的债务重组损失=(2 000-400)-100×13×(1+17%)=79(万元)。 -

第17题:

甲公司销售商品产生应收乙公司货款1200万元,因乙公司资金周转困难,逾期已1年以上尚未支付,甲公司就该债权计提了240万元坏账准备。2×15年10月12日,双方经协商达成以下协议,乙公司以其生产的100件丙产品和一项应收银行承兑汇票偿还所欠甲公司货款,乙公司用以偿债的丙产品单位成本为5万元,市场价格(不含增值税)为8万元,银行承兑汇票票面金额为120万元。10月25日,甲公司收到乙公司的100件丙产品及银行承兑汇票,乙公司向甲公司开具了增值税专用发票,双方债权债务结清。

甲、乙公司均为增值税一般纳税人,销售商品适用的增值税税率均为17%,不考虑其他因素,下列各项关于甲公司的该项交易会计处理的表达中,正确的有( )。A.确认债务重组损失144万元

B.确认应收票据入账价值120万元

C.确认增值税进项税额85万元

D.确认丙产品入账价值800万元答案:B,D解析:甲公司会计处理:

借:应收票据 120

库存商品 (100×8)800

应交税费——应交增值税(进项税额)(800×17%)136

坏账准备 240

贷:应收账款 1200

信用减值损失 96 -

第18题:

甲公司为增值税一般纳税人,销售商品适用的增值税税率为16%。甲公司就其所欠乙公司货款90万元与乙公司进行债务重组。根据协议,甲公司以其产品抵偿债务,甲公司交付产品后双方的债权债务结清。甲公司已将用于抵债的产品发出,并开出增值税专用发票。甲公司用于抵债产品的成本为60万元,已计提的存货跌价准备为6万元,公允价值(计税价格)为70万元。假设不考虑其他因素,该债务重组对甲公司损益的影响金额为( )万元。A.18.1

B.20

C.24.8

D.36答案:C解析:甲公司债务重组应确认的重组利得=90-70-70×16%=8.8(万元),存货的处置损益=70-(60-6)=16(万元),该债务重组对甲公司损益的影响金额=8.8+16=24.8(万元)。 -

第19题:

甲公司和乙公司均为增值税一般纳税人,2×17年10月1日,甲公司与乙公司签订购销合同。合同规定:乙公司购人甲公司10件A产品,每件销售价格为300万元,增值税税额为510万元。甲公司已于当日收到乙公司货款并开具增值税专用发票。该产品已于当日发出,每件销售成本为160万元,未计提跌价准备。同时,双方还签订了补充协议,补充协议规定甲公司于2×18年3月31日按每台360万元价格购回全部该产品。则甲公司2×17年12月31日因该事项确认的其他应付款金额为()万元。

- A、3000

- B、3100

- C、3300

- D、3600

正确答案:C -

第20题:

单选题甲公司应收乙公司货款2000万元,因乙公司财务困难到期未予偿付,甲公司就该项债权计提了400万元的坏账准备。20×3年6月10日,双方签订协议,约定以乙公司生产的100件A产品抵偿该债务。乙公司A产品售价为13万元/件(不含增值税),成本为10万元/件;6月20日,乙公司将抵债产品运抵甲公司并向甲公司开具了增值税专用发票。甲、乙公司均为增值税一般纳税人,销售商品适用的增值税税率均为17%。不考虑其他因素,甲公司应确认的债务重组损失是()。A79万元

B279万元

C300万元

D600万元

正确答案: B解析: 甲公司应确认的债务重组损失=(2000-400)-100X13X(1+17%)=79(万元)。 -

第21题:

多选题甲公司应付乙公司购货款2000万元于2017年6月20日到期,甲公司无力按期支付。经与乙公司协商进行债务重组,甲公司以其生产的200件A产品抵偿该债务,甲公司将抵债产品运抵乙公司并开具增值税专用发票后,原2000万元债务结清,甲公司A产品的市场价格为每件7万元(不含增值税价格),成本为每件4万元,未计提存货跌价准备。6月30日,甲公司将A产品运抵乙公司并开具增值税专用发票。甲、乙公司均为增值税一般纳税人,购买及销售商品适用的增值税税率均为17%。乙公司在该项交易前已就该债权计提500万元坏账准备。不考虑其他因素,下列关于该交易或事项的会计处理中,正确的有()。A甲公司应确认营业收入800万元

B乙公司应确认债务重组损失600万元

C甲公司应确认债务重组利得362万元

D乙公司应确认取得A商品成本1400万元

正确答案: B,A解析: 甲公司应确认营业收入=200×7=1400(万元),选项A错误;乙公司应冲减资产减值损失=(200×7200×7×17%)-(2000-500)=138(万元),选项B错误;甲公司应确认债务重组利得=2000-(200×7200×7×17%)=362(万元),选项C正确;乙公司应确认取得A商品成本=200×7=1400(万元),选项D正确。 -

第22题:

单选题甲公司为增值税一般纳税人,适用的增值税税率为17%。因甲公司发生财务困难,甲公司与乙公司就其所欠乙公司的1000万元的货款进行了债务重组。根据债务重组协议,甲公司以其生产的产品抵偿债务,甲公司交付产品后双方的债权债务结清。甲公司已将用于抵债的产品发出,并开具增值税专用发票。甲公司用于抵债的产品的账面余额为700万元,已计提的存货跌价准备为100万元,公允价值(计税价格)为700万元。乙公司另行向甲公司支付了增值税税额119万元。甲公司对该项债务重组应确认的债务重组利得为()万元。A400

B300

C281

D181

正确答案: B解析: 以库存商品清偿债务的,债务人应当将重组债务的账面价值与转让的非现金资产的公允价值之间的差额确认为债务重组利得。对于增值税而言,由于债权人向债务人另行支付了抵债产品的增值税,那么债务人不需要将抵债商品的增值税冲减债务重组利得,即债务重组利得=1000-700=300(万元)。 -

第23题:

多选题甲公司销售商品产生应收乙公司货款1200万元,因乙公司资金周转困难,逾期已1年以上尚未支付,甲公司就该债权汁提了240万元坏账准备。2×15年10月20日,双方经协商达成以下协议:乙公司以其生产的100件丙产品和一项应收银行承兑汇票偿还所欠甲公司货款。乙公司用以偿债的丙产品单件成本为5万元,市场价格(不含增值税)为8万元,银行承兑汇票票面金额为120万元。1O月25日,甲公司收到乙公司的100件丙产品及银行承兑汇票,乙公司向甲公司开具了增值税专用发票,双方债权债务结清。甲、乙公司均为增值税一般纳税人,适用增值税税率均为17%。不考虑其他因素,下列各项关于甲公司该项交易会计处理的表述中,正确的有()。A确认债务重组损失144万元

B确认增值税进项税额85万元

C确认丙产品入账价值800万元

D确认应收票据入账价值120万元

正确答案: C,D解析: 甲公司会计处理: 借:应收票据120 库存商品800(100X8) 应交税费-应交增值税(进项税额)136(800X17%) 坏账准备240 贷:应收账款1200 资产减值损失96