已知甲公司按平均市场价值计量的目标债务权益比为0.8,公司资本成本为10.5%,公司所得税税率为35%。如果该公司的股权资本成本为15%,则该公司的税前债务资本成本为( )。 A.6% B.7.5% C.10% D.12%

题目

B.7.5%

C.10%

D.12%

相似考题

更多“已知甲公司按平均市场价值计量的目标债务权益比为0.8,公司资本成本为10.5%,公司所得税税率为35%。如果该公司的股权资本成本为15%,则该公司的税前债务资本成本为( )。 ”相关问题

-

第1题:

某公司的权益资本成本是16%,债务资本成本是8%,所得税率25%,债务-权益比率为1,则该公司的WACC是( )

A8%

B11%

C10%

D9%

正确答案:B

-

第2题:

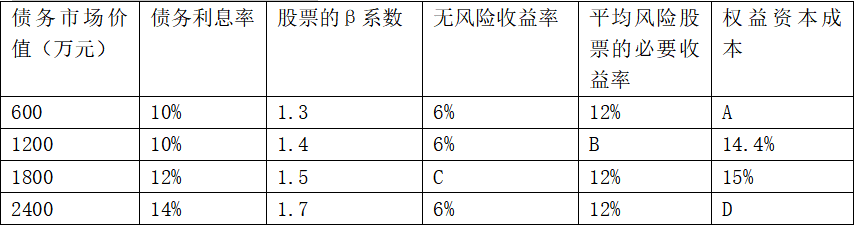

某公司息税前利润为1200万元,且未来保持不变,公司适用的所得税税率为25%,公司目前总资本为6000万元,其中90%由普通股资本构成,股票账面价值为5400万元,10%由债务资本构成,债务账面价值为600万元,债务利息率等于税前债务资本成本,假设债务市场价值与其账面价值基本一致,且不存在优先股,净利润全部用来发放股利。该公司认为目前的资本结构不够合理,准备用发行债券回购股票的办法予以调整。经咨询调查,目前债务利息率和权益资本成本情况见表1:

表1债务利息率与权益资本成本

要求:

(1)填写表1中用字母表示的空格。

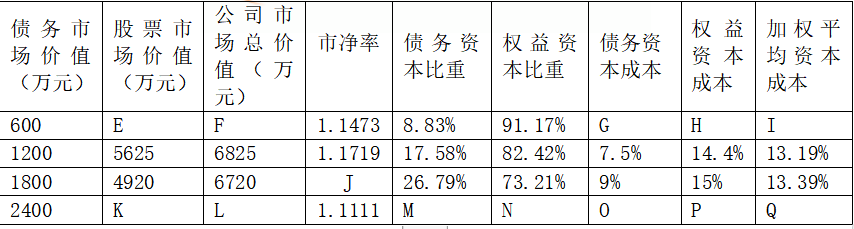

(2)填写表2公司市场价值与企业加权平均资本成本(以市场价值为权重)中用字母表示的空格。

表2公司市场价值与企业加权平均资本成本

(3)根据表2的计算结果,确定该公司最优资本结构。答案:解析:(1)根据资本资产定价模型:

A=6%+1.3×(12%-6%)=13.8%

14.4%=6%+1.4×(B-6%),计算得出B=12%

15%=C+1.5×(12%-C),计算得出C=6%

D=6%+1.7×(12%-6%)=16.2%

(2)

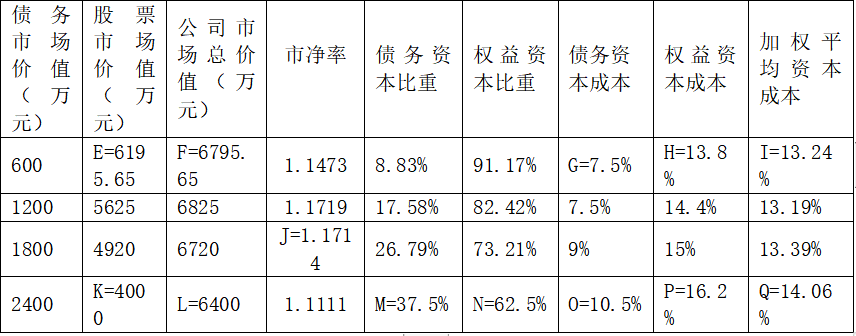

E=净利润/权益资本成本=(1200-600×10%)×(1-25%)/13.8%=6195.65(万元)

F=600+6195.65=6795.65(万元)

G=10%×(1-25%)=7.5%

H=A=13.8%

I=7.5%×8.83%+13.8%×91.17%=13.24%

J=4920/(6000-1800)=1.1714

K=(1200-2400×14%)×(1-25%)/16.2%=4000(万元)

L=4000+2400=6400(万元)

M=2400/6400=37.5%

N=4000/6400=62.5%

O=14%×(1-25%)=10.5%

P=D=16.2%

Q=10.5%×37.5%+16.2%×62.5%=14.06%

(3)由于债务资本为1200万元时,企业价值最大,同时加权平均资本成本最低,所以债务资本为1200万元的资本结构最优。 -

第3题:

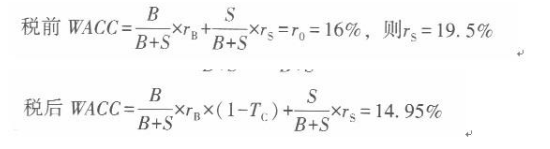

圆通运输公司目前没有任何负债,公司的股权资本成本为16%,假设圆通决定提高公司的杠杆水平,使公司的债务价值与总资产价值的比值维持在1/3。假设圆通的债务资本成本为9%,并且公司所得税率为35%。如果圆通税前的加权平均资本成本保持不变,那么杠杆水平提高以后公司的税后加权平均资本成本与下面哪个数字最为接近?A.12. 9%

B.13. 0%

C.16. Ou/o

D.15. 0%答案:D解析:

-

第4题:

A公司的目标资本结构为20%的负债、15%的优先股和35%的权益资本,已知负债筹资的税前成本为9%,优先股成本为10%,权益资本成本为15%,公司适用25%的所得税税率,则A公司的加权平均资本成本为( )。A:10.24%

B:11.5%

C:9.1%

D:12%答案:C解析:加权平均资本成本=20%×(1-25%)×9%+25%×10%+35%×15%=9.1%。 -

第5题:

已知甲公司按平均市场价值计量的目标债务权益比为0.8,公司资本成本为10.5%,公司所得税税率为35%。如果该公司的权益资本成本为15%,则该公司税前债务资本成本为()。A.6%

B.7.5%

C.10%

D.12%答案:B解析:设债务税前资本成本为K,则有:WACC=111.8×15%+0.8/1.8×(1-35%)×K=10.5%解之得:K=7.5%。 -

第6题:

甲公司权益资本占比为70%,债务资本占比为30%,权益资本成本为11.95%,甲公司借入债务年利率为5%,所得税税率为25%。甲公司的加权平均资本成本为( )。A.13.05%

B.9.87%

C.12.68%

D.9.49%答案:D解析:加权平均资本成本=11.95%×70%+5%×(1-25%)×30%=9.49% -

第7题:

某公司有负债的股权资本成本为20%,债务税前资本成本为6%,以市值计算的债务与企业价值的比为1:3。若公司目前处于免税期,则无负债企业的权益资本成本为()。

- A、15.33%

- B、16.5%

- C、27%

- D、21.2%

正确答案:A -

第8题:

M公司的目标资本结构为30%的负债、25%的优先股和45%的权益资本,已知负债筹资的税前成本为9%,优先股成本为12%,权益资本成本为14%,公司适用25%的所得税税率,则M公司的加权平均资本成本为()。

- A、10.24%

- B、11.5%

- C、11.3%

- D、12%

正确答案:C -

第9题:

多选题甲公司以市值计算的债务与股权比率为2。假设当前的债务税前资本成本为6%,股权资本成本为12%。同时,公司发行股票并用所筹集的资金偿还债务,按照市场价值计算的公司债务比率降为20%,同时企业的债务税前资本成本下降到5%,假设不考虑所得税,并且满足MM定理的全部假设条件。则下列说法正确的有( )。A无负债企业的权益资本成本为8%

B交易后有负债企业的权益资本成本为8.75%

C交易后有负债企业的加权平均资本成本为8%

D交易前有负债企业的加权平均资本成本为8%

正确答案: A,C解析:

交易前有负债企业的加权平均资本成本=1/(1+2)×12%+2/(1+2)×6%=8%,由于不考虑所得税,并且满足MM定理的全部假设条件,所以,无负债企业的权益资本成本=有负债企业的加权平均资本成本=8%,交易后有负债企业的权益资本成本=无负债企业的权益资本成本+有负债企业的债务市场价值/有负债企业的权益市场价值×(无负债企业的权益资本成本-税前债务资本成本)=8%+1/4×(8%-5%)=8.75%,交易后有负债企业的加权平均资本成本=4/5×8.75%+1/5×5%=8%(或者直接根据“企业加权资本成本与其资本结构无关”得出:交易后有负债企业的加权平均资本成本=交易前有负债企业的加权平均资本成本=8%)。 -

第10题:

问答题某公司预计明年产生的自由现金流量为400万元,此后自由现金流量每年按4%的比率增长。公司的无税股权资本成本为10%,税前债务资本成本为6%,公司所得税税率为25%。如果公司以市值计算的债务与股权比率维持在0.5的水平。 要求: (1)确定该公司的无负债企业价值; (2)计算该公司包括债务利息抵税的企业价值; (3)计算该公司的债务利息抵税的价值。正确答案:

(1)无负债企业的公司资本成本=10%×2/3+6%×1/3=8.67%

无负债企业价值=400/(8.67%-4%)=8565.3(万元)

(2)在考虑所得税的情况下,股权资本成本=8.67%+(8.67%-6%)×(1-25%)×0.5=9.67%

企业加权平均资本成本=9.67%×2/3+6%×(1-25%)×1/3=7.95%

考虑利息抵税时企业价值=400/(7.95%-4%)=10126.58(万元)

(3)利息抵税价值=考虑利息抵税时企业价值-无负债企业价值=10126.58-8565.3=

1561.28(万元)解析: 暂无解析 -

第11题:

多选题甲公司以市值计算的债务与股权比率为2。假设当前的税前债务资本成本为6%,股权资本成本为12%。还假设,公司发行股票并用所筹集的资金偿还债务,公司的债务与股权比率降为1,同时企业的税前债务资本成本下降到5.5%,假设不考虑所得税,并且满足MM定理的全部假设条件。则下列说法正确的有( )。A无负债企业的股权资本成本为8%

B交易后有负债企业的股权资本成本为10.5%

C交易后有负债企业的加权平均资本成本为8%

D交易前有负债企业的加权平均资本成本为8%

正确答案: C,B解析:

交易前有负债企业的加权平均资本成本=1/(1+2)×12%+2/(1+2)×6%=8%,由于不考虑所得税,并且满足MM定理的全部假设条件,所以,无负债企业的股权资本成本=有负债企业的加权平均资本成本=8%,交易后有负债企业的股权资本成本=无负债企业的股权资本成本+有负债企业的债务市场价值/有负债企业的权益市场价值×(无负债企业的股权资本成本一税前债务资本成本)=8%+1×(8%-5.5%)=10.5%,交易后有负债企业的加权平均资本成本=1/2×10.5%+1/2×5.5%=8%。 -

第12题:

单选题甲公司息税前利润为200万元,资本总额账面价值为800万元。假设证券市场平均报酬率为8%,权益资本成本率为10%,该公司债务利息为50万元,适用的所得税税率为25%,则甲公司权益资本价值为()万元。A1406.25

B1125

C1205.5

D1325

正确答案: A解析: 权益资本价值=[(EBIT-D×(1-T)]/Ks=[(200-50)×(1-25%)]/10%=1125(万元) -

第13题:

某公司的目标债券-权益比率是0.8,该公司权益资本成本是15%,WACC是10%,公司所得税税率25%,则该公司的税前债务成本是( )

A5%

B10%

C7%

D8%

正确答案:A

-

第14题:

新舟公司长期资产市场价值总额为5000万元,其中长期负债3000万元,普通股2000万元,债务税前资本成本为8%,普通股资本成本率为15%,公司所得税率为25%,则该公司加权平均资本成本为( )。A.9%

B.10. 8%

C.9.6%

D.11%答案:C解析: -

第15题:

新舟公司长期资本市场价值总额为5000万元,其中长期负债3000万元,普通股2000万元,债务税前资本成本为8%,普通股资本成本率为15%,公司所得税率为25%,则该公司加权率平均资本成本为A.9%

B.10.8%

C.9.6%

D.11%答案:C解析: -

第16题:

A公司的目标资本结构为20%的负债、15%的优先股和35%的权益资本,已知负债筹资的税前成本为9%,优先股成本为10%,权益资本成本为15%,公司适用25%的所得税税率,则A公司的加权平均资本成本为( )。

A. 10. 24%

B. 11. 5%

C. 9. 1%

D. 12%答案:C解析:加权平均资本成本=20% X (1-25%) X 9% + 25% x 10% + 35% x 15% =9. 1% 0 -

第17题:

某公司年息税前利润为1200万元,假设息税前利润可以永续,该公司永远不增发或回购股票,净利润全部作为股利发放。负债金额800万元(市场价值等于账面价值),平均所得税税率为25%(永远保持不变),企业的税后债务成本为6%(等于负债税后利息率),市场无风险利率为5%,市场组合收益率为10%,该公司股票的贝塔系数为1.4,年税后利息永远保持不变,权益资本成本永远保持不变,则可以得出( )。A.公司权益资本成本为12%

B.公司权益资本成本为19%

C.公司股票的市场价值为7100万元

D.公司的加权平均资本成本为11.39%

E.公司的加权平均资本成本为12%答案:A,C,D解析:权益资本成本=5%+1.4×(10%-5%)=12%,所以选项A的说法正确,选项B的说法不正确;根据年税后利息和年息税前利润永远保持不变可知,年税前利润永远保持不变,由于平均所得税税率不变,所以,年净利润永远保存不变,又由于净利润全部作为股利发放,所以,股利永远保持不变。由于不增发或回购股票,因此,股权现金流量=股利,即股权现金流量永远不变。由于权益资本成本永远保持不变,因此,公司股票的市场价值=股权现金流量/权益资本成本=股利/权益资本成本=净利润/权益资本成本=[1200×(1-25%)-800×6%]/12%=7100(万元),所以选项C的说法正确;加权平均资本成本=6%×800/(800+7100)+12%×7100/(800+7100)=11.39%,所以选项D的说法正确,选项E的说法不正确。 -

第18题:

甲公司权益资本占比为65%,债务资本占比为35%,权益资本成本为12%,甲公司借入债务年利率为6%,所得税税率为25%。甲公司的加权平均资本成本为( )。A.9.90%

B.9.38%

C.12.30%

D.7.43%答案:B解析:加权平均资本成本=12%×65%+6%×(1-25%)×35%=9.38% -

第19题:

某公司的资产负债率为62.5%,债务平均税前资本成本为12%(债务主要为公司债券,且平价发行,无筹资费),股权资本成本为20%,所得税税率为25%,则加权平均资本成本为()

- A、12.15%

- B、13.13%

- C、15.88%

- D、16.47%

正确答案:B -

第20题:

一家公司拥有利率为10%,价值为650000美元的债务和价值500000美元的股本。股东的要求回报率为15%,并且现在没有供投资目的可用的留存收益。如果筹集新的外部股权,成本为16%。新的债务的税前成本为9%,并且公司税为50%。在计算资本的边际成本时,该公司应该以()计量资本股本成本和()计量税后债务融资成本。

- A、15%;4.5%

- B、15%;5.0%

- C、16%;4.5%

- D、16%;5.0%

正确答案:C -

第21题:

单选题某企业2010年末的总资本为1000万元,其中权益资本为600万元,权益资本成本为15%,税前长期债务成本为8%。所得税率为25%,该公司的加权平均资本成本是( )A11.4%

B10.7%

C13.8%

D24.5%

正确答案: A解析: 【解析】加权平均资本成本=[(1000-600)×8%×(1-25%)+600×15%]÷1000=11.4%。 -

第22题:

单选题某公司预计每年产生的自由现金流量均为100万元,公司的无税股权资本成本为14%,债务税前资本成本为6%,公司的所得税税率为25%。如果公司维持1.0的目标债务与股权比率,则债务利息抵税的价值为( )万元。A142.86

B333.33

C60

D45

正确答案: B解析:

税前加权平均资本成本=1/2×14%+1/2×6%=10%,企业无负债的价值=100/10%=1000(万元),考虑所得税时企业的股权资本成本=10%+(10%-6%)×1.0×(1-25%)=13%,企业的加权平均资本成本=1/2×13%+1/2×6%×(1-25%)=8.75%,企业有负债的价值=100/8.75%=1142.86(万元),债务利息抵税的价值=1142.86-1000=142.86(万元)。 -

第23题:

多选题甲公司以市值计算的债务与股权市场价值比率为2。假设当前的税前债务资本成本为6%,权益资本成本为12%。还假设,公司发行股票并用所筹集的资金偿还债务,公司的债务与股权市场价值比率降为1,企业的税前债务资本成本保持不变,假设不考虑所得税,并且满足MM理论的全部假设条件。则下列说法正确的有()。A无负债企业的权益资本成本为8%

B交易后有负债企业的权益资本成本为10%

C交易后有负债企业的加权平均资本成本为8%

D交易前有负债企业的加权平均资本成本为8%

正确答案: A,C解析: 交易前有负债企业的加权平均资本成本=1/(1+2)×12%+2/(1+2)×6%=8%,由于不考虑所得税,并且满足MM理论的全部假设条件,所以,无负债企业的权益资本成本一有负债企业的加权平均资本成本=8%,交易后有负债企业的权益资本成本=无负债企业的权益资本成本+有负债企业的债务市场价值/有负债企业的权益市场价值×(无负债企业的权益资本成本-税前债务资本成本)=8%+1×(8%-6%)=10%,交易后有负债企业的加权平均资本成本=1/2×10%+1/2×6%=8%(或者直接根据"企业加权资本成本与其资本结构无关"得出:交易后有负债企业的加权平均资本成本=交易前有负债企业的加权平均资本成本=8%)。