下表为经税务机关审定的某国有企业7年的应纳税所得额的情况。假定该企业一直执行5年亏损弥补规定,该企业2013年应缴纳的企业所得税为( )万元。 A.10 B.0 C.15 D.7.5

题目

B.0

C.15

D.7.5

相似考题

参考答案和解析

更多“下表为经税务机关审定的某国有企业7年的应纳税所得额的情况。假定该企业一直执行5年亏损弥补规定,该企业2013年应缴纳的企业所得税为( )万元。 ”相关问题

-

第1题:

某白酒生产企业申报2008年度企业所得税应纳税所得额为36万元。经税务机关核查,该企业发生100万元赞助支出,已作为费用全额在税前扣除;转让一台设备,取得净收入50万元,未作账务处理。税务机关要求该企业作出相应的纳税调整,并限期缴纳税款。但该企业以资金困难为由未缴纳,虽经税务机关一再催缴,至2009年6月仍拖欠税款。经税务机关了解,该企业的银行账户上没有相当于应纳税款金额的存款。2009年7月,税务机关得知,该企业有一到期债权20万元,一直未予追偿。税务机关拟行使代位权,追偿该企业到期债权20万元。

已知:该企业适用企业所得税税率为25%。

要求:

根据上述情况和企业所得税、税收征收管理法律制度的有关规定,回答下列问题:

(1)该企业2008年度应纳税所得额为多少?应纳所得税税额为多少?

(2)税务机关是否有权行使代位权?简要说明理由。

正确答案:

(1)应纳税所得额=—36+100+50=114(万元)

应纳所得税额=114×25%=28.5(万元)

(2)税务机关有权行使代位权。根据《税收征收管理法》的相关规定,欠缴税款的纳税人因怠于行使到期债权,对国家造成损害的,税务机关可以依照《合同法》的有关规定行使代位权、撤销权。 -

第2题:

某外商投资企业2003年购买的国产设备 30万元用于生产经营,经税务机关审核确认符合投资抵免有关规定。该企业 2001年亏损10万元,2002年亏损5万元,2003年经审核的应纳税所得额为50万元,该企业适用的企业所得税税率为 30%,地方所得税暂不考虑。该外商投资企业2003年实际应缴纳的企业所得税税额为( )万元。

A.0

B.3

C.15

D.10

正确答案:A

-

第3题:

某外商投资企业2001年购买的国产设备30万元用于生产经营,经税务机关审核确认符合投资抵免有关规定。该企业2000年亏损 10万元;2001年亏损5万元,2002年经审核的应纳税所得额50万元,该企业适用的企业所得税税率30%,地方所得税暂免征收。该外商投资企业2002年实际缴纳的企业所得税额为( )万元。

A.0

B.3

C.10.5

D.15

正确答案:A

外商投资企业发生亏损,可以用下一年度的所得补亏;补亏后若在投资总额内购买的国产设备投资的40%,可从购置设备当年比前一年新增的企业所得税中抵免。

考核目的及分析:测试考生是否清楚外商投资企业补亏的规定,以及国产设备投资所得税抵免的规定。2002年补亏后的应税所得为(50 -15)=35(万元);可以抵免的国产设备投资为:30×40%=12(万元);故该外商投资企业2002年实际应纳企业所得税=(50-15)× 30%-12 =0(万元)。 -

第4题:

某小型微利企业(增值税一般纳税人)2018年购买国产环保设备一台,取得的普通发票,价税合计11.7万元。已知该企业2013年尚未弥补的亏损80万元,2018年经审核的未弥补亏损前应纳税所得额为85万元,2019年经审核的应纳税所得额为200万元。该企业2019年实际应缴纳企业所得税( )万元。A.19.17

B.14.33

C.19.5

D.19.83答案:B解析:2013年的亏损,到2018年弥补期满。所以,2018年弥补亏损后的所得为85-80=5(万元)。国产设备投资抵免额=11.7×10%=1.17(万元)。

2018年应纳税额=5×50%×20%=0.5(万元)<抵免额1.17万元,国产设备投资可以在2018年部分抵免0.5万元,剩余0.67万元留抵到2019年。

2019年企业应纳税额=100×25%×20%+100×50%×20%=15(万元);抵免后实际应缴纳企业所得税=15-0.67=14.33(万元)。 -

第5题:

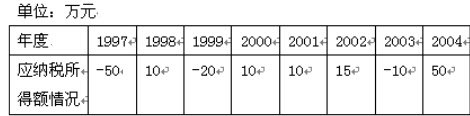

下表为经税务机关审定的某国有企业近7年来的应纳税所得额的情况:假定该企业一直执行5年亏损弥补规定,该企业2013年应缴纳的企业所得税为( )万元。

单位:万元

A.10

A.10

B.0

C.15

D.7.5答案:A解析:2007年的亏损,要用2008-2012年的所得弥补,尽管期间2009年亏损,也要占用5年抵亏期的一个抵扣年度,且先亏先补,2009年的亏损须在2007年的亏损问题解决后才能考虑。到了2013年,2007年的亏损未弥补完但5年抵亏期已满,还有10万元亏损不得用2013年的应纳税所得额弥补;2009年之后的2010—2012年之间的所得,已被用于弥补2007年的亏损,2009年的亏损只能用2013年的所得弥补,在弥补2009年的亏损后,2013年还有应纳税所得额60-20=40(万元)。因此,应纳税所得额=40×25%=10(万元)。 -

第6题:

假定某企业从业人数为200人、资产总额为4000万元。2019年的应纳税所得额为280万元,则该企业2019年应缴纳企业所得税( )万元。A.11.2

B.23

C.56

D.70答案:B解析:2019年1月1日至2021年12月31日,对小型微利企业年应纳税所得额不超过100万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税;

对年应纳税所得额超过100万元但不超过300万元的部分,减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。

该企业2019年应缴纳企业所得税=100×25%×20%+(280-100)×50%×20%=23(万元)。

【知识点】小型微利企业优惠 -

第7题:

乙企业2002-2008年的盈亏情况如下表所示:

计算2008年度该企业可以弥补的亏损金额和应缴纳的企业所得税。

计算2008年度该企业可以弥补的亏损金额和应缴纳的企业所得税。

该企业可申请用2003~2007年间5年的所得弥补2002年度的亏损,尽管2003年度也发生了亏损,但仍要作为弥补2002年亏损的第一年。因此2002年度的170万元亏损实际上是用2004~2007年的所得150万元弥补的。当2007年结束时,2002年的170万元亏损只弥补了150万元,剩余20万元亏损不能再结转弥补。2003年亏损的80万元,应以2004~2008年度的所得弥补。由于2004~2007年的所得已经用于弥补2002年的亏损,则2003年的亏损只能用2008年的所得弥补。2008年度企业有所得100万元,则可用其中的80万元弥补2003年度亏损,则其应纳税所得额为20万元,应缴纳的企业所得税为20×25%=5(万元)。

略 -

第8题:

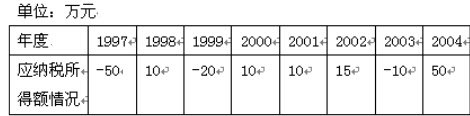

下表为经税务机关审定的某国有企业8年应纳税所得额情况,假设该企业一直执行5年亏损弥补规定,则该企业2004年应缴纳的所得税税额是(税率33℅)()。

A3.3万元

B1.65万元

C4.95万元

D6.6万元

D

略 -

第9题:

2014年某企业为小型微利企业,下列法正确有()。

- A、企业年应纳税所得额低于10万元(含10万元)时,其所得减按50%计入应纳税所得额,按20%的税率缴纳企业所得税

- B、该企业为核定征收方式缴纳企业所得税的企业,暂不适用小型微利企业适用税率

- C、该企业可向主管税务机关申请印制冠名普通发票

- D、该企业在报送年度企业所得税申报表时,应同时将企业从业人员、资产总额情况报税务机关备案

正确答案:A,B,D -

第10题:

填空题某国有企业2001年度取得调整后所得额22万元,1999年度和2000年度经税务机关核定的应予弥补的亏损额共计20万元,2001年度应缴纳的企业所得税为()元。正确答案: 3600解析: 暂无解析 -

第11题:

判断题税务机关对企业以前年度纳税情况进行检查时调增的应纳税所得额,即使企业以前年度发生亏损、且该亏损属于企业所得税法规定允许弥补的,也不允许调增的应纳税所得额弥补该亏损。A对

B错

正确答案: 对解析: 税务机关对企业以前年度纳税情况进行检查时调增的应纳税所得额,凡企业以前年度发生亏损、且该亏损属于企业所得税法规定允许弥补的,应允许调增的应纳税所得额弥补该亏损。 -

第12题:

单选题根据《企业所得税法》的规定,下列有关表述错误的是()。A某企业2007年亏损80万元,假定以后每年均有应纳税所得额10万元,至2013年不弥补该亏损

B某企业在美国设有分支机构,2013年该分支机构亏损40万元,境内有盈利100万元,可以弥补境外亏损后纳税

C应纳税所得额=收入总额一不征税收入一免税收入一各项扣除一以前年度亏损

D税务机关对企业以前年度纳税情况进行检查时调增的应纳税所得额,凡企业以前年度发生亏损,且该亏损属于企业所得税法规定允许弥补的,应允许调增的应纳税所得额弥补该亏损

正确答案: C解析: 税法规定,企业某一纳税年度发生的亏损可以用下一年度的所得弥补,下一年度的所得不足以弥补的,可以逐年延续弥补,但最长不得超过5年。2007年发生的亏损,至2013年已超过5年,所以2013年不可税前弥补2007年的亏损,只能税后弥补。企业在汇总计算缴纳企业所得税时,其境外营业机构的亏损不得抵减境内营业机构的盈利。 -

第13题:

某小型国有企业2005年亏损5万元,2006年确定的应纳税所得额为7万元,该企业2000年应适用18%的税率缴纳所得税。()

参考答案:正确

-

第14题:

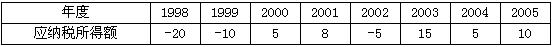

某生产企业1998~2005年的应纳税所得额如下表:

该生产企业2005年度应缴纳企业所得税( )万元。

A.44

B.2.16

C.2.64

D.3.3

正确答案:B

-

第15题:

2016年某居民企业购买优惠目录规定的安全生产专用设备用于生产经营,取得的普通发票上注明设备价款11.7万元。已知该企业2016年亏损40万元,2017年盈利20万元。2018年度经审核的未弥补亏损前的应纳税所得额60万元,当年无其他纳税调整事项。该居民企业适用的企业所得税税率为25%,2018年度该企业实际应缴纳企业所得税( )万元。A.6.83

B.8.83

C.9

D.10答案:B解析:企业购置并实际使用目录规定的安全生产专用设备的,该专用设备投资额的10%可以从企业当年应纳税额中抵免;当年不足抵免的,可以在以后5个纳税年度内结转抵免。企业购买专用设备取得普通发票的,其专用设备投资额为普通发票上注明的金额。2018年实际应纳税额=[60-(40-20)]×25%-11.7×10%=8.83(万元)。 -

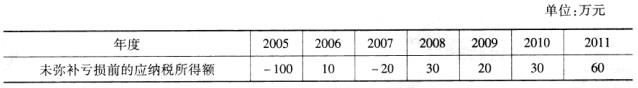

第16题:

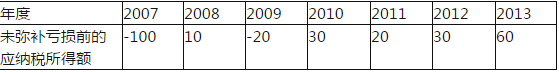

下表为经税务机关审定的某国有企业近7年的应纳税所得额情况。假定该企业一直执行5年亏损弥补规定,该企业2011年应缴纳的企业所得税为()万元。 A:10

A:10

B:0

C:15

D:7.5答案:A解析:关于2005年的亏损,要用2006—2010年的所得弥补,尽管其间2007年亏损,也要占用5年抵亏期的一个抵扣年度,且先亏先补,2007年的亏损需在2005年的亏损问题解决后才能考虑。到了2011年,2005年的亏损未弥补完但5年抵亏期已满,还有10万元亏损不得用2011年的应纳税所得额弥补;2007年之后的2008—2010年之间的所得,已被用于弥补2005年的亏损,2007年的亏损只能用2011年的所得弥补,在弥补2007年的亏损后,2011年还有应纳税所得额60-20=40(万元),应纳税额为:40*25%=10(万元)。 -

第17题:

在2019年年初,税务机关对某企业实施纳税检查,发现该企业申报的2017年度应纳税所得额存在问题,并依法调增其所得60万元,该企业2017年申报时被确认亏损80万元,2018年汇算清缴当年弥补亏损前的应纳税所得额120万元,则2018年度该企业应缴纳企业所得税( )万元。A.10

B.25

C.30

D.45答案:B解析:应纳企业所得税=(60-80+120)×25%=25(万元)。 -

第18题:

某生产企业2008年至2014年的应纳税所得额如下表:

已知企业所得税税率为25%,该生产企业2014年度应缴纳企业所得税是( )。A.5.6万元

B.6万元

C.8.75万元

D.12.50万元答案:C解析:2010年弥补前两年亏损完毕,2012年所得55万元弥补2011年亏损后,仍有亏损15万亏损未弥补,2014年所得弥补2011年余下的15万元亏损,再弥补2013年30万亏损,则2014年的应纳税所得额=80-15-30=35(万元)。应缴纳企业所得税=35×25%=8.75(万元)。 -

第19题:

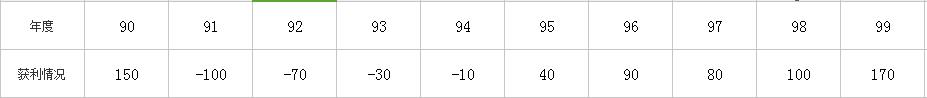

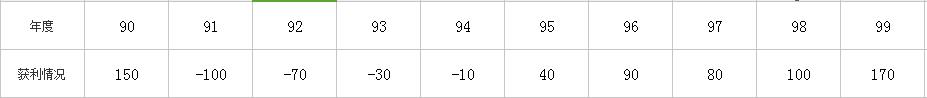

某企业一直执行5年亏损弥补期,下表是其十年盈亏记录,试分步说明该企业应如何弥补亏损,及该企业10年内应纳所得税总额(税率33%单位:万元)。

(1)1990年应纳税额=150×33%=49.5(万元)

(2)1991年亏损至1996年弥补完毕,从1996年不再弥补

(3)1992年亏损70万元,1996年弥补30万元,1997年弥补40万元,1997年余40万元

(4)1993年亏损30万元,1997年弥补,1997年仍余10万元

(5)1994年亏损10万元,1997年弥补

(6)10年应纳税税额: 49.5+(100+170)×33%=138.6(万元)

略 -

第20题:

某国有企业2001年度取得调整后所得额22万元,1999年度和2000年度经税务机关核定的应予弥补的亏损额共计20万元,2001年度应缴纳的企业所得税为()元。

正确答案:3600 -

第21题:

税务机关对企业以前年度纳税情况进行检查时调增的应纳税所得额,即使企业以前年度发生亏损、且该亏损属于企业所得税法规定允许弥补的,也不允许调增的应纳税所得额弥补该亏损。

正确答案:错误 -

第22题:

多选题2014年某企业为小型微利企业,下列法正确有()。A企业年应纳税所得额低于10万元(含10万元)时,其所得减按50%计入应纳税所得额,按20%的税率缴纳企业所得税

B该企业为核定征收方式缴纳企业所得税的企业,暂不适用小型微利企业适用税率

C该企业可向主管税务机关申请印制冠名普通发票

D该企业在报送年度企业所得税申报表时,应同时将企业从业人员、资产总额情况报税务机关备案

正确答案: B,C解析: 暂无解析 -

第23题:

单选题某企业2002年取得应纳税所得额22万元,2001年度和2000年度经税务机关核定的应予弥补的亏损额计20万元,2002年度应缴纳的企业所得税为()元。A3000

B3600

C5400

D6600

正确答案: C解析: 暂无解析

计算2008年度该企业可以弥补的亏损金额和应缴纳的企业所得税。

计算2008年度该企业可以弥补的亏损金额和应缴纳的企业所得税。