某公司打算运用6个月期的S&P500股价指数期货为其价值500万美元的股票组合套期保值,该组合的β值为1.5,当时的期货价格为500。由于一份该期货合约的价值为500*500=25万美元,因此该公司应卖出的期货合约的数量为:A.25 B.20 C.35 D.30

题目

某公司打算运用6个月期的S&P500股价指数期货为其价值500万美元的股票组合套期保值,该组合的β值为1.5,当时的期货价格为500。由于一份该期货合约的价值为500*500=25万美元,因此该公司应卖出的期货合约的数量为:

A.25

B.20

C.35

D.30

B.20

C.35

D.30

相似考题

更多“某公司打算运用6个月期的S&P500股价指数期货为其价值500万美元的股票组合套期保值,该组合的β值为1.5,当时的期货价格为500。由于一份该期货合约的价值为500*500=25万美元,因此该公司应卖出的期货合约的数量为:”相关问题

-

第1题:

某公司想运用4个月期的沪深300股票指数期货合约来对冲某个价值为800万元的股票组合,当时的指数期货价格为4 200点,该组合的β值为1.5。一份沪深300股指期货合约的价值为126万元。则应卖出的指数期货合约的数目为( )份。[2011年3月真题] A.4 B.6 C.10 D.13

正确答案:C

本题考核的是在一定条件下,股指期货合约份数的计算。

-

第2题:

某公司打算运用6个月期的沪深300价指数期货为其价值600万元的股组合套期保值,该组合的β值为1.2.,当时的期货价格为400元,则该公司应卖出的期货合约数量为( )份。A.15

B.27

C.30

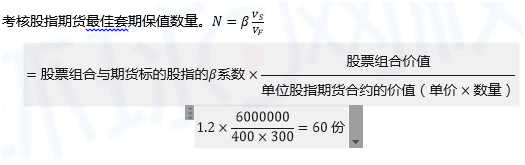

D.60答案:D解析:股指期货最佳套期保值数量:

其中,为股票组合的价值;为单位股指期货合约的价值(等于期货价格乘以合约大小);β为该股票组合与期货标的股指的β系数。因为股票组合没有单位价格,因此很少使用套期保值比率,直接计算套期保值需要的最佳期货数量比较合适。

由于一份该期货合约的价值为400×300=12万元,因此该公司应卖出的期货合约的数量为:

1.2*600/12=60份。 -

第3题:

某公司想运用4个月期的S&P500股票指数期货合约来对冲某个价值为$2100000的股票组合,当时的指数期货价格为300点,该组合的β值为1.50。一份S&P500股指期货合约的价值为300*$500=$150000。因而应卖出的指数期货合约数目为()。A:14

B:21

C:10

D:28答案:B解析:计算过程如下:合约份数=现货总价值/单位期货合约价值*β=2100000/150000*1.5=21(张)。 -

第4题:

某公司想运用4个月期的S&P500股票指数期货合约来对冲某个价值为2100000美元的股票组合,当时的指数期货价格为300点,该组合的β值为1.50。一份S&P500股指期货合约的价值为300*500美元=150000美元。因而应卖出的指数期货合约数目为()张。A:10

B:14

C:21

D:28答案:C解析:相关的计算公式为:合约份数=现货总价值/单位期货合约价值*β,单位期货合约价值=期货指数点*合约乘数。将题中数据代入公式得出C项。 -

第5题:

10月2日,某投资者持有股票组合的现值为275万美元,其股票组合与S&P500指数的β系数为125。为了规避股市下跌的风险,该投资者准备进行股指期货套期保值,10月2日的现货指数为1250点,12月到期的期货合约为1375点。则该投资者应该()12月份到期的S&P500股指期货合约。(S&P500期货合约乘数为250美元)A.买入10手

B.卖出11手

C.卖出10手

D.买入11手答案:C解析:进行卖出套期保值的情形主要是:投资者持有股票组合,担心股市大盘下跌而影响股票组合的收益。因此,本题中投资者应进行卖出套期保值,卖出的合约手数为:买卖期货合约数量=β×[现货总价值/(期货指数点×每点乘数)]=125×[2750000÷(1375×250)]=10(手)。 -

第6题:

某公司想运用4个月期的S&P500股票指数期货合约来对冲某个价值为$2100000的股票组合,当时的指数期货价格为300点,该组合的β值为1.5,一份S&P500股票指数期货合约的价值为30O$500=$150000,那么应卖出的指数期货合约数目为()份。

A、21

B、30

C、80

D、100答案:A解析:应卖出的指数期货合约数=21000001500001.5=21(份)。 -

第7题:

GE用6个月S&P500指数期货为其价值1500万元的股票组合进行套期保值,组合贝塔值为2,现在的期货价格为2500,GE需要卖出100份期货合约。

正确答案:错误 -

第8题:

单选题某公司打算运用9个月期的S&P500股价指数期货为其价值500万美元的股票组合套期保值,该组合的β值为1.8,当时的期货价格为500美元,则该公司应卖出的期货合约的数量为( )份。A26

B30

C36

D40

正确答案: D解析:

一份期货合约的价值为500×500=250000(美元),最佳套期保值需要的期货数量公式为:N=β·VS/VF,其中,Vs为股票组合的价值;VF为单位股指期货合约的价值;β为该股票组合与期货标的股指的β系数,将数据代入公式得N=1.8×500÷25=36(份)。 -

第9题:

单选题某公司打算运用6个月期的沪深300价指数期货为其价值600万元的股组合套期保值,该组合的值为1.2,当时的期货价格为400元,则该公司应卖出的期货合约数量为( )份。A15

B27

C30

D60

正确答案: B解析: -

第10题:

单选题某公司打算运用6个月期的S&P500股价指数期货为其价值500万美元的股票组合套期保值,该组合的β值为1.8,当时的期货价格为400。由于一份该期货合约的价值为400×500=20万美元,因此该公司应卖出的期货合约的数量为()份。A30

B40

C45

D50

正确答案: A解析: 暂无解析 -

第11题:

单选题某公司打算运用6个月期的沪深300股价指数期货为其价值600万元的股票组合套期保值,该组合的β值为1.2,当时的期货价格为400元,则该公司应卖出的期货合约数量为( )份。A15

B27

C30

D60

正确答案: C解析: -

第12题:

单选题某公司打算运用六个月期的S&P500股价指数期货为其价值500万美元的股票组合套期保值,该组合的β值为1.8,当时的期货价格为400。该公司应卖出的期货合约的数量为( )份。A30

B40

C45

D50

正确答案: A解析: -

第13题:

某公司打算运用6个月期的沪深300股价指数期货,为其价值600万元的股票组合套期保值,该组合的β值为1.2,当时的期货价格为400元,则该公司应卖出的期货合约数量为()份A.15

B.27

C.30

D.60答案:D解析:

-

第14题:

某公司想运用四个月期的S P500股票指数期货合约来对冲某个价值为2100000美元 的股票组合,当时的指数期货价格为300点,该组合的p值为1.50。一份S PMO股指期货合 约的价值为:300X500美元=15OOOO美元。因而应卖出的指数期货合约数目为()张。

A.10 B. 14 C. 21 D. 28答案:C解析:

-

第15题:

某私募基金想运用4个月期的沪、深300股指期货合约来对冲某个价值为10.5亿元的股票组合,该组合的β系数为1.2,当时的股指期货价格为2800点,则应在股指期货市场建立股指期货的头寸为()。A:卖出1500张期货合约

B:买入1500张期货合约

C:卖出150张期货合约

D:买入150张期货合约答案:A解析:一份沪、深300股指期货合约的价值是2800*300=840000,因而应该卖出的指数期货合约数目是:N=1050000000÷840000*1.2=1500。 -

第16题:

某证券投资基金持有价值2000万美元的股票投资组合,其资金平均分配于4种股票。4种股票的β系数分别为080,115,125,160。由于担心股市下跌,该机构利用S&P500股票指数期货保值。若入市时期货指数为1500点,应该()S&P500股票指数期货合约。(合约乘数为250美元)A.买入32手

B.卖出64手

C.卖出32手

D.买入64手答案:B解析:该机构持有股票现货,担心股市下跌,应进行股指期货卖出套期保值。其资金平均分配于4种股票,所以,股票组合的β系数=080×25%+115×25%+125×25%+160×25%=12。则应卖出的S&P500股指期货合约数量为:买卖期货合约数量=β×[现货总价值/(期货指数点×每点乘数)]=12×[20000000/(1500×250)]≈64(手)。 -

第17题:

某公司打算运用6个月期的S&P股票指数期货为其价值500万美元的股票组合完全套期保值,该股票组合的β值为1.8,当时指数期货价格为400点(1点500美元),那么其应卖出的期货合约数量为( )份。A.25

B.13

C.23

D.45答案:D解析:一份期货合约的价值为400×500=20万美元,最佳套期保值需要的期货数量公式为:N=β*VS/VF,其中,Vs为股票组合的价值;VF为单位股指期货合约的价值;β为该股票组合与期货标的股指的β系数,将数据代入公式得N=1.8×500÷20=45(份)。 -

第18题:

某公司打算运用9个月期的S&P500股价指数期货为其价值500万美元的股票组合套期保值,该组合的β值为1.8,当时的期货价格为500,则该公司应卖出的期货合约的数量为( )份。A.26

B.30

C.36

D.40答案:C解析: -

第19题:

美国某公司拥有一个β系数为1.2,价值为1000万美元的投资组合,当时标准普尔500指数为1530点,请问该公司应如何应用标准普尔500指数期货为投资组合套期保值?

正确答案: 该公司应卖空的标准普尔500指数期货合约份数为:1.2×10000000/(250×1530)≈31份。 -

第20题:

判断题GE用6个月S&P500指数期货为其价值1500万元的股票组合进行套期保值,组合贝塔值为2,现在的期货价格为2500,GE需要卖出100份期货合约。A对

B错

正确答案: 对解析: 暂无解析 -

第21题:

单选题10月2日,某投资者持有股票组合的现值为275万美元,其股票组合为S&P500指数的β系数为1.25。为了规避股市下跌风险,该投资者准备进行股指期货套期保值,10月2日的现货指数为1250点,12月到期的期货合约为1375点,则该投资者应该()12月份到期的S&P500股指期货合约。(S&P500期货合约乘数为250美元)A卖出10手

B买入10手

C卖出11手

D买入11手

正确答案: C解析: -

第22题:

单选题某公司想运用4个月期的S&P500指数期货合约来对冲某价值为$5,500,000的股票组合,该组合的β值为1.2,当时该指数期货价格为1100点。假设一份S&P500指数期货的合约量为$500,则有效对冲应卖出的指数期货合约数量为()。A12

B15

C18

D24

正确答案: D解析: 暂无解析 -

第23题:

问答题美国某公司拥有一个β系数为1.2,价值为1000万美元的投资组合,当时标准普尔500指数为1530点,请问该公司应如何应用标准普尔500指数期货为投资组合套期保值?正确答案: 该公司应卖空的标准普尔500指数期货合约份数为:1.2×10000000/(250×1530)≈31份。解析: 暂无解析