山姆先生是在中国境内的外商投资企业工作取得工资、薪金的外籍人员,2019年1月取得来自中国境内的收入情况如下: (1)取得工资收入20000元。 (2)出版图书一部,出版社支付稿酬80000元。 (3)一次性取得讲学收入12000元。 (4)参加某大型商场开业抽奖活动,中奖所得5000元。 山姆先生取得的稿酬收入应缴纳个人所得税( )元。 A.12800 B.8960 C.12600 D.14400

题目

(1)取得工资收入20000元。

(2)出版图书一部,出版社支付稿酬80000元。

(3)一次性取得讲学收入12000元。

(4)参加某大型商场开业抽奖活动,中奖所得5000元。

山姆先生取得的稿酬收入应缴纳个人所得税( )元。

B.8960

C.12600

D.14400

相似考题

更多“山姆先生是在中国境内的外商投资企业工作取得工资、薪金的外籍人员,2019年1月取得来自中国境内的收入情况如下: ”相关问题

-

第1题:

山姆先生是在中国境内的外商投资企业工作取得工资、薪金的外籍人员,2019年1月取得来自中国境内的收入情况如下:

(1)取得工资收入20000元。

(2)出版图书一部,出版社支付稿酬80000元。

(3)一次性取得讲学收入12000元。

(4)参加某大型商场开业抽奖活动,中奖所得5000元。

关于个人所得税申报的说法,错误的有( )。A.山姆先生的稿酬收入的个人所得税由出版社代扣代缴

B.如果山姆先生有住房支出,则可以作为工资的专项扣除项目

C.山姆先生所在单位应当按照国家规定办理个人所得税全额扣缴审报

D.山姆先生不是个人所得税自行申报纳税的纳税义务人答案:D解析:由于山姆先生有一次劳务所得和偶然所得,所以需要自行申报纳税,故选项D错误。 -

第2题:

根据个人所得税法,对于某些特定人员,允许其每月的工资、薪金收入,在统一减除基本费用的基础上,再减除一定的附加减除费用,计算工资薪金所得。上述特定人员是指()。A:在中国境内的外商投资企业中工作的中方人员

B:在中国境内外商投资企业举办讲座,取得劳务报酬收入的外籍专家

C:应聘在中国境内的社会团体中工作的外籍专家

D:应聘在中国境内的社会团体中工作的中方专家答案:C解析:对于下列四种人员,其每月的工资、薪金收入,在统一减除3500元费用的基础上,再允许减除1300元的附加减除费用:①在中国境内的外商投资企业和外国企业中工作的外籍人员;②应聘在中国境内的企业、事业单位、社会团体、国家机关中工作的外籍专家;③在中国境内有住所而在中国境外任职或者受雇取得工作、薪金所得的个人;④国务院财政、税务主管部门确定的其他人员。 -

第3题:

根据个人所得税法,对于某些特定人员,允许其每月的工资、薪金收入,在统一减除基本费用的基础上,再减除一定的附加减除费用,计算工资薪金所得。上述特定人员包括()。A:在中国境内的外商投资企业中工作的中方人员

B:在中国境内外商投资企业举办讲座,取得劳务报酬收入的外籍专家

C:应聘在中国境内的社会团体中工作的外籍专家

D:应聘在中国境内的社会团体中工作的中方专家答案:C解析:对于下列四种人员,其每月的工资、薪金收入,在统一减除3500元费用的基础上,再允许减除1300元的附加减除费用,四种人员分别为:在中国境内的外商投资企业和外国企业中工作的外籍人员;应聘在中国境内的企业、事业单位、社会团体、国家机关中工作的外籍专家;在中国境内有住所而在中国境外任职或者受雇取得工作、薪金所得的个人;国务院财政、税务主管部门确定的其他人员。 -

第4题:

Sam先生是在中国境内的外商投资企业工作取得工资、薪金的外籍人员,2015年10月取得来自中国境内的收入情况如下:

(1)取得工资收入20000元。

(2)出版图书一部,出版社支付稿酬80000元。

(3)一次性取得讲学收入12000元。

(4)参加某大型商场开业抽奖活动,中奖所得5000元。

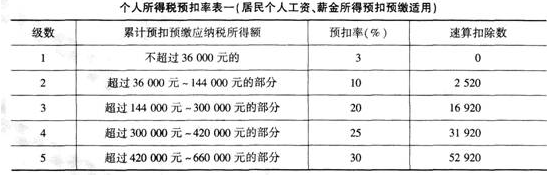

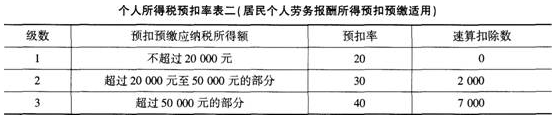

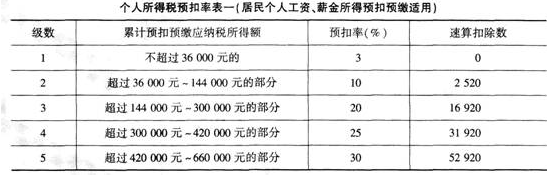

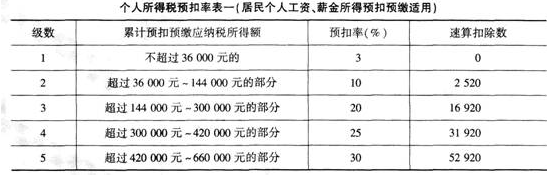

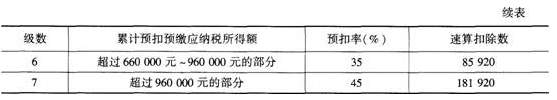

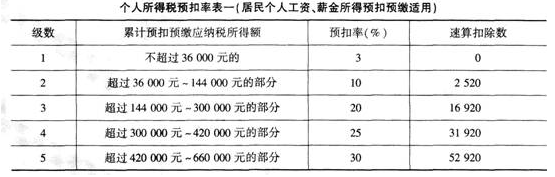

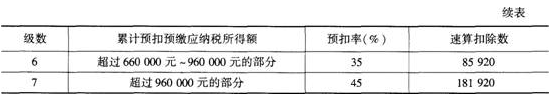

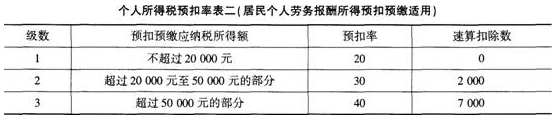

附:工资、薪金所得适用个人所得税税率表

根据以上资料,回答下列问题:

Sam先生取得的中奖所得应纳个人所得税( )元。查看材料A.800

B.200

C.1000

D.400答案:C解析:中奖所得为偶然所得,适用比例税率,税率为20%,应纳税额为5000×20%=1000(元)。 -

第5题:

Sam先生是在中国境内的外商投资企业工作取得工资、薪金的外籍人员,2015年10月取得来自中国境内的收入情况如下:

(1)取得工资收入20000元。

(2)出版图书一部,出版社支付稿酬80000元。

(3)一次性取得讲学收入12000元。

(4)参加某大型商场开业抽奖活动,中奖所得5000元。

附:工资、薪金所得适用个人所得税税率表

根据以上资料,回答下列问题:

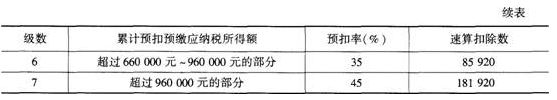

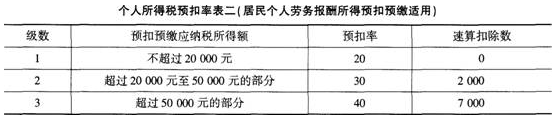

Sam先生取得的讲学收入应缴纳个人所得税( )元。查看材料A.4000

B.3960

C.2400

D.1920答案:D解析:讲学收入为一次性劳务报酬所得,适用比例税率,税率为20%,因超过4000元,准予扣除20%的费用。且因未超过200000元,不存在加成征收。因此,应纳个税为:12000×(1-20%)×20%=1920(元) -

第6题:

共用题干

Sam先生是在中国境内的外商投资企业工作取得工资、薪金的外籍人员,2012年10月取得来自中国境内的收入情况如下:(1)取得工资收入20000元。(2)出版图书一部,出版社支付稿酬80000元。(3)一次性取得讲学收入12000元。(4)参加某大型商场开业抽奖活动,中奖所得5000元。

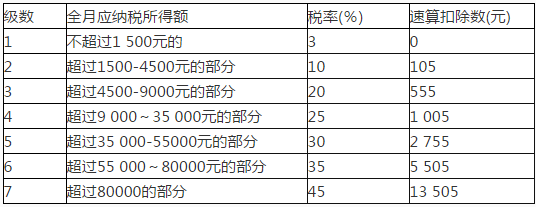

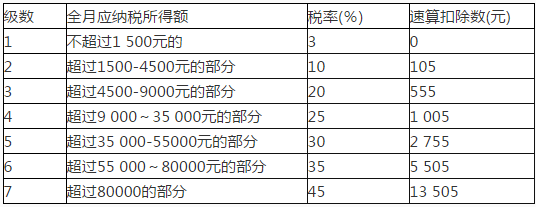

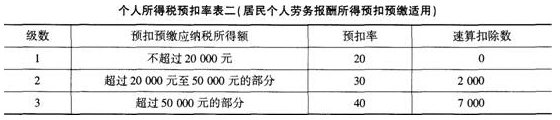

根据以上资料,回答下列问题:Sam先生工资收入应缴纳个人所得税为()元。

A:2795

B:3120

C:3995

D:3495答案:A解析:特许权使用费所得,适用比例税率。

(20000-3500—1300)*25%-1005=2795(元)。

稿酬所得适用比例税率,税率为20%,并按应纳税所得额减征30%。Sam先生此次收入超过4000元,允许扣除20%的费用,余额为应纳税所得额。因此,应纳税额为:80000*(1-20%)*(1-30%)*20%=8960(元)。

讲学收入为一次性劳务报酬所得,适用比例税率,税率为20%,因超过4000元,准予扣除20%的费用。且因未超过20000元,不存在加成征收。因此,应纳个税为:12000*(1-20%)*20%=1920(元)。

中奖所得为偶然所得,适用比例税率,税率为20%,应纳税额为5000*20%=1000(元)。

书籍加印应与之前的收入合并纳税,B错误。由于Sam先生有一次劳务所得和偶然所得,所以需要自行申报纳税,D错误。 -

第7题:

共用题干

Sam先生是在中国境内的外商投资企业工作取得工资、薪金的外籍人员,2012年10月取得来自中国境内的收入情况如下:(1)取得工资收入20000元。(2)出版图书一部,出版社支付稿酬80000元。(3)一次性取得讲学收入12000元。(4)参加某大型商场开业抽奖活动,中奖所得5000元。

根据以上资料,回答下列问题:Sam先生取得的中奖所得应纳个人所得税()元。

A:800

B:200

C:1000

D:400答案:C解析:特许权使用费所得,适用比例税率。

(20000-3500—1300)*25%-1005=2795(元)。

稿酬所得适用比例税率,税率为20%,并按应纳税所得额减征30%。Sam先生此次收入超过4000元,允许扣除20%的费用,余额为应纳税所得额。因此,应纳税额为:80000*(1-20%)*(1-30%)*20%=8960(元)。

讲学收入为一次性劳务报酬所得,适用比例税率,税率为20%,因超过4000元,准予扣除20%的费用。且因未超过20000元,不存在加成征收。因此,应纳个税为:12000*(1-20%)*20%=1920(元)。

中奖所得为偶然所得,适用比例税率,税率为20%,应纳税额为5000*20%=1000(元)。

书籍加印应与之前的收入合并纳税,B错误。由于Sam先生有一次劳务所得和偶然所得,所以需要自行申报纳税,D错误。 -

第8题:

在国务院发布的中华人民共和国个人所得税法实施条例中,下列哪几项属于规定附加减除适用范围()。

- A、在中国境内的外商投资企业和外国企业中工作取得工资薪金所得的外籍人员

- B、应聘在中国境内的企业、事业单位、社会团体、国家机关中工作取得工资、薪金所得的外籍专家

- C、在中国境内有住所而在中国境外任职或者受雇取得工资薪金所得的个人

- D、驻华大使馆工作的外籍人员工资

- E、华侨和香港、澳门、台湾同胞

正确答案:A,B,C,E -

第9题:

根据个人所得税法,对于某些特定人员,允许其每月的工资.薪金收入,在统一减除基本费用的基础上,再删减一定的附加减除费用,计算工资薪金所得。上述特定人员是指( )。

- A、在中国境内的外商投资企业中工资的中方人员

- B、在中国境内外商投资企业举办讲座,取得劳务报酬收入的外籍专家

- C、应聘在中国境内的社会团体中工作的外籍专家

- D、应聘在中国境内的社会团体中工作的中方专家

正确答案:C -

第10题:

我国个人所得税法对外籍人员和在境外工作的中国公民的工资、薪金所得增加了附加减除费用的照顾,下列各类人员属于附加费用扣除适用范围的是()。

- A、应聘在中国境内的企业、事业单位、社会团体、国家机关中工作取得工资、薪金所得的外籍专家

- B、应聘在中国境外的企业,同时又取得境内事业单位、社会团体、国家机关中工作取得工资、薪金所得的中国专家

- C、在中国境内有住所而在中国境外任职或者受雇取得工资、薪金所得的个人

- D、在中国境外有住所而在中国境内任职或者受雇取得工资、薪金所得的个人

- E、财政部确定的取得工资、薪金所得的其他人员

正确答案:A,C,E -

第11题:

多选题计算“工资、薪金”个人所得税时,允许其每月的工资、薪金收入在统一扣除3500元费用的基础上,准予再扣除按规定附加减除费用标准的人员包括()。A在中国境内的外商投资企业和外国企业中工作的外籍人员

B在中国境内的外商投资企业和外国企业中工作的中方人员

C中国境内有住所而在中国境外任职或者受雇取得工资、薪金所得的个人

D远洋运输船员取得的工资、薪金收入

正确答案: A,B解析: 暂无解析 -

第12题:

单选题在计算个人所得税时不允许减除1300元附加减除费用的人员是( )。A在中国境内的外商投资企业中工作的外籍人员

B在中国境内的外商投资企业中工作的中方人员

C在中国境内有住所而在中国境外任职取得工资、薪金所得的个人

D应聘在中国境内工作的外籍专家

正确答案: B解析: 本题考查个人所得税的外籍人员税前扣除。在中国境内的外商投资企业中工作的中方人员不符合附加减除费用的规定,不允许减除1300元附加减除费用。 -

第13题:

山姆先生是在中国境内的外商投资企业工作取得工资、薪金的外籍人员,2019年1月取得来自中国境内的收入情况如下:

(1)取得工资收入20000元。

(2)出版图书一部,出版社支付稿酬80000元。

(3)一次性取得讲学收入12000元。

(4)参加某大型商场开业抽奖活动,中奖所得5000元。

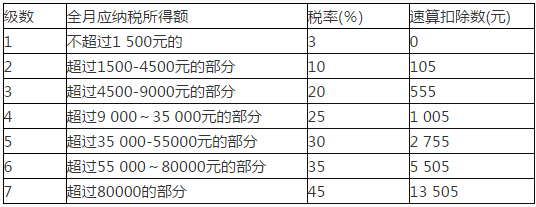

山姆先生工资收入应缴纳个人所得税为( )元。A.1590

B.3120

C.3995

D.3495答案:A解析:(20000-5000)×20%-16920/12=1590(元)。 -

第14题:

在计算个人所得税时不允许减除1300元附加减除费用的人员是( )。A.在中国境内的外商投资企业中工作的外籍人员

B.在中国境内的外商投资企业中工作的中方人员

C.在中国境内有住所而在中国境外任职取得工资、薪金所得的个人

D.应聘在中国境内企业工作的外籍专家答案:B解析:本题考查个人所得税的计税依据。下列四种人员,其每月的工资、薪金收入,在统一减除3500元费用的基础上,再允许减除1300元的附加减除费用:(1)在中国境内的外商投资企业和外国企业中工作的外籍人员;(2)应聘在中国境内的企业、事业单位、社会团体、国家机关中工作的外籍专家;(3)在中国境内有住所而在中国境外任职或者受雇取得工资、薪金所得的个人;(4)国务院财政、税务主管部门确定的其他人员。 -

第15题:

Sam先生是在中国境内的外商投资企业工作取得工资、薪金的外籍人员,2015年10月取得来自中国境内的收入情况如下:

(1)取得工资收入20000元。

(2)出版图书一部,出版社支付稿酬80000元。

(3)一次性取得讲学收入12000元。

(4)参加某大型商场开业抽奖活动,中奖所得5000元。

附:工资、薪金所得适用个人所得税税率表

根据以上资料,回答下列问题:

sam先生工资收入应缴纳个人所得税为( )元。查看材料A.2795

B.3120

C.3995

D.3495答案:A解析:(20000-3500-1300)×25%-1005=2795(元)。 -

第16题:

共用题干

Sam先生是在中国境内的外商投资企业工作取得工资、薪金的外籍人员,2012年10月取得来自中国境内的收入情况如下:(1)取得工资收入20000元。(2)出版图书一部,出版社支付稿酬80000元。(3)一次性取得讲学收入12000元。(4)参加某大型商场开业抽奖活动,中奖所得5000元。

根据以上资料,回答下列问题:Sam先生取得的讲学收入应缴纳个人所得税()元。

A:4000

B:3960

C:2400

D:1920答案:D解析:特许权使用费所得,适用比例税率。

(20000-3500—1300)*25%-1005=2795(元)。

稿酬所得适用比例税率,税率为20%,并按应纳税所得额减征30%。Sam先生此次收入超过4000元,允许扣除20%的费用,余额为应纳税所得额。因此,应纳税额为:80000*(1-20%)*(1-30%)*20%=8960(元)。

讲学收入为一次性劳务报酬所得,适用比例税率,税率为20%,因超过4000元,准予扣除20%的费用。且因未超过20000元,不存在加成征收。因此,应纳个税为:12000*(1-20%)*20%=1920(元)。

中奖所得为偶然所得,适用比例税率,税率为20%,应纳税额为5000*20%=1000(元)。

书籍加印应与之前的收入合并纳税,B错误。由于Sam先生有一次劳务所得和偶然所得,所以需要自行申报纳税,D错误。 -

第17题:

山姆先生是在中国境内的外商投资企业工作取得工资、薪金的外籍人员,2019年1月取得来自中国境内的收入情况如下:

(1)取得工资收入20000元。

(2)出版图书一部,出版社支付稿酬80000元。

(3)一次性取得讲学收入12000元。

(4)参加某大型商场开业抽奖活动,中奖所得5000元。

下列关于个人所得税的说法,不正确的是( )。A.工资、薪金所得,适用超额累进税率

B.个体工商户生产、经营所得,适用超额累进税率

C.稿酬所得,适用比例税率

D.特许权使用费所得,适用超额累进税率答案:D解析:特许权使用费所得,适用比例税率。 -

第18题:

山姆先生是在中国境内的外商投资企业工作取得工资、薪金的外籍人员,2019年1月取得来自中国境内的收入情况如下:

(1)取得工资收入20000元。

(2)出版图书一部,出版社支付稿酬80000元。

(3)一次性取得讲学收入12000元。

(4)参加某大型商场开业抽奖活动,中奖所得5000元。

山姆先生取得的中奖所得应缴纳个人所得税( )元。A.800

B.200

C.1000

D.400答案:C解析:中奖所得为偶然所得,适用比例税率,税率为20%,应纳税额为5000×20%=1000(元)。 -

第19题:

在中国境内的外商投资企业和外国企业中工作取得工资、薪金所得和外籍人员,按每月工资、薪金所得减除()元取得的收入计征个人所得税。

- A、800

- B、2000

- C、3500

- D、4800

正确答案:D -

第20题:

国务院在发布的《中华人民共和国个人所得税法实施条例》中,规定附加减除费用的适用范围主要包括()。

- A、在中国境内的外商投资企业和外国企业中工作取得工资、薪金所得的外籍人员

- B、应聘在中国境内的企业、事业单位、社会团体、国家机关中工作取得工资、薪金所得的外籍专家

- C、在中国境内有住所而在中国境外任职或者受聘取得工资薪金所得的个人

- D、生活费用较高的工作人员

- E、在中国境内的中资企业中工作的中方人员

正确答案:A,B,C -

第21题:

在计算个人所得税时不允许减除1300元附加减除费用的人员是( )。

- A、在中国境内的外商投资企业中工作的外籍人员

- B、在中国境内的外商投资企业中工作的中方人员

- C、在中国境内有住所而在中国境外任职取得工资、薪金所得的个人

- D、应聘在中国境内工作的外籍专家

正确答案:B -

第22题:

多选题根据个人所得税的有关规定,下列人员的工资、薪金所得,适用附加减除费用的有( )。A在中国境内的外商投资企业中工作取得工资、薪金所得的外籍人员

B在中国境内的国家机关中工作取得工资、薪金所得的外籍专家

C在中国境内有住所而在中国境外任职或者受雇取得工资、薪金所得的个人

D在中国境内的国有企业中工作取得工资、薪金所得的非外籍专家人员

正确答案: A,D解析: -

第23题:

单选题根据个人所得税法,对于某些特定人员,允许其每月的工资.薪金收入,在统一减除基本费用的基础上,再删减一定的附加减除费用,计算工资薪金所得。上述特定人员是指( )。A在中国境内的外商投资企业中工资的中方人员

B在中国境内外商投资企业举办讲座,取得劳务报酬收入的外籍专家

C应聘在中国境内的社会团体中工作的外籍专家

D应聘在中国境内的社会团体中工作的中方专家

正确答案: B解析: 考点: 计税依据