甲公司持有乙公司80%股份,2018年甲公司将成本为200万元的存货以300万元的价格销售给乙公司,至年末乙公司尚未对外销售,企业所得税税率为25%。则抵销内部交易影响“少数股东损益”项目的金额是( )。A、300B、200C、20D、0

题目

甲公司持有乙公司80%股份,2018年甲公司将成本为200万元的存货以300万元的价格销售给乙公司,至年末乙公司尚未对外销售,企业所得税税率为25%。则抵销内部交易影响“少数股东损益”项目的金额是( )。

A、300

B、200

C、20

D、0

相似考题

更多“甲公司持有乙公司80%股份,2018年甲公司将成本为200万元的存货以300万元的价格销售给乙公司,至年末乙公司尚未对外销售,企业所得税税率为25%。则抵销内部交易影响“少数股东损益”项目的金额是( )。 ”相关问题

-

第1题:

甲公司是乙公司的母公司。甲公司和乙公司适用的所得税税率均为25%。2×19年甲公司将200件A产品出售给乙公司,每件售价5万元,成本3万元,销售时甲公司该批存货计未计提减值。2×19年乙公司对外销售了其中的50件,年末剩余存货可变现净值为400万元。2×19年关于内部存货交易的抵消处理中,对合并报表“递延所得税”项目的影响金额为( )。A.0万元

B.12.5万元

C.62.5万元

D.87.5万元答案:A解析:企业集团并不承认集团的内部交易,所以对于集团来讲,期末该存货的账面成本仍为交易前的金额=(200-50)×3=450(万元)。但是税法是承认集团的内部交易的,所以交易后该存货的计税基础=(200-50)×5=750(万元)。由于期末存货可变现净值为400万元,账面成本大于可变现净值,应该计提减值准备=450-400=50(万元),计提减值后该批存货的账面价值为400万元。这样合并报表中,存货的账面价值小于计税基础,形成可抵扣暂时性差异,应该确认递延所得税资产=(750-400)×25%=87.5(万元)。

在乙公司在个别报表中,该批存货的账面成本=(200-50)×5=750(万元),期末可变现净值=400(万元),账面成本大于可变现净值,计提存货跌价准备=750-400=350(万元),计提减值后,该批存货的账面价值=750-350=400(万元)。计税基础=(200-50)×5=750(万元)。账面价值小于计税基础,形成可抵扣暂时性差异,所以乙公司在个别报表中应确认递延所得税资产=(750-400)×25%=87.5(万元)。

在编制合并报表时,是将母子公司的个别报表简单相加之后进行调整抵消后编制的,由于合并报表形成的暂时性差异与个别报表中一致,所以合并报表中不需要调整递延所得税资产的金额。

会计处理:

借:营业收入 1 000

贷:营业成本 700

存货 300

借:存货——存货跌价准备 (350-50) 300

贷:资产减值损失 300 -

第2题:

甲公司于2×18年1月1日取得乙公司20%有表决权股份,能够对乙公司施加重大影响。假定甲公司取得该项投资时,乙公司除一项存货外,其他可辨认资产、负债的公允价值与账面价值相等,该存货账面价值为2000万元,公允价值为2400万元,至2×18年12月31日,乙公司将该存货已对外销售80%。

2× 18年11月,甲公司将其成本为800万元的某商品以1200万元的价格出售给乙公司,乙公司将取得的商品作为存货,至2×18年12月31日,乙公司将上述内部交易存货对外销售40%。

乙公司2×18年实现净利润5000万元。假定不考虑所得税等因素影响。甲公司下列会计处理中,正确的有( )。A.甲公司个别财务报表中2×18年应确认的投资收益888万元

B.甲公司合并财务报表中2×18年应确认的投资收益968万元

C.甲公司合并财务报表中应抵销营业收入240万元

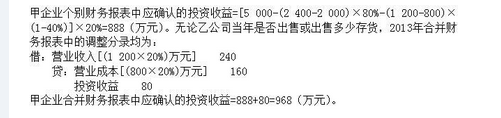

D.甲公司合并财务报表中应抵销存货80万元答案:A,B,C解析:甲公司个别财务报表中应确认的投资收益=[ 5000-(2400-2000)×80%-(1200-800)×(1-40%)]×20%=888(万元),选项A正确;

无论乙公司当年是否出售存货或出售多少,2×18年合并报表中的调整分录是:

借:营业收入 240(1200×20%)

贷:营业成本 160(800×20%)

投资收益 80

甲公司合并财务报表中应确认的投资收益=888+80=968(万元),选项B正确,选项C正确,选项D错误。 -

第3题:

甲企业于2013年1月1日取得乙公司20%有表决权股份,能够对乙公司施加重大影响。假定甲企业取得该项投资时,乙公司除一项存货外,其他可辨认资产、负债的公允价值与账面价值相等,该存货账面价值为2000万元,公允价值为2400万元,至2013年12月31日乙公司将该存货已对外销售80%。2013年11月,甲企业将其成本为800万元的某商品以1200万元的价格出售给乙公司,乙公司将取得的商品作为存货,至2013年12月31日,乙公司将上述内部交易存货对外销售40%。乙公司2013年实现净利润5000万元。假定不考虑所得税因素影响。若甲企业有子公司,需要编制合并财务报表,在合并财务报表中,甲企业对乙公司的股权投资2013年应确认的投资收益为()万元。A.1000

B.888

C.968

D.984答案:C解析:

-

第4题:

甲公司是乙公司的母公司。甲公司和乙公司适用的所得税税率均为25%。2×19年甲公司将200件A产品出售给乙公司,每件售价5万元,成本3万元,销售时甲公司该批存货未计提减值。2×19年乙公司对外销售了其中的50件,年末剩余存货可变现净值为400万元。2×19年关于内部存货交易的抵消处理中,对合并报表“递延所得税”项目的影响金额为( )。A.0万元

B.12.5万元

C.62.5万元

D.87.5万元答案:A解析:企业集团并不承认集团的内部交易,所以对于集团来讲,期末该存货的账面成本仍为交易前的金额=(200-50)×3=450(万元)。但是税法是承认集团的内部交易的,所以交易后该存货的计税基础=(200-50)×5=750(万元)。由于期末存货可变现净值为400万元,账面成本大于可变现净值,应该计提减值准备=450-400=50(万元),计提减值后该批存货的账面价值为400万元。这样合并报表中,存货的账面价值小于计税基础,形成可抵扣暂时性差异,应该确认递延所得税资产=(750-400)×25%=87.5(万元)。

在乙公司在个别报表中,该批存货的账面成本=(200-50)×5=750(万元),期末可变现净值=400(万元),账面成本大于可变现净值,计提存货跌价准备=750-400=350(万元),计提减值后,该批存货的账面价值=750-350=400(万元)。计税基础=(200-50)×5=750(万元)。账面价值小于计税基础,形成可抵扣暂时性差异,所以乙公司在个别报表中应确认递延所得税资产=(750-400)×25%=87.5(万元)。

在编制合并报表时,是将母子公司的个别报表简单相加之后进行调整抵消后编制的,由于合并报表形成的暂时性差异与个别报表中一致,所以合并报表中不需要调整递延所得税资产的金额。

会计处理:

借:营业收入 1 000

贷:营业成本 700

存货 300

借:存货——存货跌价准备 (350-50) 300

贷:资产减值损失 300 -

第5题:

甲公司是乙公司的母公司,双方采用资产负债表债务法核算所得税,适用的所得税税率为25%。甲公司2×12年将其成本为1200万元的一批A产品销售给乙公司,销售价格为1500万元(不含增值税),至2×12年年末乙公司本期购入A产品未实现对外销售全部形成存货,2×12年12月31日可变现净值为1400万元。甲公司于2×12年12月31日编制合并报表时,合并报表处理正确的有( )。A.抵销营业收入项目1200万元

B.抵销营业成本项目1200万元

C.列示递延所得税资产50万元

D.抵销存货项目200万元答案:B,D解析:应抵销营业收入项目1500万元,选项A错误;抵销后合并报表中存货账面价值为1200万元,计税基础为1500万元,则合并报表中应列示递延所得税资产75万元(300*25%),选项C错误。

2×12年12月31日编制合并报表相关抵销分录为:

借:营业收入 1500

贷:营业成本 1500

借:营业成本 300

贷:存货 300

借:存货——存货跌价准备 100

贷:资产减值损失 100

借:递延所得税资产 50

贷:所得税费用 50