假设F为指数期货价格,S为现货指数现值,e为以连续复利方式计算资金收益(或成本),r为无风险利率,q为持有期现货指数成分股红利率,T-t为期货存续期间,则当F>Se(r-q)(T-t)时,投资者的套利交易策略为()。 A.卖出股指期货合约,买进指数成分股 B.卖出指数成分股,买进股指期货合约 C.卖出指数成分股,买进无风险债券 D.卖出无风险债券,买进股指期货合约

题目

B.卖出指数成分股,买进股指期货合约

C.卖出指数成分股,买进无风险债券

D.卖出无风险债券,买进股指期货合约

相似考题

更多“假设F为指数期货价格,S为现货指数现值,e为以连续复利方式计算资金收益(或成本),r为无风险利率,q为持有期现货指数成分股红利率,T-t为期货存续期间,则当F>Se(r-q)(T-t)时,投资者的套利交易策略为()。 ”相关问题

-

第1题:

假设F为指数期货价格,s为现货指数现值,e为以连续复利方式计算资金收益(或成本),r为无风险利率,q为持有期现货指数成分股股息率,T-t为期货存续期间,则当F<se(r-q)(T-t)时,投资者的套利交易策略为()。A:卖出指数成分股,买进无风险债券

B:卖出股指期货合约,买进指数成分股

C:卖出无风险债券,买进股指期货合约

D:卖出指数成分股,买进股指期货合约答案:D解析:若F>Se(r-q)(T-t),期货价值偏高,可以考虑买入股指成分股,卖出期货合约进行套利,这种策略为正向套利,若F<Se(r-q)(T-t),持有股指成分股的成本偏高,可以考虑买入股指期货合约,卖出成分股套利,这种策略为负向套利。 -

第2题:

假设r为年利息率;d为年指数股息率;t为所需计算的各项内容的时间变量;T代表交割时间;S(t)为t时刻的现货指数;F(t,T)表示T时交割的期货合约在t时的理论价格 (以指数表示);TC为所有交易成本的合计数,则下列说法正确的是( )。A.无套利区间的上界应为F(t,T)+TC=S(t)[1+(r-d)(T-t)/365]+Tc

B.无套利区间的下界应为F(t,T)-TC=St[1+(r-d)(T-t)/365]-Tc

C.无套利区间的下界应为TC-F(t,T)=TC-St[1+(r-d)(T-t)/365]

D.以上都对答案:A,B解析:无套利区间应为:St[1+(r-d)(T-t)/365]+Tc,F(t,T)-TC=St[1+(r-d)(T-t)/365]-Tc。 -

第3题:

根据股指期货理论价格的计算公式,可得:F(t,T)=S(t)[1+(r-d)×(T-t)/365]=3000 [1+(5%-1%)×3/12]=3030(点),其中:T-t就是t时刻至交割时的时间长度,通常以天为计算单位,而如果用1年的365天去除,(T-t)/365的单位显然就是年了;S(t)为t时刻的现货指数;F(t,T)表示T时交割的期货合约在t时的理论价格(以指数表示);r为年利息率;d为年指数股息率。

近端掉期全价为( )。A.6.2388

B.6.2380

C.6.2398

D.6.2403答案:A解析:在外汇掉期交易中。如果发起方近端买入、远端卖出,则近端掉期全价=即期汇率的做市商卖价+近端掉期点的做市商卖价=6.2343+0.0045=6.2388。 -

第4题:

假设r为年利息率;d为年指数股息率;t为所需计算的各项内容的时间变量;T代表交割时间:S(t)为t时刻的现货指数;F(t,T)表示T时交割的期货合约在t时的理论价格(以指数表示);TC为所有交易成本的合计,则下列说法正确的是( )。A.无套利区间的上界应为F(t,T)+TC=S(t)[1+(r-d)x(T-t)/365]+TC.B.无套利区间的下界应为F(t,T)-TC=S(t)[1+(r-d)x(T-t)/365]-TC.C.无套利区间的下界应为TC-F(t,T)=TC-S(t)[1+(r-d)x(T-t)/365]

D.以上都对答案:A,B解析:无套利区间应为:{S(t)[1+(r-d)x(T-t)/365]-T-CS(t)[1+(r-d)

x(T-t)/365]+TC} -

第5题:

假设r为年利息率;d为年指数股息率;t为所需计算的各项内容的时间变量;T代表交割时间;S(t)为t时刻的现货指数;F(t,T)表示T时交割的期货合约在t时的理论价格 (以指数表示);TC为所有交易成本的合计数,则下列说法正确的是( )。A、无套利区间的上界应为F(t,T)+TC=S(t)[1+(r-d)(T-t)/365]+Tc

B、无套利区间的下界应为F(t,T)-TC=St[1+(r-d)(T-t)/365]-Tc

C、无套利区间的下界应为TC-F(t,T)=TC-St[1+(r-d)(T-t)/365]

D、以上都对答案:A,B解析:无套利区间应为:St[1+(r-d)(T-t)/365]+Tc,F(t,T)-TC=St[1+(r-d)(T-t)/365]-Tc。 -

第6题:

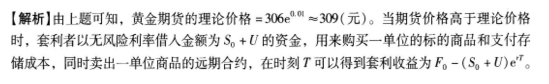

黄金现货价格为300元,3个月的存储成本(现值)为6元,无风险年利率为4%(连续复利计息),据此回答以下两题。

如果3个月后到期的黄金期货的价格为( )元,则可采取“以无风险利率4%借入资金,购买现货和支付存储成本,同时卖出期货合约”的套利策略。 查看材料A.297

B.309

C.300

D.312答案:D解析:

-

第7题:

投资者购买某国债远期合约为180天后到期的中期国债,当前净报价为96.55元,息票率为3%.每半年付息一次,上次付息时间为60天前,下次付息为122天以后,再下次付息为305天以后。无风险连续利率为6%,中长期国债期货标的资产的定价公式表达正确的是( )。A、Ft=S0er(T-r)

B、Ft=(ST-CT)er(t-T)

C、F0=S0e(r-q)T

D、Ft=(St+Dt)er(T-t)答案:B解析:中长期国债期货标的资产通常是附息票的名义债券,其定价公式为Ft=(St+Dt)er(T-t) -

第8题:

假设S(t)为t时刻的现货指数,F(t,T)表示T时交割的期货合约在t时的理论价格(以指数表示),r为年利息率,d为年指数股息率,股指期货理论价格的计算公式可表示为:()

- A、F(t,T)=S(t)×(r-d)×(T-t)/365

- B、F(t,T)=S(t)+S(t)×(r-d)×(T-t)/365

- C、F(t,T)=S(t)[1+(r-d)×(T-t)/365]

- D、F(t,T)=S(t)×r×(T-t)/365

正确答案:B,C -

第9题:

多选题假设S(t)为t时刻的现货指数,F(t,T)表示T时交割的期货合约在t时的理论价格(以指数表示),r为年利息率,d为年指数股息率,股指期货理论价格的计算公式可表示为:()AF(t,T)=S(t)×(r-d)×(T-t)/365

BF(t,T)=S(t)+S(t)×(r-d)×(T-t)/365

CF(t,T)=S(t)[1+(r-d)×(T-t)/365]

DF(t,T)=S(t)×r×(T-t)/365

正确答案: A,C解析: 暂无解析 -

第10题:

多选题假设r为年利息率;d为年指数股息率;t为所需计算的各项内容的时间变量;T代表交割时间;S(t)为t时刻的现货指数;F(t,T)表示T时交割的期货合约在t时的理论价格(以指数表示);TC为所有交易成本的合计,则下列说法正确的是( )。A无套利区间的上界应为F(t,T) +TC =S(t)[1+(r -d)×(T - t)/365]+TC

B无套利区问的下界应为F(t,T) -TC =S(t)[1+(r-d)×(T - t)/365]-TC

C无套利区间的下界应为TC -F(t,T)=TC -S(t)[1+(r-d)×(T - t)/365]

D以上都对

正确答案: B,A解析: -

第11题:

多选题假设r为年利息率,d为年指数股息率,t为所需计算的各项内容的时间变量,T代表交割时间,S(t)为t时刻的现货指数,F(t,T)表示T时交割的期货合约在t时的现货价格(以指数表示),TC为所有交易成本,则( )。[2012年9月真题]A无套利区间的上界应为:F(t,T)+TC=S(t)[1+(r-d)×(T-t)/365]+TC

B无套利区间的下界应为:F(t,T)-TC=S(t)[1+(r-d)×(T-t)/365]-TC

C无套利区间的下界应为:F(t,T)+TC=S(t)[1+(r-d)×(T-t)/365]+TC

D无套利区间应为:{S(t)[1+(r-d)×(T-t)/365]-TC,S(t)[1+(r-d)×(T-t)/365]+TC}

正确答案: C,A解析:

无套利区间是指考虑交易成本后,将期指理论价格分别向上移和向下移所形成的一个区间。具体而言,将期指理论价格上移一个交易成本之后的价位称为无套利区间的上界,将期指理论价格下移一个交易成本之后的价位称为无套利区间的下界。如题假设,无套利区间的上界应为F(t,T)+TC=S(t)[1+(r-d)×(T-t)/365]+TC;而无套利区间的下界应为F(t,T)-TC=S(t)[1+(r-d)×(T-t)/365]-TC;相应的无套利区间应为:{S(t)[1+(r-d)×(T-t)/365]-TC,S(t)[1+(r-d)×(T-t)/365]+TC}。 -

第12题:

单选题股指期货合约的理论价格的计算公式为()。AF=Se(r-q)(T-t)

BF=Se(r-q)t

CF=Ser(T-t)

DF=Se(r-q)(T+t)

正确答案: B解析: 股指期货合约的理论价格的计算公式为F=Se(r-q)(T-t),故A项正确。 -

第13题:

设t为现在时刻,T为期货合约的到期日,Ft为期货的当前价格,St为现货的当前价格,r为无风险利率,q为连续的红利支付率,则期货的理论价格Ft为()。A:St(r-q)(T-t)/360

B:(r-q)(T-t)/360

C:(r-q)(T-t)

D:St(r-q)(T-t)答案:D解析:期货的理论价格Ft,为St(r-q)(T-t)。 -

第14题:

根据股指期货理论价格的计算公式,可得:F(t,T)=S(t)[1+(r-d)×(T-t)/365]=3000 [1+(5%-1%)×3/12]=3030(点),其中:T-t就是t时刻至交割时的时间长度,通常以天为计算单位,而如果用1年的365天去除,(T-t)/365的单位显然就是年了;S(t)为t时刻的现货指数;F(t,T)表示T时交割的期货合约在t时的理论价格(以指数表示);r为年利息率;d为年指数股息率。

远端掉期全价为( )。A.6.2385

B.6.2380

C.6.2398

D.6.2403答案:C解析:远端掉期全价=即期汇率的做市商卖价+远端掉期点的做市商买价=6.2343+0.0055=6.2398。 -

第15题:

4月1日,沪深300现货指数为3000点,持有期为3个月,市场年利率为5%,年指数股息率为1%。(2)若考虑交易成本,且交易成本总计为35点,则该沪深300股指期货价格( )。A:在3065以上存在反向套利机会

B:在3065以上存在正向套利机会

C:在2995以上存在反向套利机会

D:在2995以下存在反向套利机会答案:B,D解析:期货理论价格:F(t,T)=3000[l+(5%-1%)3/12]=3030,无套利区间为[2995,3065],在3065以上存在正向套利机会,在2995以下存在反向套利机会。 -

第16题:

假设r为年利息率,d为年指数股息率,t为所需计算的各项内容的时间变量,T代表交割时间,S(t)为t时刻的现货指数,F(t,T)表示T时交割的期货合约在t时的现货价格(以指数表示),TC为所有交易成本,则()。?A.无套利区间的上界应为:F(t,T)+TC=S(t)[1+(r-d)×(T-t)/365]+TC

B.无套利区间的下界应为:F(t,T)-TC=S(t)[1+(r-d)×(T-t)/365]-TC

C.无套利区间的下界应为:F(t,T)+TC=S(t)[1+(r-d)×(T-t)/365]+TC

D.无套利区间为{S(t)[1+(r-d)×(T-t)/365]-TC,S(t)[1+(r-d)×(T-t)/365]+TC}答案:A,B,D解析:无套利区间是指考虑交易成本后,将期指理论价格分别向上移和向下移所形成的区间。如题假设,无套利区间的上界应为F(t,T)+TC=S(t)[1+(r-d)×(T-t)/365]+TC;而无套利区间的下界应为F(t,T)-TC=S(t)[1+(r-d)×(T-t)/365]-TC;相应的无套利区间应为:{S(t)[1+(r-d)×(T-t)/365]-TC,S(t)[1+(r-d)×(T-t)/365]+TC}。 -

第17题:

交割时间,S(t)为t时刻的现货指数,F(t,T)表示T时交割的期货合约在t时的现货价格(以指数表示),TC为所有交易成本,则( )。

A.无套利区间的上界应为:F(t,T)+TC=S(t)[1+(r-d)×(T-t)/365]+TC

B.无套利区间的下界应为:F(t,T)-TC=S(t)[1+(r-d)×(T-t)/365]-TC

C.无套利区间的下界应为:F(t,T)+TC=S(t)[1+(r-d)×(T-t)/365]+TC

D.无套利区间为[S(t)[1+(r-d)×(T-t)/365]-TC,S(t)[1+(r-d)×(T-t)/365]+TC]答案:A,B,D解析:无套利区问是指考虑交易成本后,将期指理论价格分别向上移和向下移所形成的区间。如题假设,无套利区间的上界应为F(t,T)+TC=S(t)[1+(r-d)×(T-t)/365]+TC;而无套利区间的下界应为F(t,T)-TC=S(t)[1+(r-d)×(T-t)/365]-TC;相应的无套利区间应为:S(t)[1+(r-d)×(T-t)/365]-TC,S(t)[1+(r-d)×(T-t)/365]+TC。 -

第18题:

沪深300指数为3000,红利年收益率为1%,无风险年利率为5%(均以连续复利计息),3个月期的沪深300指数期货价格为3010,若不计交易成本,理论上的套利策略为( )。①卖空构成指数的股票组合 ②买入构成指数的股票组合 ③卖空沪深300股指期货 ④买入沪深300股指期货。A、①③

B、①④

C、②③

D、②④答案:B解析:3个月期的沪深300指数期货价格的理论价格为:3000*e^[(5%-1%)*3/12]=3030.15。 3个月期的沪深300指数期货价格为3010,低于理论价格,因此采用的套利策略为买入沪深300股指期货,卖出对应的股票组合。 -

第19题:

假设S(t)为t时刻的现货指数,T代表交割时间;T-t代表t时刻至交割时的时间长度(暂不考虑交易费用,期货交易所需占用的保证金以及可能发生的追加保证金也暂时忽略)下列计算公式正确的是()。

- A、持有期利息公式为:S(t)×r×(T-t)/365

- B、持有期股息收入公式为:S(t)×d×(T-t)/365

- C、持有期净成本公式为:S(t)×(r-d)×(T-t)/365

- D、股指期货理论价格的公式为:S(t)[1+(r-d)×(T-t)/365]

正确答案:A,B,C,D -

第20题:

多选题假设4月1日现货指数为1500点,市场利率为5%,交易成本总计为15点,年指数股息率为1%,则()。A若不考虑交易成本,6月30日的期货理论价格为1515点

B若考虑交易成本,6月30日的期货价格在1530以上才存在正向套利机会

C若考虑交易成本,6月30日的期货价格在1530以下才存在正向套利机会

D若考虑交易成本,6月30日的期货价格在1500以下才存在反向套利机会

正确答案: D,C解析: 期货价格=现货价格+期间成本(主要是资金成本)-期间收益不考虑交易成本,6月30日的理论价格=1500+5%/4*1500-1%/4*1500=1515;当投资者需要套利时,必须考虑到交易成本,本题的无套利区间是[1530,1500],即正向套利理论价格上移到1530,只有当实际期货价高于1530时,正向套利才能进行;同理,反向套利理论价格下移到1500。 -

第21题:

多选题假设r为年利息率,d为年指数股息率,t为所需计算的各项内容的时间变量,T代表交割时间,S(t)为t时刻的现货指数,F(t,T)表示T时交割的期货合约在t时的现货价格(以指数表示),TC为所有交易成本,则( )。[2012年9月真题]A无套利区间的上界应为:F(t,T)+TC=S(t)[1+(r-d)×(T-t)/365]+TC

B无套利区间的下界应为:F(t,T)-TC=S(t)[1+(r-d)×(T-t)/365]-TC

C无套利区间的下界应为:F(t,T)+TC=S(t)[1+(r-d)×(T-t)/365]+TC

D无套利区间为[S(t)[1+(r-d)×(T-t)/365]-TC,S(t)[1+(r-d)×(T-t)/365]+TC]

正确答案: A,B,D解析:

无套利区间是指考虑交易成本后,将期指理论价格分别向上移和向下移所形成的区间。如题假设,无套利区间的上界应为F(t,T)+TC=S(t)[1+(r-d)×(T-t)/365]+TC;而无套利区间的下界应为F(t,T)-TC=S(t)[1+(r-d)×(T-t)/365]-TC;相应的无套利区间应为:S(t)[1+(r-d)×(T-t)/365]-TC,S(t)[1+(r-d)×(T-t)/365]+TC。 -

第22题:

多选题假设S(t)为t时刻的现货指数,T代表交割时间;T-t代表t时刻至交割时的时间长度(暂不考虑交易费用,期货交易所需占用的保证金以及可能发生的追加保证金也暂时忽略)下列计算公式正确的是()。A持有期利息公式为:S(t)×r×(T-t)/365

B持有期股息收入公式为:S(t)×d×(T-t)/365

C持有期净成本公式为:S(t)×(r-d)×(T-t)/365

D股指期货理论价格的公式为:S(t)[1+(r-d)×(T-t)/365]

正确答案: D,B解析: 暂无解析 -

第23题:

单选题假设F为指数期货价格,S为现货指数现值,e为以连续复利方式计算资金收益(或成本),r为无风险利率,q为持有期现货指数成分股红利率,T-t为期货存续期间,则当F>Se(r-q)(T-t)时,投资者的套利交易策略为()。A卖出股指期货合约,买进指数成分股

B卖出指数成分股,买进股指期货合约

C卖出指数成分股,买进无风险债券

D卖出无风险债券,买进股指期货合约

正确答案: B解析: 若期货价值偏高,可考虑买入股指成分股,卖出期货合约进行套利,这种策略为正向套利,若持有股指成分股的成本偏高,可考虑买入股指期货合约,卖出成分股进行套利,这种策略为负向套利 -

第24题:

单选题股指期货合约的理论价格的计算公式为( )。AF=Se(r-q)(T-t)

BF=e(r-q)t

CF=er(T-t)

DF=e(r-q)(T+t)

正确答案: A解析: 暂无解析