2008年3月9日,某投资者持有价值为1000万美元的SPDR(以S&P500指数为模板的交易所交易基金)。为防范在6月份之前出现系统性风险,可()CME的6月份S&P500指数期货进行保值。3月9日,S&P500指数期货报价为1282.25点。该合约名义金额为美元,若()张合约,则基本可以规避6月份之前S&P500指数大幅下跌的风险。A:买进320562.5买进31B:卖出320562.5卖出31C:买进310652.5卖出30D:卖出310652.5买进30

题目

B:卖出320562.5卖出31

C:买进310652.5卖出30

D:卖出310652.5买进30

相似考题

参考答案和解析

更多“2008年3月9日,某投资者持有价值为1000万美元的SPDR(以S&P500指数为模板的交易所交易基金)。为防范在6月份之前出现系统性风险,可()CME的6月份S&P500指数期货进行保值。3月9日,S&P500指数期货报价为1282.25点。该合约名义金额为美元,若()张合约,则基本可以规避6月份之前S&P500指数大幅下跌的风险。”相关问题

-

第1题:

假设2010年3月1日,沪深300指数现货报价为3 324点,2010年9月到期(9月17日到期)的沪深300股指期货合约报价为3 400点,某投资者持有价值为1亿元人民币的市场组合。假定中国金融期货交易所沪深300指数期货完全按照仿真交易规则推出(每点价值300元人民币),为防范在9月18日之前出现系统性风险,可卖出9月沪深300指数期货进行保值。如果该投资者做空100张9月到期合约[100 000 000/(3 324×300)≈100],则到9月17日收盘时,若沪深300指数报价(点)为3 500点,则投资者的现货头寸价值为( )元人民币。 A.99 277 978.34 B.102 286 401.9 C.105 294 825.5 D.108 303 249.1

正确答案:C

考点:掌握金融期货的基本功能。见教材第五章第二节,P167~168.

-

第2题:

某公司想运用4个月期的S&P500股票指数期货合约来对冲某个价值为$2100000的股票组合,当时的指数期货价格为300点,该组合的β值为1.50。一份S&P500股指期货合约的价值为300*$500=$150000。因而应卖出的指数期货合约数目为()。A:14

B:21

C:10

D:28答案:B解析:计算过程如下:合约份数=现货总价值/单位期货合约价值*β=2100000/150000*1.5=21(张)。 -

第3题:

某投资者在芝哥商业交易所以1378.5的点位开仓卖出S&P500指数期货(合约乘数为250美元)3月份合约4手,当天在1375.2的点位买进平仓3手,在1382.4的点位买进平仓1手,则该投资者( )美元。(不计手续费等费用)A.盈利3000

B.盈利1500

C.盈利6000

D.亏损1500答案:B解析:平仓盈亏=∑[(卖出成交价-买入成交价)×合约乘数×平仓手数]=(1378.5-1375.2)×250×3+(1378.5-1382.4)×250×1=1500(美元)。 -

第4题:

某交易者以86点的价格出售10张在芝加哥商业交易所集团上市的执行价格为1290点的S&P500美式看跌期货期权(1张期货期权合约的合约规模为1手期货合约,合约乘数为250美元),当时标的期货合约的价格为1204点。当标的期货合约的价格为1222点时,该看跌期权的市场价格为68点,如果卖方在买方行权前将期权合约对冲平仓,则平仓收益为( )美元。A.45000

B.1800

C.1204

D.4500答案:A解析:如果卖方在买方行权前将期权合约对冲平仓,平仓收益=(86-68)×10×250=45000(美元)。 -

第5题:

某年6月的S&P500指数期货为800点,市场上的利率为6%,每年的股利率为4%,则理论上6个月后到期的S&P500指数期货为()点。A.760

B.792

C.808

D.840答案:C解析:每年的净利率=资金成本-资金收益=6%-4%=2%;半年的净利率=2%×(1/2)=1%;所以,6个月后的理论点数为800×(1+1%)=808(点)。 -

第6题:

2008年9月,某公司卖出12月到期的S&P500指数期货合约,期指为1400点,到了12月份股市大涨,公司买入100张12月份到期的S&P500指数期货合约进行平仓,期指点为1570点。S&P500指数的乘数为250美元,则此公司的净收益为()美元。A.42500

B.-42500

C.4250000

D.-4250000答案:D解析:(1400-1570)*250*100=-4250000(美元)。 -

第7题:

某证券投资基金持有价值2000万美元的股票投资组合,其资金平均分配于4种股票。4种股票的β系数分别为080,115,125,160。由于担心股市下跌,该机构利用S&P500股票指数期货保值。若入市时期货指数为1500点,应该()S&P500股票指数期货合约。(合约乘数为250美元)A.买入32手

B.卖出64手

C.卖出32手

D.买入64手答案:B解析:该机构持有股票现货,担心股市下跌,应进行股指期货卖出套期保值。其资金平均分配于4种股票,所以,股票组合的β系数=080×25%+115×25%+125×25%+160×25%=12。则应卖出的S&P500股指期货合约数量为:买卖期货合约数量=β×[现货总价值/(期货指数点×每点乘数)]=12×[20000000/(1500×250)]≈64(手)。 -

第8题:

9月,某公司卖出100张12月到期的S&P500指数期货合约,期指为1400点,到了12月份股市大涨,公司买入100张12月份到期的S&P500指数期货合约进行平仓,期指点为1570点。S&P500指数的乘数为250美元,则此公司的净收益为()美元。A.42500

B.-42000

C.4250000

D.-4250000答案:D解析:根据公式,平仓盈亏=(卖出成交价-买入成交价)×合约乘数×平仓手数,所以净收益=(1400-1570)×250×100=-4250000(美元)。 -

第9题:

某公司想运用4个月期的S&P500股票指数期货合约来对冲某个价值为$2100000的股票组合,当时的指数期货价格为300点,该组合的β值为1.5,一份S&P500股票指数期货合约的价值为30O$500=$150000,那么应卖出的指数期货合约数目为()份。

A、21

B、30

C、80

D、100答案:A解析:应卖出的指数期货合约数=21000001500001.5=21(份)。 -

第10题:

假设2010年3月1日,沪深300指数现货报价为3324点,2010年9月到期(9月17日到期)的沪深300股指期货合约报价为3400点,某投资者持有价值为1亿元人民币的市场组合。假定中国金融期货交易所沪深300指数期货完全按照仿真交易规则推出(每点价值300元人民币),为防范在9月18日之前出现系统性风险,可卖出9月沪深300指数期货进行保值。如果该投资者做空100张9月到期合约[100,0000001(3324×300)≈100],则到9月17日收盘时,若沪深300指数报价(点)为3500点。则投资者的期货头寸盈亏是()元人民币。

- A、-2280000

- B、-5280000

- C、-8280000

- D、-11280000

正确答案:B -

第11题:

多选题某投资基金预计股市将下跌,为了保持投资收益率,决定用沪深300指数期货进行套期保值。该基金目前持有现值为1亿元的股票组合,该组合的β系数为1.1,当前的现货指数为3600点,期货合约指数为3645点。一段时间后,现货指数跌到3430点,期货合约指数跌到3485点,乘数为100元/点。则下列说法正确的有( )。A该投资者需要进行空头套期保值

B该投资者应该卖出期货合约302份

C现货价值亏损5194444元

D期货合约盈利4832000元

正确答案: D,A解析: 为了避免股市下跌的风险,需要进行空头套期保值,应该卖出的期货合约数=现货总价值/(期货指数点×每点乘数)×β系数=100000000/(3645×100)×1.1≈302(份)。当股市下跌后,现货价值亏损(3600-3430)÷3600×1.1×100000000=5194444(元)。期货合约盈利(3645-3485)×100×302=4832000(元)。 -

第12题:

单选题假设2010年3月1日,沪深300指数现货报价为3324点,2010年9月到期(9月17日到期)的沪深300股指期货合约报价为3400点,某投资者持有价值为1亿元人民币的市场组合。假定中国金融期货交易所沪深300指数期货完全按照仿真交易规则推出(每点价值300元人民币),为防范在9月18日之前出现系统性风险,可卖出9月沪深300指数期货进行保值。如果该投资者做空100张9月到期合约[100,0000001(3324×300)≈100],则到9月17日收盘时,若沪深300指数报价(点)为3500点。则投资者的现货头寸价值为()元人民币。A99277978.34

B102286401.9

C105294825.5

D108303249.1

正确答案: B解析: 暂无解析 -

第13题:

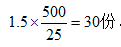

某公司打算运用6个月期的S&P500股价指数期货为其价值500万美元的股票组合套期保值,该组合的β值为1.5,当时的期货价格为500。由于一份该期货合约的价值为500*500=25万美元,因此该公司应卖出的期货合约的数量为:A.25

B.20

C.35

D.30答案:D解析:由于一份该期货合约的价值为500*500=25万美元,因此该公司应卖出的期货合约的数量为:

-

第14题:

某公司想运用4个月期的S&P500股票指数期货合约来对冲某个价值为2100000美元的股票组合,当时的指数期货价格为300点,该组合的β值为1.50。一份S&P500股指期货合约的价值为300*500美元=150000美元。因而应卖出的指数期货合约数目为()张。A:10

B:14

C:21

D:28答案:C解析:相关的计算公式为:合约份数=现货总价值/单位期货合约价值*β,单位期货合约价值=期货指数点*合约乘数。将题中数据代入公式得出C项。 -

第15题:

交易者在1520点卖出4张S&P500指数期货合约,之后在1490点全部平仓,已知该合约乘数为250美元,在不考虑手续费的情况下,该笔交易( )美元。A:盈利7500

B:亏损7500

C:盈利30000

D:亏损30000答案:C解析:本题考察股指期货投机。根据题意交易者以1490点买入,以1520点卖出,明显是盈利的。盈利=(1520-1490)2504=30000(美元)。主意:有4张期货台约。 -

第16题:

交易者在1520点卖出4张S&P500指数期货合约,之后在1490点全部平仓,该合约乘数为250美元,在不考虑手续费等交易成本的情况下,该笔交易( )美元。A:盈利30000

B:亏损7500

C:亏损30000

D:盈利7500答案:A解析:净盈利=(1520-1490)*4*250=30000美元。 -

第17题:

某公司于3月10日投资证券市场300万美元,购买A.B.C三种股票,各花费100万美元,三只股票与S&P500的贝塔系数分别为0.9、1.5、2.1。此时的S&P500现指为1430点。因担心股票下跌造成损失,公司决定做套期保值。6月份到期的S&P500指数合约的期指为1450点,合约乘数为250美元,公司需要卖出()张合约才能达到保值效果。A.7

B.10

C.13

D.16答案:C解析:股票组合的贝塔系数β=X1β1+X2β2+…+xnβn=0.9/3+1.5/3+2.1/3=1.5,则应该买进的合约数=β*现货总价值/(期货指数点*每点乘数)=1.5*300万美元/(1450点*250美元)≈12.41=13(张)。 -

第18题:

芝加哥商业交易所(CME)的3个月期国债期货合约规定,合约标的为1张面值为1000000美元的3个月美国短期国债,以指数方式报价,指数的1个基点代表()美元。A.250

B.1000

C.100

D.25答案:D解析:1个基点是指数的1%,即001,代表的合约价值为1000000×001%×3/12=25(美元)。 -

第19题:

10月2日,某投资者持有股票组合的现值为275万美元,其股票组合与S&P500指数的β系数为125。为了规避股市下跌的风险,该投资者准备进行股指期货套期保值,10月2日的现货指数为1250点,12月到期的期货合约为1375点。则该投资者应该()12月份到期的S&P500股指期货合约。(S&P500期货合约乘数为250美元)A.买入10手

B.卖出11手

C.卖出10手

D.买入11手答案:C解析:进行卖出套期保值的情形主要是:投资者持有股票组合,担心股市大盘下跌而影响股票组合的收益。因此,本题中投资者应进行卖出套期保值,卖出的合约手数为:买卖期货合约数量=β×[现货总价值/(期货指数点×每点乘数)]=125×[2750000÷(1375×250)]=10(手)。 -

第20题:

某公司于3月10日投资证券市场300万美元,购买A、B、C三种股票,各花费100万美元,三只股票与S&P500的贝塔系数分别为0.9、1.5、2.1。此时的S81P500现指为1430点。因担心股票下跌造成损失,公司决定做套期保值。6月份到期的S&P500指数合约的期指为1450点,合约乘数为250美元,公司需要卖出( )张合约才能达到保值效果。A、7

B、10

C、13

D、16答案:C解析:三只股票组合的贝塔系数β=X1β1+X2β2+…+Xnβn=0.9/3+1.5/3+2.1/3=1.5,则应该买进的合约数=β现货总价值(期货指数点每点乘数)=1.5300万美元(1450点250美元)≈12.41=13(张)。 -

第21题:

某公司打算运用9个月期的S&P500股价指数期货为其价值500万美元的股票组合套期保值,该组合的β值为1.8,当时的期货价格为500,则该公司应卖出的期货合约的数量为( )份。A.26

B.30

C.36

D.40答案:C解析: -

第22题:

多选题某投资基金预计股市将下跌,为了保持投资收益率,决定用沪深300指数期货进行套期保值。该基金目前持有现值为1亿元的股票组合,该组合的β系数为1.1,当前的现货指数为3600点。期货合约指数为3645点。一段时间后,现货指数跌到3430点,期货合约指数跌到3485点。下列说法正确的有()。A该投资者需要进行空头套期保值

B该投资者应该卖出期货合约101份

C现货价值亏损5194444元

D期货合约盈利4832000元

正确答案: D,C解析: 暂无解析 -

第23题:

单选题9月,某公司卖出100张12月到期的S&P500指数期货合约,期指为1400点,到了12月份股市大涨,公司买入100张12月份到期的S&P500指数期货合约进行平仓,期指点为1570点。S&P500指数的乘数为250美元,则此公司的净收益为( )美元。A42500

B-42500

C4250000

D-4250000

正确答案: D解析:

净收益=(1400-1570)×250×100=-4250000(美元)。