假设ABC公司股票目前的市场价格为24元,而在一年后的价格可能是36元和16元两种情况。市场上有两种以该股票为标的资产的期权:看涨期权和看跌期权。每份看涨期权可以买入1股股票,每份看跌期权可卖出1股股票,两种期权执行价格均为30元,到期时间为一年,一年以内公司不会派发股利,无风险利率为每年10%。 要求: (1)根据复制原理,计算一份该股票的看涨期权的价值,利用看涨期权-看跌期权平价定理,计算看跌期权的价值。 (2)若目前一份该股票看涨期权的市场价格为3.6元,能否创建投资组合进行套利,如果能,应该如何创

题目

要求:

(1)根据复制原理,计算一份该股票的看涨期权的价值,利用看涨期权-看跌期权平价定理,计算看跌期权的价值。

(2)若目前一份该股票看涨期权的市场价格为3.6元,能否创建投资组合进行套利,如果能,应该如何创建该组合。

相似考题

更多“假设ABC公司股票目前的市场价格为24元,而在一年后的价格可能是36元和16元两种情况。市场上有两种以该股票为标的资产的期权:看涨期权和看跌期权。每份看涨期权可以买入1股股票,每份看跌期权可卖出1股股票,两种期权执行价格均为30元,到期时间为一年,一年以内公司不会派发股利,无风险利率为每年10%。 ”相关问题

-

第1题:

甲公司股票当前每股市价为50元,6个月以后,股价有两种可能:上升20%或下降17%。市场上有两种以该股票为标的资产的期权:看涨期权和看跌期权。每份看涨期权可买1股股票,每份看跌期权可卖出1股股票;两种期权执行价格均为55元,到期时间均为6个月;期权到期前,甲公司不派发现金股利,半年无风险报酬率为2.5%。

要求:

(1)利用套期保值原理,计算看涨期权的股价上行时到期日价值、套期保值比率及期权价值,利用看涨期权—看跌期权平价定理,计算看跌期权的期权价值。

(2)假设目前市场上每份看涨期权价格为2.5元,每份看跌期权价格为6.5元,投资者同时买入1份看涨期权和1份看跌期权,计算确保该组合不亏损的股票价格区间;如果6个月后,标的股票价格实际下降10%,计算该组合的净损益。(注:计算股票价格区间和组合净损益时,均不考虑期权价格的货币时间价值。)答案:解析:(1)股价上行时的到期日价值=50×(1+20%)-55=5(元)

下行时的股价=50×(1-17%)=41.5(元),由于小于执行价格,得出下行时的到期日价值为0。

套期保值比率=(5-0)/(60-41.5)=0.27

购买股票支出=0.27×50=13.5(元)

借款=(41.5×0.27-0)/(1+2.5%)=10.93(元)

期权价值=13.5-10.93=2.57(元)

根据看涨期权—看跌期权的平价定理可知,2.57-看跌期权价值=50-55/(1+2.5%)

看跌期权价值=2.57-50+55/(1+2.5%)=6.23(元)

(2)①看涨期权价格+看跌期权价格=2.5+6.5=9(元)

本题的投资策略属于多头对敲,对于多头对敲而言,股价偏离执行价格的差额必须超过期权购买成本,才能给投资者带来净收益,本题中的期权购买成本为9元,执行价格为55元,所以,确保该组合不亏损的股票价格区间是大于或等于64元或小于或等于46元。

②如果股票价格下降10%,则股价为50×(1-10%)=45(元)

投资组合的净损益=55-45-(2.5+6.5)=1(元) -

第2题:

某股票的现行价格为20 元,以该股票为标的资产的欧式看涨期权和欧式看跌期权的执行价格均为24.96 元,都在6 个月后到期。年无风险利率为8%,如果看涨期权的价格为10 元,看跌期权的价格应为( )元。A.6

B.6.89

C.13.11

D.14答案:D解析:看跌期权价格=看涨期权价格-标的资产价格+执行价格现值=10-20+24.96/1.04=14(元) -

第3题:

假设目前市场上以甲公司股票为标的的每份看涨期权价格3元,每份看跌期权价格7元,两种期权执行价格均为52元,到期时间均为6个月,甲公司不派发现金股利,年无风险利率为8%。

要求:

(1)利用看涨看跌平价定理计算股票当前的价格;

(2)如果甲公司的股票价格出现波动,简要说明波动幅度和投资人应该采取的措施;

(3)A投资人购买甲公司的一股股票持有;B投资人同时购买甲公司的一股股票和一份以该股票为标的的看跌期权。简要分析A投资人和B投资人的风险和收益。答案:解析:(1)根据平价定理,看涨期权的价格-看跌期权的价格=当前股票价格-执行价格的现值

3-7=当前股票的价格-52/(1+4%),当前股票的价=46(元);

(2)看涨期权的价格+看跌期权的价格=3+7=10(元)

如果股价超过执行价格的幅度大于10元,即股价高于62元或者低于42元,应当采取多头对敲策略;如果估价超过执行价格的幅度低于10元,即股价在42元到62元之间,应当采取空头对敲的策略;

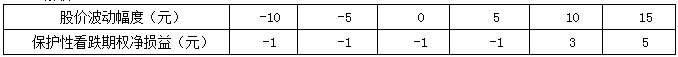

(3)B投资人采取的投资策略为保护性看跌期权;A投资人的风险和收益都要大于B投资人。保护性看跌期权净收益波动的幅度要远远低于股票收益波动的幅度。当股票价格上升时,保护性看跌期权的净收益要低于购买股票的净收益;当股票价格下降时,保护性看跌期权的净损失也同样低于购买股票的净损失。所以当股价下降时,看跌期权对于股价有一定的保护作用,但同时也降低了其收益。

当股票价格下降10元时,到期日股价=46-10=36(元),低于执行价格,保护性看跌期权净损益52-46-7=-1(元);购买股票的净损益=-10元;

当股票价格下降5元时,到期日股价=46-5=41(元),保护性看跌期权净损益52-46-7=-1(元);购买股票的净损益=-5元;

当股票价格不变时,到期日股价=46(元),保护性看跌期权净损益=52-46-7=-1(元);购买股票的净损益=0元;

当股票价格上升5元时,到期日股价=46+5=51(元),低于执行价格,保护性看跌期权净损益52-46-7=-1(元);购买股票的净损益=5元;

当股票价格上升10元时,到期日股价=46+10=56(元),高于执行价格,保护性看跌期权净损益=56-46-7=3(元),购买股票的净损益=10元;

当股票价格上升15元时,到期日股价=46+15=61(元),高于执行价格,保护性看跌期权净损益=61-46-7=8(元),购买股票的净损益=15元。

从上面列举的数字可以看到,保护性看跌期权波动的幅度要低于股价波动的幅度,所以说A投资人的风险要高于B投资人的风险;另外,当股价上升时,购买股票的净收益也要大于保护性看跌期权这个组合。综合来说,购买股票的风险和收益都要大于保护性看跌期权。这就是所谓的高风险高收益。 -

第4题:

甲公司是一家制造业上市公司,当前每股市价50元,市场上有两种以该股票为标的资产的期权,欧式看涨期权和欧式看跌期权,每份看涨期权可买入1股股票,每份看跌期权可卖出一股股票,看涨期权每份5元,看跌期权每份4元,两种期权执行价格均为50元,到期时间为6个月,投资人采用空头对敲策略,若想取得正的净损益,股票的价格应( )。A.高于59

B.低于41

C.高于41但低于59

D.高于35但低于55答案:C解析:①ST↑-(ST-50)+5+4>0;ST<59

②ST↓-(50-ST)+5+4>0;ST>41 -

第5题:

(2015年)甲公司股票当前每股市价40 元,6 个月以后股价有两种可能,上升25%或下降20%,市场上有两种以该股票为标的资产的期权:看涨期权和看跌期权,每份看涨期权可以买入1 股股票,每份看跌期权可以卖出1 股股票,两种期权执行价格均为45 元,到期时间均为6 个月,期权到期前,甲公司不派发现金股利,半年无风险报酬率为2%。

要求:

(1)假设市场上每份看涨期权价格为2.5 元,每份看跌期权价格1.5 元,投资者同时卖出一份看涨期权和一份看跌期权,计算确保该组合不亏损的股票价格区间,如果6 个月后的标的股票价格实际上涨20%,计算该组合的净损益。(注:计算股票价格区间和组合净损益时,均不考虑期权价格的货币时间价值)。

(2)利用风险中性原理,计算看涨期权的股价上行时到期日价值、上行概率及期权价值,利用看涨期

权—看跌期权平价原理,计算看跌期权的期权价值。答案:解析:(1)卖出看涨期权的净损益=—Ma*(股票市价—执行价格,0)+期权价格=—Ma*(股票市价—45,0)+2.5

卖出看跌期权的净损益=—Ma*(执行价格—股票市价,0)+期权价格=—Ma*(45-股票市价,0)+1.5

组合净损益=—Ma*(股票市价-45,0)—Ma*(45-股票市价,0)+4

当股价大于执行价格时:

组合净损益=—(股票市价-45)+4

根据组合净损益=0 可知,股票市价=49(元)

当股价小于执行价格时:

组合净损益=—Ma*(45-股票市价)+4

根据组合净损益=0 可知,股票市价=41(元)

所以,确保该组合不亏损的股票价格区间为大于或等于41 元、小于或等于49 元。

如果6 个月后的标的股票价格实际上涨20%,即股票价格为48 元,则:

组合净损益=—(48-45)+4=1(元)

(2)看涨期权的股价上行时到期日价值=40*(1+25%)—45=5(元)

2%=上行概率*25%—(1-上行概率)*20%

解得上行概率=0.4889

由于股价下行时到期日价值=0,所以看涨期权价值=(5*0.4889)/(1+2%)=2.40(元)

看跌期权价值=45/(1+2%)+2.40-40=6.52(元) -

第6题:

甲公司股票当前每股市价40元,假设目前市场上每份以甲公司股票为标的资产的看涨期权价格6元,每份看跌期权价格4元,两种期权执行价格均为45元,到期时间均为6个月。

要求:

(1)投资人A计划同时买入1份看涨期权和1份看跌期权,计算确保该投资组合不亏损的股票价格区间;

(2)投资人B计划同时售出1份看涨期权和1份看跌期权,计算确保该投资组合不亏损的股票价格区间;

(3)投资人C计划构建保护性看跌期权组合,如果6个月后标的股票价格实际上涨20%,计算该组合的净损益;

(4)投资人D计划构建抛补性看涨期权组合,如果6个月后标的股票价格实际下降20%,计算该组合的净损益。答案:解析:(1)看涨期权价格+看跌期权价格=6+4=10(元)

这个投资组合属于多头对敲策略,对于多头对敲而言,股价偏离执行价格的差额必须超过期权购买成本,才能给投资者带来净收益,本题中的期权购买成本为10元,执行价格为45元,所以,确保该组合不亏损的股票价格区间是大于等于55元或小于等于35元。

(2)这个投资组合属于空头对敲策略,对于空头对敲而言,股价偏离执行价格的差额不能超过期权的购买成本,才能给投资者带来收益,期权的购买成本为10元,执行价格为45元,所以确保该组合不亏损的股票价格区间是35元~55元。

(3)标的股票价格实际上涨20%,则股价为40×(1+20%)=48(元)

保护性看跌期权组合的净损益=48-40-4=4(元)

(4)标的股票价格实际下降20%,则股价为40×(1-20%)=32(元)

抛补看涨期权组合的净收益=32-40+6=-2(元)。 -

第7题:

ABC公司的股票目前的股价为10元,有1股以该股票为标的资产的欧式看涨期权,执行价格为10元,期权价格为2元,到期时间为6个月。假设年无风险利率为4%,计算1股以该股票为标的资产、执行价格为10元、到期时间为6个月的欧式看跌期权的价格;

正确答案:看跌期权价格=看涨期权价格-标的资产价格+执行价格现值=2-10+10/(1+2%)=1.80(元) -

第8题:

甲公司是一家制造业上市公司,当前每股市价50元,市场上有两种以该股票为标的资产的期权,欧式看涨期权和欧式看跌期权,每份看涨期权可买入1股股票,每份看跌期权可卖出1股股票,看涨期权每份6元,看跌期权每份4元,两种期权执行价格均为50元,到期时间为6个月,目前,有四种投资组合方案可供选择,保护性看跌期权,抛补看涨期权,多头对敲,空头对敲。投资者希望将净损益限定在有限区间内,应选择哪种投资组合?该投资组合应该如何构建?假设6个月后该股票价格下降20%,该投资组合的净损益是多少?(注:计算投资组合净损益时,不考虑期权价格,股票价格的货币时间价值。)

正确答案: ①选择抛补看涨期权组合

②抛补性看涨期权组合的构建方法是购买1股股票,并卖空1份以该股票为标的的看涨期权;

③股票价格下降,期权持有人不行权,所以投资者的净损益=40-50+6=-4(元)。 -

第9题:

问答题甲公司股票当前每股市价40元,6个月以后股价有两种可能:上升25%或下降20%,市场上有两种以该股票为标的资产的期权:看涨期权和看跌期权。每份看涨期权可买入1股股票,每份看跌期权可卖出1股股票,两种期权执行价格均为45元,到期时间均为6个月,期权到期前,甲公司不派发现金股利,半年无风险报酬率为2%。利用风险中性原理,计算看涨期权的股价上行时到期日价值、上行概率及期权价值,利用看涨期权一看跌期权平价定理,计算看跌期权的期权价值。正确答案: 看涨期权的股价上行时到期日价值=40×(1+25%)-45=5(元)2%=上行概率×25%+(1-上行概率)×(-20%)

即:2%=上行概率×25%-20%+上行概率×20%

则:上行概率=0.4889

由于股价下行时到期日价值=0

所以,看涨期权价值=(5×0.4889+0.5111×0)/(1+2%)=2.4(元)

看跌期权价值=45/(1+2%)+2.4-40=6.52(元)解析: 暂无解析 -

第10题:

问答题甲公司股票当前每股市价40元,6个月以后股价有两种可能:上升25%或下降20%,市场上有两种以该股票为标的资产的期权:看涨期权和看跌期权。每份看涨期权可买入1股股票,每份看跌期权可卖出1股股票,两种期权执行价格均为45元,到期时间均为6个月,期权到期前,甲公司不派发现金股利,半年无风险报酬率为2%。假设目前市场上每份看涨期权价格2.5元,每份看跌期权价格6.5元,投资者同时卖出1份看涨期权和1份看跌期权,计算确保该组合不亏损的股票价格区间,如果6个月后,标的股票价格实际上涨20%,计算该组合的净损益。(注:计算股票价格区间和组合净损益时,均不考虑期权价格的货币时间价值)正确答案: 当股价大于执行价格时:

组合净损益=-(股票市价-45)+(2.5+6.5)

根据组合净损益=0,可知,股票市价=54(元)

当股价小于执行价格时:

组合净损益=-(45-股票市价)+9

根据组合净损益=0,可知,股票市价=36(元)

所以,确保该组合不亏损的股票价格区间为36~54元。

如果6个月后的标的股票价格实际上涨20%,即股票价格为40×(1+20%)=48(元),则:

组合净损益=-(48-45)+9=6(元)。解析: 暂无解析 -

第11题:

问答题甲公司是一家制造业上市公司,当前每股市价40元,市场上有两种以该股票为标的资产的期权,欧式看涨期权和欧式看跌期权,每份看涨期权可买入1股股票,每份看跌期权可卖出一股股票,看涨期权每份5元,看跌期权每份3元,两种期权执行价格均为40元,到期时间为6个月,目前,有四种投资组合方案可供选择,保护性看跌期权,抛补看涨期权,多头对敲,空头对敲。投资者希望将净损益限定在有限区间内,应选择哪种投资组合?该投资组合应该如果构建?假设6个月后该股票价格上涨20%,该投资组合的净损益是多少?正确答案: 应该选择抛补性看涨期权,可将净损益限定在(0到执行价格之间)。购买1股股票,同时出售该股票的1股看涨期权。股票价格上涨,该组合的净损益=40-40+5=5元解析: 暂无解析 -

第12题:

问答题甲公司股票当前每股市价为50元,6个月后,股价有两张可能:上市20%或下降17%。市场上有两种以该股票为标的资产的期权:看涨期权和看跌期权。每份看涨期权可买1股股票,每份看跌期权可卖出1股股票;两张期权执行价格均为55元,到期时间均为6个月;期权到期前,甲公司不派发现金股利,半年无风险报酬率为2. 5%。要求:(1)利用套期保值原理,计算甲公司的套期保值比率H、借款数额日、期权价值。(2)假设目前市场上每份看涨期权价格为3元,每份看跌期权价格为5.5元,投资者同时买入1份看涨期权和1份看跌期权,计算确保该组合不亏损的股票价格区间;如果6个月后,标的股票价格实际上升10%,计算该组合的净损益。(注:计算股票价格区间和组合净损益时,均不考虑期权价格的货币时间价值)正确答案:解析: -

第13题:

(2018年)甲公司是一家上市公司,最近刚发放上年现金股利每股2.5元,目前每股市价60元。证券分析师预测,甲公司未来股利增长率8%,等风险投资的必要报酬率12%。市场上有两种以甲公司股票为标的资产的期权:欧式看涨期权和欧式看跌期权。每份看涨期权可买入1股股票,每份看跌期权可卖出1股股票,看涨期权价格每份5元,看跌期权价格每份2.5元。两种期权的执行价格均为60元,期限均为1年。

投资者小刘和小马都认为市场低估了甲公司股票,预测1年后股票价格将回归内在价值,于是每人投资62500元。小刘的投资是:买入1000股甲公司股票,同时买入1000份甲公司股票的看跌期权。小马的投资是:买入甲公司股票的看涨期权12500份。

(注:计算投资净损益时不考虑货币时间价值。)

要求:

(1)采用股利折现模型,估计1年后甲公司股票的内在价值。

(2)如果预测正确,分别计算小刘和小马1年后的净损益。

(3)假如1年后甲公司股票下跌到每股40元,分别计算小刘和小马的投资净损益。答案:解析:(1)1年后甲公司股票的内在价值=2.5×(1+8%)/(12%-8%)×(1+8%)=72.9(元)

(2)小刘1年后的净损益=1000×(72.9-60)-2.5×1000=10400(元)

小马1年后的净损益=(72.9-60-5)×12500=98750(元)

(3)小刘的投资净损益=(40-60)×1000+(60-40-2.5)×1000=-2500(元)

小马的投资净损益=-5×12500=-62500(元)。 -

第14题:

假设ABC公司股票目前的市场价格为24元,而在一年后的价格可能是30元和19.2元两种情况。现存在一份100股该种股票的看涨期权,期限是一年,执行价格为25元,一年以内公司不会派发股利,无风险年报价利率为10%。

要求:

(1)根据风险中性原理,计算一份该股票的看涨期权的价值。

(2)根据复制原理,计算一份该股票的看涨期权的价值。

(3)若目前一份100股该股票看涨期权的市场价格为306元,能否构建投资组合进行套利,如果能,应该如何构建该组合。答案:解析:(1)根据风险中性概率公式:

期望报酬率=上行概率×股价上升百分比+下行概率×股价下降百分比

=上行概率×股价上升百分比+(1-上行概率)×股价下降百分比

股价上升百分比=(30-24)/24=25%,股价下降百分比=(19.2-24)/24=-20%

假设上行概率为P,则:

r=P×25%+(1-P)×(-20%)

即:10%=P×25%+(1-P)×(-20%)

求得:P=66.67%

期权一年后的期望价值=66.67%×(30-25)×100+(1-66.67%)×0=333.35(元)

期权价值=333.35/(1+10%)=303.05(元)。

(2)根据复制原理:

套期保值比率H=[(30-25)-0]/(30-19.2)×100=46.3(股)

借款数额B=(46.3×19.2-0)/(1+10%)=808.15(元)

一份该股票的看涨期权的价值=购买股票支出-借款=H×Sd-B=46.3×24-808.15=303.05(元)。

(3)由于目前一份100股该股票看涨期权的市场价格为306元,高于期权的价值303.05元,所以,可以创建组合进行套利,以无风险利率借入款项808.15元,购买46.3股股票,同时卖出一份该看涨期权,可以套利306-(46.3×24-808.15)=2.95(元)。

-

第15题:

(2018年)甲公司是一家上市公司,上年刚发现金股利2.2元,资本成本10%,甲公司未来股利增长率6%,股票现在市价为50元,市场上有两种以甲公司股票为标的资产的期权。欧式看涨期权和欧式看跌期权,每份看涨期权可买入1股股票,每份看跌期权可卖出1股股票,看涨期权5元/份,看跌期权3元/份。期权一年后到期,执行价格为50元。小王和小张都花了53000元,小王买了1000股甲公司股票及1000份看跌期权,小张买了看涨期权10600份。

要求:

(1)利用股利增长模型计算一年后股票内在价值。

(2)根据第一问结果计算一年后小王和小张的投资净损益。

(3)若一年后甲公司股票跌至40元/股,计算小王和小张的投资净损益。答案:解析:(1)一年后股票内在价值

=[2.2×(1+6%)/(10%-6%)] ×(1+6%)=61.8(元)

(2)小王的投资是保护性看跌期权投资策略,一年后股价61.8元高于执行价格50元,则:

组合净损益=组合收入-组合成本=[61.8-(50+3)]×1000=8800(元)

小张购买看涨期权的投资损益=[(61.8-50)-5]×10600=72080(元)

(3)小王的投资是保护性看跌期权投资策略,如果股价跌至40元/股,低于执行价格,则:

组合净损益=组合收入-组合成本=[50-(50+3)]×1000=-3000(元)

小张购买看涨期权的投资损益=(0-5)×10600=-53000(元) -

第16题:

甲公司是一家上市公司。最近刚发放上年现金股利每股2.2元,目前每股市价50元。证券分析师预测,甲公司未来股利增长率6%。等风险投资的必要报酬率10%。市场上有两种以甲公司股票为标的资产的期权;欧式看涨期权和欧式看跌期权。每份看涨期权可买入1股股票,每份看跌期权可卖出1股股票。看涨期权价格每份5元,看跌期权价格每份3元。两种期权的执行价格均为50元,期限均为1年。

投资者小王和小张都认为市场低估了甲公司股票,预测1年后股票价格将回归内在价值。于是每人投资53000元。小王的投资是,买入1000股甲公司股票,同时买入1000份甲公司股票的看跌期权。小张的投资是,买入甲公司股票的看涨期权10600份。

(注:计算投资净损益时不考虑货币时间价值)

要求:

(1)采用股利折现模型,估计1年后甲公司股票的内在价值。

(2)如果预测正确,分别计算小王和小张1年后的净损益。

(3)如果1年后甲公司股票下跌到每股40元,分别计算小王和小张的投资净损益。答案:解析:(1)1年后甲公司股票的内在价值=2.2×(1+6%)/(10%-6%)×(1+6%)=61.80(元)

(2)小王1年后的净损益=1000×(61.80-50)-3×1000=8800(元)

小张1年后的净损益=10600×(61.8-50-5)=72080(元)

(3)小王的投资净损益=[(50-50)-3)]×1000=-3000(元)

小张的投资净损益=-5×10600=-53000(元)。 -

第17题:

甲公司是一家制造业上市公司,当前每股市价40元,市场上有两种以该股票为标的资产的期权,欧式看涨期权和欧式看跌期权,每份看涨期权可买入1股股票,每份看跌期权可卖出一股股票,看涨期权每份5元,看跌期权每份3元,两种期权执行价格均为40元,到期时间为6个月,目前,有四种投资组合方案可供选择,保护性看跌期权,抛补看涨期权,多头对敲,空头对敲。

【要求】

(1)投资者希望将净损益限定在有限区间内,应选择哪种投资组合?该投资组合应该如果构建?假设6个月后该股票价格上涨20%,该投资组合的净损益是多少?

(2)投资者预期未来股价大幅度波动,应该选择哪种投资组合?该组合应该如果构建?假设6个月后股票价格下跌50%,该投资组合的净损益是多少?(注:计算投资组合净损益时,不考虑期权价格,股票价格的货币时间价值。)(2016年试卷Ⅰ)答案:解析:(1)应该选择抛补性看涨期权,可将净损益限定在(0到执行价格之间)。

购买1股股票,同时出售该股票的1股看涨期权。

股票价格上涨,该组合的净损益=40-40+5=5元

(2)预期股价大幅波动,不知道股价上升还是下降应该选择,多头对敲组合。多头对敲就是同时买进一只股票的看涨期权和看跌期权。

6个月后股价=40×(1-50%)=20

组合净收入=X-ST=40-20=20

组合净损益=组合净收入-期权购买价格=20-8=12。 -

第18题:

甲公司股票当前每股市价40元,6个月以后股价有两种可能:上升25%或下降20%,市场上有两种以该股票为标的资产的期权:看涨期权和看跌期权。每份看涨期权可买入1股股票,每份看跌期权可卖出1股股票,两种期权执行价格均为45元,到期时间均为6个月,期权到期前,甲公司不派发现金股利,半年无风险报酬率为2%。假设目前市场上每份看涨期权价格2.5元,每份看跌期权价格6.5元,投资者同时卖出1份看涨期权和1份看跌期权,计算确保该组合不亏损的股票价格区间,如果6个月后,标的股票价格实际上涨20%,计算该组合的净损益。(注:计算股票价格区间和组合净损益时,均不考虑期权价格的货币时间价值)

正确答案: 当股价大于执行价格时:

组合净损益=-(股票市价-45)+(2.5+6.5)

根据组合净损益=0,可知,股票市价=54(元)

当股价小于执行价格时:

组合净损益=-(45-股票市价)+9

根据组合净损益=0,可知,股票市价=36(元)

所以,确保该组合不亏损的股票价格区间为36~54元。

如果6个月后的标的股票价格实际上涨20%,即股票价格为40×(1+20%)=48(元),则:

组合净损益=-(48-45)+9=6(元)。 -

第19题:

甲公司是一家制造业上市公司,当前每股市价40元,市场上有两种以该股票为标的资产的期权,欧式看涨期权和欧式看跌期权,每份看涨期权可买入1股股票,每份看跌期权可卖出一股股票,看涨期权每份5元,看跌期权每份3元,两种期权执行价格均为40元,到期时间为6个月,目前,有四种投资组合方案可供选择,保护性看跌期权,抛补看涨期权,多头对敲,空头对敲。投资者预期未来股价大幅度波动,应该选择哪种投资组合?该组合应该如果构建?假设6个月后股票价格下跌50%,该投资组合的净损益是多少?(注:计算投资组合净损益时,不考虑期权价格,股票价格的货币时间价值。)

正确答案: 预期股价大幅波动,不知道股价上升还是下降应该选择,多头对敲组合。多头对敲就是同时买进一只股票的看涨期权和看跌期权。

6个月后股价=40×(1-50%)=20

组合净收入=X—ST=40-20=20

组合净损益=组合净收入一期权购买价格=20-8=12。 -

第20题:

单选题某股票的两种期权(看涨期权和看跌期权)的执行价值均为60元,6个月后到期,半年无风险利率为4%,股票的现行价格为72元,看涨期权的价格为18元,则看跌期权的价格为()元。A6

B14.31

C17.31

D3.69

正确答案: B解析: 根据看涨期权-看跌期权平价定理公式:看涨期权价格-看跌期权价格=标的资产价格-执行价格现值,得出看跌期权价格=看涨期权价格+执行价格现值-标的资产价格=18+60/(1+4%)-72=3.69(元)。 -

第21题:

问答题甲公司是一家制造业上市公司,当前每股市价40元,市场上有两种以该股票为标的资产的期权,欧式看涨期权和欧式看跌期权,每份看涨期权可买入1股股票,每份看跌期权可卖出一股股票,看涨期权每份5元,看跌期权每份3元,两种期权执行价格均为40元,到期时间为6个月,目前,有四种投资组合方案可供选择,保护性看跌期权,抛补性看涨期权,多头对敲,空头对敲。投资者预期未来股价大幅度波动,应该选择哪种投资组合?该组合应该如何构建?假设6个月后股票价格下跌50%,该投资组合的净损益是多少?(注:计算投资组合净损益时,不考虑期权价格,股票价格的货币时间价值)正确答案: 预期股价大幅波动,不知道股价上升还是下降,应该选择多头对敲组合。多头对敲就是同时买进一只股票的看涨期权和看跌期权。

6个月后股价=40×(1-50%)=20(元)

组合净收入=×-S--T=40-20=20(元)

组合净损益=组合净收入-期权购买价格=20-5-3=12(元)解析: 暂无解析 -

第22题:

问答题甲公司是一家制造业上市公司,当前每股市价50元,市场上有两种以该股票为标的资产的期权,欧式看涨期权和欧式看跌期权,每份看涨期权可买入1股股票,每份看跌期权可卖出1股股票,看涨期权每份6元,看跌期权每份4元,两种期权执行价格均为50元,到期时间为6个月,目前,有四种投资组合方案可供选择,保护性看跌期权,抛补看涨期权,多头对敲,空头对敲。投资者预期未来股价波动较小,应该选择哪种投资组合?该组合应该如何构建?假设6个月后股票价格上升5%,该投资组合的净损益是多少?(注:计算投资组合净损益时,不考虑期权价格,股票价格的货币时间价值。)正确答案: ①选择空头对敲组合②投资者的净损益=-(ST-X)+P0+C0=-[50×(1+5%)-50]+(4+6)=7.5(元)解析: 暂无解析 -

第23题:

问答题甲公司是一家上市公司,最近刚发放上年现金股利每股5元,目前每股市价60元。证券分析师预测,甲公司未来股利增长率为8%。无风险利率为4%,甲公司的贝塔系数为1.5,市场组合的平均报酬率为12%。市场上有两种以甲公司股票为标的资产的期权:欧式看涨期权和欧式看跌期权。每份看涨期权可买入1股股票,每份看跌期权可卖出1股股票,看涨期权价格每份5元,看跌期权价格每份2.5元。两种期权的执行价格均60元,期限均为6个月。投资者小刘和小马都认为市场低估了甲公司股票,预测1年后股票价格将回归内在价值,于是两人都进行了投资。小刘的投资策略是:买人1 000份甲公司股票的看涨期权,同时买入1 000份甲公司股票的看跌期权;小马的投资策略是:卖出1 000份甲公司股票的看涨期权,同时卖出1 000份甲公司股票的看跌期权。(注:计算投资净损益时不考虑货币时间价值)要求:(1)分别采用CAPM模型和股利增长模型计算,并以两者的平均值作为甲公司的股权资本成本。(2)简要说明小刘和小马分别采用了什么投资策略以及该投资策略的特征和适用范围。(3)如果6个月后,股票价格上升到65元,分别计算小刘和小马的投资净损益。正确答案:解析: